本文是一篇金融论文,本文在对汇率和资产价格波动的经典理论分析整理的基础上,结合对国内外政策环境和市场环境的分析,对我国人民币汇率、沪深 300 指数和一、二、三线城市平均房价指数等五组数据的波动规律进行了包括描述性统计、正态分布检验、拆分特征分析和高阶矩波动特征分析在内的定量深入研究。

第 1 章 绪论

1.1 研究背景和意义

1.1.1 研究背景

近年来,因为经济高质量发展和深度融入世界经济的必然需求,我国对外开放的新格局加速形成。随着各项改革措施的不断拓展,资本市场的市场准入逐步放宽,投资范围逐步扩大。在这一过程中,人民币作为交易媒介,国际化进程也在稳步推进。截至 2020 年,我国已与 39 个国家和地区签署了货币互换协议,并计划在续签协议中继续扩大货币互换规模。与货币互换协议相匹配,我国与主要贸易伙伴的贸易和投资人民币结算业务合作协议也陆续签署,致使人民币跨境贸易和结算业务呈现出快速增长态势,跨境贸易人民币年度结算业务从 2009 年的35.8 亿元,增加到 2019 年的 6.04 万亿元,资本和金融项目下的人民币跨境收付金额从 2015 年的 4.87 万亿元增加到 2019 年的 13.6 万亿元,在人民币的兑换和结算过程中,人民币汇率对内外经济联通的纽带作用越来越重要。

而且,随着我国金融市场的逐步开放,以及金融一体化水平的不断提高,金融市场之间的关联越来越紧密,一个市场价格的变动可能引起其他市场的联动反应,而不再只受到自身供求关系的影响。在这样的背景下,我国的资产价格走势也呈现出新的特征,不再仅仅取决于行业的政策调控与市场的供需状况,以汇率为代表的外生型因素同样带来了值得关注的影响。

虽然,从整体时间段来看,资产价格与汇率并不存在简单的同涨同跌关系,但它们之间的关联性也绝非偶然,从国际经验来看,汇率的波动对金融市场资产价格的传导效应是频繁得到验证的。20 世纪 80 年代后期日元升值与资产泡沫的破裂,苏联解体后俄罗斯经济的“崩塌”,21 世纪之交的东南亚金融风暴,无不经历了从外汇市场失控到资产价格崩溃的过程。虽然我国的基本国情与外国并不相同,金融体系也并未完全放开,但是,深化改革的方向必然是以更加开放为目的的进一步市场化。从 2005 年开始,人民币汇率开始了以增强波动弹性为目标的改革,到当前逐步形成了以一篮子货币汇率变化为参考而变动的,有管理的浮动汇率机制,市场化水平稳步提升,双向波动特征显著增强。

1.2 相关概念界定、研究思路与结构安排

1.2.1 相关概念界定

(1)汇率与汇率冲击

汇率又称外汇汇率,指的是货币之间的兑换比率,也可理解为不同国家之间货币的相对价值。具体来说,双边汇率指一国货币与另一国货币的比率或比价,或者说是用一国货币表示的另一国货币的价格,而有效汇率指按贸易权重计算的多边汇率平均指数,其中名义有效汇率是以贸易比重为权数计算得到的汇率指数,它所反映的是一国货币在国际市场中的总体波动水平。汇率有两种标价方法,直接标价法和间接标价法。直接标价法是以一定单位的外国货币为标准来计算可以汇兑多少单位本国货币,也即购买一单位外币应付出多少本币;间接标价法是以一定单位的本国货币为标准,来计算可以汇兑多少单位的外国货币。人民币对其他货币的双边汇率主要采用直接标价法,即汇率数值升高,表示汇率贬值,汇率数值降低,表示汇率升值。

汇率冲击则是源自汇率对主要经济变量的复杂的影响关系,指本币汇率的波动(并不特指汇率的暴涨暴跌),会给经济造成的潜在的或直接的影响。区别于只关注本序列的汇率波动,汇率冲击强调的是波动对其他变量的影响。汇率冲击又分为名义冲击和实际冲击,名义冲击是对经济中名义变量的冲击,包括对以货币为单位的变量、中性的增长率和指数等变量的冲击,例如对对价格指数的冲击等;实际冲击是对经济中以实物为单位的变量的冲击,如消费冲击或产出冲击等。实际冲击是名义冲击的逻辑基础,名义冲击是实际冲击的价格体现,因此两种冲击只是同一种冲击影响的两种表达。由此,本文在定量分析时主要考量汇率波动的名义冲击影响,而在理论分析时主要以实际冲击的逻辑进行理论解释。

第 2 章 国内外文献综述

2.1 关于汇率与资产价格波动特征的研究

由于汇率以及以股票和房地产为代表的资产属性不同,其价格变化也各具特点,国内外学者对相关研究作出了很多有益的探索,这些研究集中于价格波动的集聚性、持续性和时变性等特征。

伴随着人民币汇率体制改革进程的不断推进,关于人民币汇率波动特征的研究已比较深入。骆殉,吴建红(2009)1证实了 2003 到 2007 四年间人民币汇率波动中ARCH 效 应的存 在性,尤其对于 2005 年汇 改后的人 民 币汇 率数据,GARCH 模型的拟合度非常高。翟爱梅(2010)2认为人民币汇率的波动具有显著的左厚尾特征,不随时间衰减的集聚性和记忆性,同时还存在一定的杠杆效应。张欣,崔日明(2013)3使用非对 称随 机波 动率模 型,对美元与人 民 币汇 率波 动进程中存在的时 变性,持续性和非对 称 性进行了较好地拟合。吴丽华和朱湘珍(2014)4运用马尔科夫区制转换模型,研究了人民币对美元的名义汇率和实际有效汇率在不同区制的波动特征和明显区分的升贬值状态。余菊(2015)5使用 TGARCH-M 模型对 2006-2013 间人 民 币兑美 元、欧元、港元、日元以及英镑汇 率的日值高频数据进行了分析,验证了人 民 币汇率波 动中存在的波动集聚性以及杠 杆效 应。

关于股票市场波动性的研究一直是对金融市场研究中的热点之一。Braun 等(1995)6对美国股市的波动数据进行了 EGARCH 模型的拟合,研究结果证明了美国股票价格波动中非对称性特征的存在。Fomari 和 Mele(1997)7使用状态转化的 GJR-GARCH 模型对包括美国、英国、日本和南非等国的股票价格进行了拟 合 , 得 出 以 上 股票 市 场 的 价 格 波 动都 表 现 出 非 对 称 性特 征 的 结 论 。Sabiruzzaman 等(2010)8以恒生指数为研究对象,比较分析了 TGARCH 和GARCH 模型对股指波动率的拟合精确度,结果表明,在半强式有效市场的假设下,TGARCH 模型能够更加准确地描述股票市场中存在的杠杆效应。Lim 和 Sek(2013)9运用 GARCH 模型比较分析了马来西股价波动的非对称性特征,研究发现,在危机发生时期,股价波动的非对称特性比较显著,而在危机之前或之后的稳定时期,股价波动没有呈现出同样的特征。我国资本市场建立较晚,但是对A 股波动率的研究也非常深入。

2.2 关于汇率对资产价格冲击影响传导路径的研究

关于汇率与资产价格波动影响传导路径的研究一直以来就是学界研究的焦点。国内外学者从国际资本流动传导、货币政策传导、资产成本收益变化、投资者心理预期作用等多维度对两者间影响的传导机制作出了解释。

2.2.1 国际资本流动传导路径

关于汇率对资产价格冲击影响的传导路径,国内外很多学者都从国际资本流动的角度入手进行了研究,因为考虑到资本的逐利性,跨境资本的流入流出会高度敏感于本币的升贬值情况。吴丽华和傅广敏(2014)21借助对国际资本流动模型和股价、汇率形成机制模型的理论推导,分析了短期资本流动对汇率与股价联系的纽带作用,并在此基础上,以 TVP-SV-VAR 模型对变量数据进行了拟合,研究结果证明,变量间的联动关系具有时变特征,并且随着经济对外开放度的提升,人民币汇率对股价的冲击影响在逐渐变大,而股价对汇率的影响在逐渐变小。乔宁宁(2017)22以国际资本流动的变化为媒介,探讨了“811”汇改前后人民币汇率和资产价格之间的动态传导关系,作者的观点是,我国汇市与股市的联动性正逐渐增强,但是汇率对房价的单向传导机制有效但有所弱化。Feng L et al(.2017)23分析了外商直接投资(Foreign Direct Investment,FDI)和短期资本流动对中国股票和房价的时变非线性影响。使用 LPs 模型获得的脉冲响应表明,积极的热钱净流入冲击对股票和房价产生了显著正向影响,并且影响持续长达 1-2 个月,而外国直接投资净流入冲击对房价造成显著的滞后影响,但对股价的影响较弱。Andriansyah 和 Messinis(2019)24检验了汇率和股票价格的负向因果关系,作者认为,通过资本流通渠道的金融资产交易的自由化是两者联通关系的主因。汇率波动对跨国企业(直接)和国内企业(间接)的影响会导致投资者对企业股票估价的变化。

第 3 章 汇率和资产价格的波动机理及其统计特征分析 .................... 29

3.1 汇率与资产价格决定的理论分析 .......................... 29

3.1.1 汇率决定的基本理论 ............................ 29

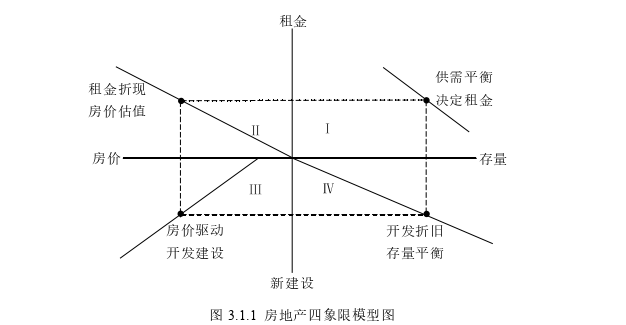

3.1.2 资产价格决定的基本理论 .............................. 32

第 4 章 汇率冲击与资产价格波动:基于中国现状的实证分析 ...... 57

4.1 汇率与资产价格联动的经典理论和新兴视角 ......................... 57

4.1.1 汇率与资产价格联动的经典理论 .................................. 57

4.1.2 汇率与资产价格联动的新兴视角 .................................. 59

第 5 章 汇率冲击与资产价格波动:基于国际经验的案例分析 ...... 89

5.1 日本经验分析:汇率升值与经济泡沫 .................................... 89

5.1.1 广场协议后的日元升值历程........................... 89

5.1.2 汇率冲击与资产价格走势 ............................ 91

第 6 章 人民币汇改可行性分析:基于对资产价格风险溢出的考量

6.1 汇率制度的演进、分类与相关理论

作为研究汇率改革问题的基础工作,本节对汇率制度的历史演进进行了简述,对现行国际标准下汇率制度的分类及相关理论进行了总结。

6.1.1 国际主流汇率制度的历史演进

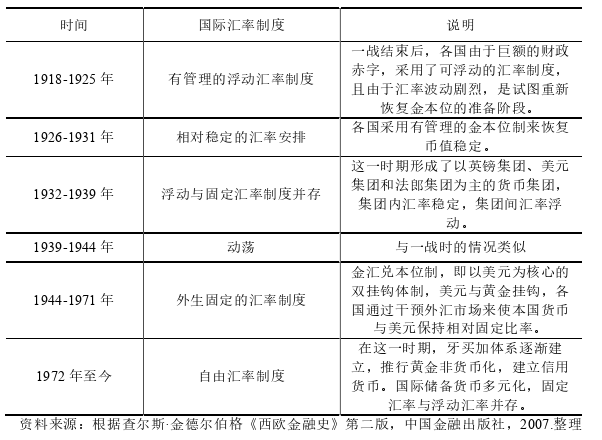

自 16 世纪以来,世界主要经济体的汇率制度经历了从内生固定到外生固定的反复动荡,最终形成了当今相对成熟的自由汇率体系。本小节首先对较典型的汇率制度或安排,即金本位体系下的固定汇率制、布雷顿森林体系下的固定汇率制和牙买加体系下的自由汇率制作了具体解读。

(1)金本位体系下的固定汇率制。1816 开始到 1914 年的近 100 年间,占世界经济比重较高的主要西方国家先后开始,实行了金本位制,即各国在流通中使用的货币是按照一定成色和重量打造而成的金币,而且,只要保证成色,各国可以自由地铸造金币,也可以跨国自由兑换。只要两国货币的含金量相对不变,两国的双边汇率就可以保持稳定。国际金本位制下的汇率制度和之后的布雷顿森林体系下的汇率制度,都属于固定汇率制,但前者通过市场自发调节来保持汇率相对稳定,而后者则通过货币当局的干预来使汇率趋于稳定。直到 1914 年的第一次世界大战开始后,黄金在国家之间的自由输出输入停止,金本位体系才走向解体。

(2)布雷顿森林体系下的固定汇率制。在第二次世界大战即将胜利的 1944年 7 月,47 个同盟国在美国新罕布什尔州的布雷顿森林村召开了“联合和联盟国家国际货币金融会议”,通过了《国际货币基金协定》和《国际复兴开发银行协定》,总称布雷顿森林协定,自此拉开了布雷顿森林体系的大幕。布雷顿森林体系下的汇率安排,简单来说就是美元与黄金挂钩,同时,其它货币与美元挂钩的“双挂钩”体系。这就意味着其他货币都要以钉住美元为目标,因此,也可以理解为以美元为中心的固定汇率安排。但由于受到商品价值总量的扩张和黄金储备增长速度不平衡的限制,以及美国长期逆差和币值稳定的内在矛盾,1971 年 8 月15 日,美国总统尼克松宣布美元贬值和对黄金的停兑,布雷顿森林体系开始走向崩溃,尽管 1971 年 12 月十国集团达成了《史密森协议》,宣布美元贬值,由1 盎司黄金等于 35 美元调整到 38 美元,汇兑平价的幅度从 1%扩大到 2.5%,但到 1973 年 2 月,美元第二次贬值,欧洲国家及其他主要资本主义国家纷纷退出固定汇率制,布雷顿森林体系彻底瓦解。

第 7 章 研究总结与展望

7.1 研究结论

本文基于当前我国金融市场化改革不断深化的背景,从源头到具体表征层层深入,分析了人民币汇率对我国资产价格冲击影响的传导机制、反应机制以及风险溢出关系,并以此为依据作了人民币汇改的可行性分析。研究结论主要包括以下几个方面:

第一,本文在对汇率和资产价格波动的经典理论分析整理的基础上,结合对国内外政策环境和市场环境的分析,对我国人民币汇率、沪深 300 指数和一、二、三线城市平均房价指数等五组数据的波动规律进行了包括描述性统计、正态分布检验、拆分特征分析和高阶矩波动特征分析在内的定量深入研究,研究结果发现,研究变量的波动既有各自的特点,即对变量波动曲线拆分后发现,房价波动的季节性成分更明显,而汇率和股价波动的不确定性成分更显著;也存在着诸多的相同点,汇率、股价和房价的波动均是有偏的,不符合正态分布规律,但是均有一定的周期性特征,来自 GARCHSK 模型的实证结果证明了,五组数据的波动方差在高阶矩上均有显著的时变特征,而这为我们后文对变量之间关联关系的探讨提供了重要的启示,即需要从时变特征的角度研究变量之间联动关系。

第二,本文总结了汇率和资产价格联动关系的基本理论,并在此基础上对汇率和资产价格的传导路径按照直接传导和间接传导的内在逻辑进行了详细剖析,根据理论推演,汇率影响资产价格波动的影响既可通过财富效应影响下的投资者投资需求变动、避险情绪下的投资选择转换和资产的现金流折现估值等三个层面进行直接传导,亦可通过跨境资本流动、投资者心理预期、货币政策在信贷层面和流动性效应层面的调控进行间接传导。之后,文章使用中介效应检验对每条传导路径进行了定量检验,数据结果与理论推导不尽相同,主要结论如下:(1)在样本区间内,尽管汇率波动对跨境资本流动的影响是显著的,但是跨境资本流动作为汇率影响资产价格的中介变量并不显著,说明在我国,与传统认识相悖,跨境资本的高频流入和流出与股市和房市的价格波动并没有显著的直接相关性。(2)信贷额度的扩张对汇率影响股价的中介效应也并不显著,但是对汇率影响房价的过程却有显著的中介效应,其中,对一线城市和二线城市的房价属于部分中介效应,对三线城市的房价属于完全中介效应。(3)广义货币供应量在汇率影响股价和房价的过程中都具有显著的遮掩效应,即我国货币政策的数量调控实际上削弱了汇率对资产价格的影响。(4)投资者的心理预期对于汇率影响股价和汇率影响房价均具有显著的中介效应,但是同样的,在汇率影响三线城市房价的路径中,投资者心理预期起到了完全中介效应的作用。即汇率的变化与三线城市的房价波动并没有显著的直接相关性,而是完全通过中介变量传导影响。

参考文献(略)