本文是一篇金融博士论文,本文从总量货币政策的结构效应与货币政策的结构性调控、广义结构性货币政策与狭义结构性货币政策、西方国家非常规货币政策与中国创新型结构性货币政策三组概念的比较出发,对结构性货币政策的概念和内涵进行了梳理和辨析,对中国结构性货币政策实践进行回顾和评述,对结构性货币政策的研究现状和进展进行了归纳和总结。

第 1 章 绪论

1.1 选题背景与研究意义

1.1.1 选题背景

结构性货币政策是近年来中国人民银行在国民经济发展的新形势、新挑战、新格局下,通过借鉴吸收西方非常规货币政策经验、同时改良拓展传统结构性货币政策工具的创新性政策实践。自 2010 年起,中国人民银行陆续实施了包括“定向降准”、短期流动性调节工具(SLO)、常备借贷便利(SLF)、抵押补充贷款(PSL)、中期借贷便利(MLF)等在内的多种创新型货币政策工具,在相关文献中,上述工具往往被统称为结构性货币政策。结构性货币政策工具的使用,不仅丰富了中国货币政策的调控手段,也极大地拓宽了中国货币政策的调控范围和传导渠道。特别是在全球范围内货币政策有效性普遍不足的背景下,这些工具为中国的货币政策创造了更多政策空间,既对经济结构调整和产业结构升级提供了有力支撑,也成为中国人民银行金融治理体系和治理能力现代化改革的重要组成部分。

结构性货币政策的实施具有较强的现实背景和实践特点。2008 年全球金融危机以来,中国经济同时面临内、外部因素的严峻挑战。其中,内部因素主要是“三期叠加”的阶段性特征对经济持续高速增长造成较大阻碍,改革进入攻坚期和深水区,经济发展进入中高速增长的新常态,而大量金融资源“脱实向虚”,对实体经济产生了制约。而外部因素则主要是全球经济放缓与贸易政策不确定性的上升,加剧了外部风险的集聚。内外部多种因素的共同作用对中国经济发展产生了重大影响,迫使中国对治理体系和治理能力进行现代化改革,并对宏观经济调控、特别是对货币政策提出了新的要求。然而,想要进一步发挥货币政策的作用、从而实现国家的宏观调控目标,尚面临着政策传导机制梗阻、基础货币投放渠道不足、利率政策实施空间有限、金融体系发展有待完善、信贷错配与“脱实向虚”现象普遍、资产价格与全社会杠杆率高企、结构性通胀与系统性金融风险并存等一系列困难。这些困难既包括货币政策本身的既有问题,也包括复杂经济环境所带来的现实困难,同时又涉及经济转轨与深化改革所带来的新挑战,三者彼此关联、相互促进,但究其根本,上述问题均是在不同对象、不同层次、不同方面等维度上所显现出的各类结构性问题。一言以蔽之,结构性矛盾、或者说经济与金融领域的各类结构性失衡现象,是压缩货币政策空间和削弱货币政策有效性的根源,是制约经济高质量发展的症结所在,也是进一步深化供给侧结构性改革所必须解决的重要问题。

1.2 研究思路与内容结构

1.2.1 研究对象

对于结构性货币政策(Structural Monetary Policy,SMP)的定义,目前尚无确切、统一的解释,在综合参考杜两省和李秉祥(1996)、马贱阳(2011)、卢岚和邓雄(2015)、巴曙松等(2018)、王永钦和吴娴(2019)、楚尔鸣等(2019)、张晓慧等(2020)、金成晓和姜旭(2021)等文献的观点,以及中国人民银行相关政策实践与描述的基础上,本文将结构性货币政策以广义和狭义两个层次进行划分,并对其概念进行定义。

狭义结构性货币政策是指,随着中国经济逐渐进入“新常态”,中国人民银行在货币政策领域所陆续开展的一系列创新实践的统称,这些政策实践以定向降准、短期流动性调节工具(SLO)、常备借贷便利(SLF)、抵押补充贷款(PSL)、中期借贷便利(MLF)、定向中期借贷便利(TMLF)等具有鲜明中国特色的创新型货币政策调控工具为代表。与西方国家在“后危机时期”实施的一系列非常规货币政策有所区别,这些创新型工具除了意在拓宽货币政策空间、弥补货币政策有效性、修复危机时期信贷市场失灵之外,在行业的定向性、目标的区域性、对象的针对性、期限的差异性、传导的直达性、调控的灵活性、工具的创新性等方面具有鲜明的中国特色,同时也为深化供给侧结构性改革创造了有利条件。鉴于上述政策工具的这种结构性特点,且由于其主要目的是致力于解决中国经济金融领域中的结构性失衡问题,因此通常被称为结构性货币政策。实际上,结构性货币政策工具这一名称系国内首创(韩其中,2020),随着中国人民银行自 2013 年起较多地进行 SLF 操作,围绕结构性货币政策的研究逐渐增多,这些文献的研究对象事实上都属于狭义结构性货币政策范畴。

与之相对地,广义结构性货币政策是指所有以结构性调整为目的或具备结构效应的货币政策。由于经济中的不同微观主体存在客观差异,导致即便通常意义上属于总量调节的货币政策工具,往往也会存在较为显著的结构效应(马贱阳,2011)。一方面,由于中国的金融体系不够完善,各地区的金融发展水平存在较大差异,各经济部门对于政策变化的敏感度不同,同时多种经济结构性问题并存,导致总量货币政策也存在多种结构效应;另一方面,由于中国所特有的经济体制,通过货币政策对于某些重点领域、行业、环节进行扶持并与产业经济政策形成配合,本身就是中国人民银行长期以来所肩负的一项职能,如央行货币政策工具箱中的再贷款、再贴现政策,自 1984 年人民银行专门行使中央银行职能以来,便长期肩负着促进信贷结构调整、引导扩大县域和“三农”信贷投放或中小企业融资等结构性调整任务①,因此,早期部分国内文献将货币政策分为总量货币政策和结构性货币政策,并认为结构性货币政策属于产业政策的组成部分或配套措施(杜两省和李秉祥,1996;唐钰岚,2003)。本文将上述语境中的结构性货币政策定义为广义结构性货币政策。

第 2 章 结构性货币政策的理论内涵与研究评述

2.1 结构性货币政策的理论辨析与内涵阐释

传统理论和观点认为,货币政策和财政政策一样,都属于侧重需求管理的总量政策,但财政政策除了具有一定的总量调控功能外,相对而言更加侧重经济结构调整,而货币政策则主要关注短期总量调控(厉以宁,2010;徐忠,2018;楚尔鸣等,2019)。事实上,货币政策也具有一定的结构效应,且中国货币政策历来对结构调整较为重视(唐文进,2000;马贱阳,2011)。在此基础上,部分文献根据政策对象、作用范围、工具特点等方面的不同,将货币政策分为总量货币政策和结构性货币政策(杜两省和李秉祥,1996;唐钰岚,2003;胡育蓉和范从来,2017)。有研究指出,随着结构性功能的不断完善以及对经济结构调整的日益重视,中国的货币政策正在进一步向总量与结构调控相结合的模式转变。

不难看出,总量货币政策的结构效应、货币政策的结构性调控、以及结构性货币政策虽然彼此关联,但应当是三个不同的概念,本节通过文献梳理对相关理论进行溯源,并对三者的概念进行区分和阐释。

2.1.1 总量货币政策的结构效应综述

总量货币政策的结构效应是指,由于各货币层次与宏观经济变量之间的关系、不同经济主体对货币政策的预期和敏感程度、以及不同地区经济发展水平等方面均存在不同程度的差异,导致即便通常被认为只侧重总量调控的货币政策,通过利率、信贷、汇率等传导渠道,也会产生较为明显的结构效应(马贱阳,2011;许先普,2014;吴琼和张影,2016)。根据相关文献的观点,总量货币政策的结构效应主要包括产业结构效应、区域结构效应、就业与消费结构效应、以及其他非市场因素导致的结构效应。

2.2 结构性货币政策的国际比较与中国实践

中国的货币政策历来重视结构性调整功能,这既与计划经济时期部分调控习惯的延续和中国特有经济体制等制度性因素有关,也有着经济金融结构失衡、市场机制不健全、经济转轨与产业发展等方面的现实性要求。因此,中国的结构性货币政策具有很强的实践性。与此相对,西方发达经济体的市场经济体制相对成熟、金融发展与服务更加完善,导致其货币政策往往只需关注总量调控,且政策目标较为固定、操作幅度较小、延续性较好,而结构调整则较为鲜见(杜两省和李秉祥,2010;许先普,2014)。

然而,2007 年次贷危机与全球金融危机以来,以美联储为首的西方发达国家央行出于危机应对和经济复苏等方面的考量,陆续实施了一系列非常规货币政策,这些政策工具中的相当一部分具有较明显的结构性特点,对于中国后续的货币政策实践有着很强的启示和指导意义。因此,中国近年来的结构性货币政策实践可以认为受到两方面影响:其不仅是过去传统结构性货币政策在经济新常态下的延续和改进,也是对西方非常规货币政策的借鉴和应用。

有鉴于此,本节首先对西方国家的非常规货币政策进行介绍,之后在梳理中国近年来创新型结构性货币政策工具实践的基础上,通过与西方国家的非常规货币政策进行比较,对其特点进行归纳和总结,最后对中国结构性货币政策相关研究的最新进展进行文献综述。

第 3 章 结构性货币政策的模型框架与作用机制 ............................ 39

3.1 DSGE 模型描述 ............................... 39

3.2 参数校准与贝叶斯估计 ......................... 51

第 4 章 结构性货币政策的时变特征与效果评估 ............................ 67

4.1 研究方法与指标构建 .............................. 67

4.1.1 模型设置 ............................ 68

4.1.2 指标构建与变量选取 .............................. 68

第 5 章 结构性货币政策对商业银行的影响研究 ............................ 81

5.1 结构性货币政策对商业银行效率的影响 .................................. 82

5.1.1 商业银行效率的测算 ................................ 82

5.1.2 模型设定与变量选取 ............................... 84

第 6 章 结构性货币政策对中小微企业的实施效果

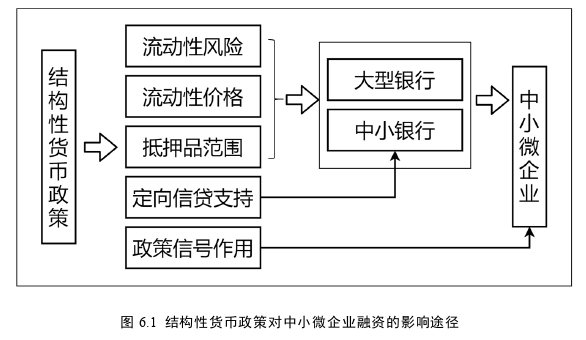

6.1 理论分析与研究假设

6.1.1 中国中小微企业融资约束的理论综述与现状分析

中小微企业融资难、融资贵是全世界范围内普遍存在的难题。2005 年联合国提出“普惠金融”概念,旨在满足弱势群体的融资需求、增强金融服务可得性,改善中小微企业融资困境便是普惠金融所重点考虑的问题之一(师俊国等,2016;邹伟和凌江怀,2018)。而中国中小微企业的融资问题,既有全世界中小微企业普遍存在的特征因素,也有中国特有体制机制背景所衍生的障碍,既有延续至今但尚未完全解决的顽瘴痼疾,也有经济新常态下“三期叠加”所导致的新困难。总结来说,主要包括以下几个方面:

首先是中小微企业自身的特征因素。中小微企业财务不规范、信息不透明、资产与抵押品不足、经营风险相对较高、信用评级缺位等特点,是造成融资难、融资贵的主要原因(Bester,1987;李华民和吴非,2019)。由于合规性差和信息不对称,导致中小微企业在申请贷款时往往面临更高的风险溢价。在上述市场性因素的基础上,由于中小微企业基本上都属于民营企业,而商业银行对于国有企业的偏好以及政府担保部门存在的预算软约束问题,使得国有企业在获得信贷资源方面具有优势,这进一步挤占了中小微企业的信贷资源,即存在所谓“融资歧视”和“利率双轨制”现象。而货币政策处于紧缩区间时,这一问题的造成的负面影响会更加严重(汪伟等,2013;郭豫媚等,2016;陈鑫和彭俞超,2017;闫先东和朱迪星,2018;刘向明和邓翔欧,2019)。

第 7 章 研究结论与研究展望

7.1 主要研究结论

第一,本文从总量货币政策的结构效应与货币政策的结构性调控、广义结构性货币政策与狭义结构性货币政策、西方国家非常规货币政策与中国创新型结构性货币政策三组概念的比较出发,对结构性货币政策的概念和内涵进行了梳理和辨析,对中国结构性货币政策实践进行回顾和评述,对结构性货币政策的研究现状和进展进行了归纳和总结。研究认为:中国近年来的结构性货币政策实践,不仅是过去传统结构性调控工具在经济新常态下的延续和改进,也是对西方非常规货币政策的借鉴和应用,符合国际上对于货币政策改革与发展的探索趋势。结构性货币政策应始终坚持以配合供给侧结构性改革为重点,在完善货币供应调控机制、促进金融有效支持实体经济、引导完善现代金融机构体系、促进经济结构转型与高质量发展方面发挥积极作用,并将结构服务总量、纵向带动横向、促进金融改革、坚持市场导向、完善政策体系作为未来发展和实施的原则。

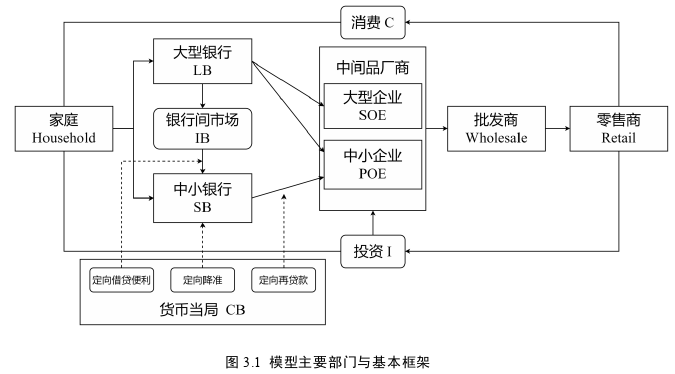

第二,通过构建了一个具有 G-K 金融摩擦机制和 BGG 金融摩擦机制、并包含两类银行与两类企业的多部门异质性 NK-DSGE 模型,充分考虑了中国经济的结构性特征,并在参数校准和估计步骤中增强与现实数据的匹配度,以增强模型的适用性。在此基础上,本章将定向借贷便利、定向再贷款、以及定向降准三类工具的数量型与价格型调控规则置于统一模型框架下,并利用数值模拟和脉冲响应对三类结构性货币政策各自的作用机制与效果、以及三类结构性货币政策工具与总量货币政策的组合效果进行分析。

参考文献(略)