本文是一篇企业管理论文,本文研究结论表明,研发费用加计扣除通过加大研发投入提高企业全要素生产率,因此,企业应该做到:着重加大研发投入,增加新产品的开发,提高产品质量,充分享受研发费用积极扣除政策;企业要注重人才的引进以及人才的培养,积累人力资本,培养优秀的科研人才,提高企业创新能力;加强与其他企业的创新合作,降低创新成本和风险,提高企业创新效率,推动企业的研发产出,提升企业核心竞争力。

第1章 绪论

1.1 选题背景与研究意义

1.1.1 选题背景

党的十九大报告指出:“中国经济已由高速增长阶段转向高质量发展阶段”,“贯彻新发展理念,建设现代经济体系,必须坚持质量第一、效益优先,以供给侧结构性改革为主线,推动经济质量变革、效率变革、动力变革,提高全要素生产率”①, 可见,推动经济高质量发展,亟需寻找经济增长新动能,从要素驱动转向创新驱动,进一步提高资源配置效率。作为推动“三大变革”的新动能和核心动力源泉,全要素生产率成为驱动微观企业与宏观经济可持续发展的重要途径。“十四五”时期经济社会发展要以深化供给侧结构性改革为主线,需要依靠全要素生产率推动我国社会生产力水平实现整体跃升。因此,对提升全要素生产率的每一个关键点进行科学谋划与精准施策,实现经济增长动能转换和推动经济高质量发展,成为当前政府工作和企业发展的重点。

在经济发展的过程中,企业是市场经济的主体部分,要想提升国民经济效率、转变经济增长模式,归根结底需要通过企业来完成。因此,推动企业全要素生产率提升,关系到质量、效率与动力的变革与提升,是我国经济顺利转型发展的坚实基础(张广胜和孟茂源,2020)[1]。由图 1.1 可知,2008 年-2019 年,我国国有企业全要素生产率年度均值从 14.792 增长到 15.456,非国有企业全要素生产率年度均值从 14.375 增长到 14.884,无论是国有还是非国有企业,企业全要素生产率水平均在提高,与上市公司整体稳步提升态势保持一致,且每年国有企业全要素生产率均值均高于非国有企业全要素生产率年度均值,成为推动微观主体全要素生产率提升的中坚力量。因此,贯彻落实党的十九大部署,提高企业全要素生产率,进而实现我国经济的可持续增长势在必行。

1.2 核心概念界定

1.2.1 研发费用加计扣除

(1)研发费用

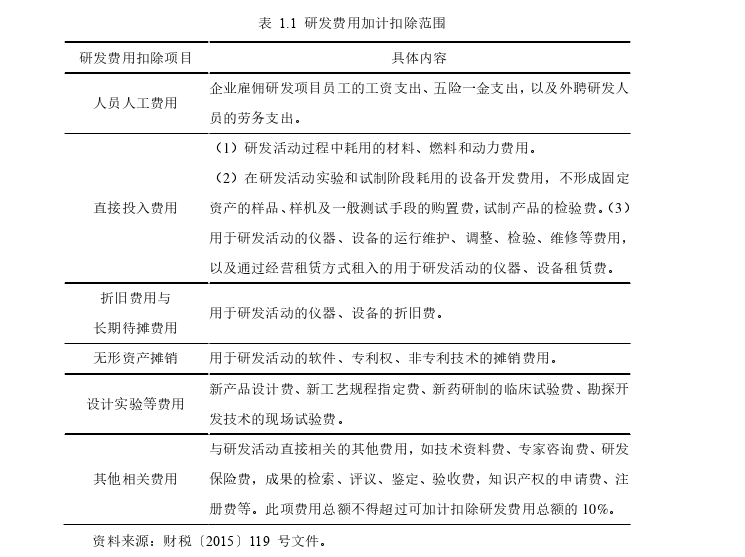

研发费用可从三个角度进行概念界定,一是会计核算角度,由《财政部关于企业加强研发费用财务管理的若干意见》(财企〔2007〕194 号)规范;二是高新技术企业认定角度,由《科技部财政部国家税务总局关于修订印发〈高新技术企业认定管理工作指引〉的通知》(国科发火〔2016〕195 号)规范;三是加计扣除税收规定角度,由财税〔2015〕119 号文件和 97 号公告、40 号公告规范。本文选择加计扣除税收规定角度进行概念界定,加计扣除政策具体适用范围如表 1.1 所示:

(2)研发费用的费用化支出和资本化支出

研发支出指的是企业在研发活动中所发生的所有要素的消耗,这就是研发费用加计扣除政策中的研发费用。根据我国会计准则《企业会计准则第 6 号—无形资产》的规定,内部开发的无形资产,一般要经过研究和开发两个阶段。

研究阶段,是指为了取得和掌握新的科学知识或技术能力而展开的调查分析,这一阶段的工作一般是探索性和计划性的。根据企业会计准则的要求,企业开展的研发项目在研究阶段的支出,应当在发生时作为费用化支出,计入当期损益。

开发阶段,是指把研究阶段形成的技术或知识应用到某项开发计划或项目中,期望通过该计划或项目,形成新的产品、部件、材料等,以便进行商业化经营。这一阶段的工作应当更具针对性,产出具体成果的概率较高。根据企业会计准则的要求,企业开展的研发项目在开发阶段的支出,应当在发生时将符合计入无形资产成本的部分进行资本化处理,将不符合资本化条件的作为费用化支出,计入当期损益。

第2章 理论基础和文献回顾

2.1 理论基础

2.1.1 研发费用加计扣除相关理论

(1)市场失灵理论

在“帕累托最优”条件下,西方经济学的市场理论认为,资源优化配置的实现是依赖于完全竞争的市场,但是在实际运行过程中会出现资源配置的扭曲,这就是经济学中的“市场失灵”。市场失灵理论指出市场机制并不完美,往往容易出现市场竞争的失效、市场机制不能有效提供相应的公共物品供给、资源配置的扭曲以及经济波动。造成市场失灵的首要原因是研发活动的公共品特性以及外溢性(Nelson,1959)[51],公共物品具有非竞争与非排他的性质,研发活动则具有高风险和高收益的双重特性。研发创新活动面临着较大的市场风险,新产品是否能够研发成功以及市场是否接受新产品具有很大不确定性(胡卫,2006)[52],进一步,研发活动的公共品特性,使得研发主体的研发收益不能够被有效保障。因此,研发活动需要政府给予有效支持,以便激发企业的研发动力,使得创新企业不因研发活动的风险与知识外溢而导致失去研发动力,进而造成“市场失灵”。在市场经济条件下,政府给予企业研发费用加计扣除的税收优惠政策,能够降低企业税收成本,提高企业创新投入,减少非效率投资,促进企业生产正外部性的产品,优化资源配置,推动产业发展,有效缓解“市场失灵”。

(2)税收激励理论

由于企业研发创新等经营活动具有外部性、不确定性以及高风险性,往往使得资源无法得到有效配置。为治理市场失灵以政策激励为主的政府宏观调控手段则显得尤为重要,因此 Nelson(1959)[51]开展了技术创新政策探究。税收激励理论的奠基人是 Jorgenson(1963)[53],通过建立标准资本成本模型,开始研究相关税收政策与企业投资行为的联系。政府的税收激励政策,尤其是研发费用加计扣除的实施能够降低企业研发活动的税收成本,提高企业的留存收益,进一步刺激企业加大研发投资活动的支出,提高企业全要素生产率。Hall and Jorgenson(1967)[54]进一步使用最新古典最优资本理论探讨税收优惠政策在企业资本成本中占据的重要作用,分析了税收激励政策的重要作用。企业长期发展的重要举措是研发创新活动,而作为以收益最大化为目的的经营组织,企业的研发投入程度取决于投资成本。

2.2 文献回顾

2.2.1 研发费用加计扣除的测度研究

关于研发费用加计扣除的衡量,大部分学者会使用研发费用加计扣除强度,即年度研发支出总额×50%(75%或 100%)×企业所得税税率/期末资产总额,该比例越高,说明研发费用加计扣除的强度越大(王登礼等,2018;寇明婷等,2019;万源星等,2020;高玥和徐勍,2020;崔也光和王京,2020;任灿灿等,2021)[43][44][45][46][47][49],也有学者将 2016 年研发费用加计扣除改革作为外生事件冲击,运用 DID 方法评价该政策的激励效应(Chen et al.,2017;李新等,2019;王玺和刘萌,2020)[39][40][41]。吴秋生和王婉婷(2020)以 2015 年作为外生事件冲击,运用 DID 方法进行政策的激励效应研究[32]。王俊峰和朱志凌(2014)[78]、蒋占华和黄阳(2013)[79]研究结果表明,地方政府的奖惩力度、企业申报的责权体系和适应环境会影响研发费用加计扣除的实施。刘丁蓉(2013)[80]通过问卷调查,研究了研发费用加计扣除政策的审批程序、政策的优惠力度等对其实施效果的影响。李坤和陈海声(2017)[81]、任灿灿等(2021)[49]在研究我国不同地区企业研发费用加计扣除政策实施效果时,将享受研发费用加计扣除的企业定义为 1,其他为 0。张玉等(2017)[82]在研究研发费用加计扣除政策影响研发效率的过程中,将扣除减免的研发活动的税收占研发经费内部支出的比例作为研发加计扣除减免税占比。

第 3 章 研发费用加计扣除的制度背景及现状分析 .......................... 38

3.1 研发费用加计扣除的制度背景 .......................... 38

3.1.1 研发费用加计扣除的政策变迁 .......................... 38

3.1.2 研发费用加计扣除实施的评价标准 ....................... 40

第 4 章 研发费用加计扣除对企业全要素生产率的影响效应 ............. 46

4.1 理论分析与假设提出 ............................... 46

4.2 研究设计 .............................. 48

第 5 章 研发费用加计扣除对企业全要素生产率的作用路径 ................................. 68

5.1 理论分析与假设提出 ............................ 68

5.1.1 研发费用加计扣除、技术进步与企业全要素生产率 ...................... 68

5.1.2 研发费用加计扣除、资源配置效率与企业全要素生产率 .............. 69

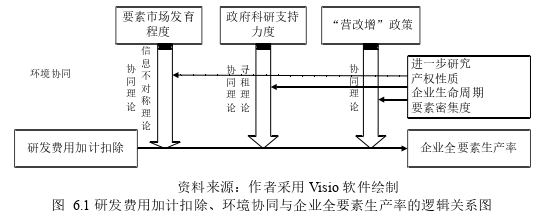

第6章 研发费用加计扣除、环境协同与企业全要素生产率

6.1 理论分析与假设提出

6.1.1 研发费用加计扣除、要素市场发育程度与企业全要素生产率

现代制度经济学理论认为,决定经济主体行为的基本因素是制度环境(Shirley ,2005)[341 ]。由于我国地域辽阔以及国家政策的执行情况等方面均存在显著差异,导致我国各个地区的市场化程度并不均衡(刘金星和宋理升,2013)[77],如樊纲和王小鲁(2011)[190]研究发现我国省级行政区域的市场化程度存在明显差异。在要素市场发育程度较高的地区,上市公司存在完善的法律保护制度和监管体系,各企业之间会在一个相对公平的环境里进行经营,上市公司的竞争比较激烈,公司在各类契约的签订和交易中受到的约束条件会更完善(柳雅君,2014)[342],因此市场可以达到对交易的事前、事中和事后的控制和调节,从而降低机会主义成本,缓解企业面临的机会主义和信息不对称所带来的不利影响,进而优化企业资源配置效率(魏婧恬等,2017)[343],提高企业全要素生产率。同时,要素市场程度的完善能够深化复杂产品的专业分工,能够降低契约履行的风险,增强企业管理水平,进而提高企业全要素生产率(Levchenko,2007;Acemoglu et al.,2007;Costinot,2009;樊纲等,2011)[344][345][346][190]。但要素市场发育程度对研发费用加计扣除与企业全要素生产率的影响可能会有两面性。

第7章 研究结论、建议与展望

7.1 研究工作及结论

7.1.1 研究工作

本文选取 2007-2019 年深沪 A 股上市公司为研究样本,融合税收激励理论、经济增长理论、技术创新理论和资源配置理论等相关理论,探讨研发费用加计扣除与企业全要素生产率的关系。本文主要工作如下:

(1)系统梳理关于研发费用加计扣除与企业全要素生产率测度的研究、研发费用加计扣除的经济后果研究、企业全要素生产率的影响因素研究文献等,从而得出进行“研发费用加计扣除——技术进步、资源配置效率、组织管理水平——企业全要素生产率”理论框架研究的必要性和创新性。

(2)拓展研发费用加计扣除强度、可得性、持续性、普惠性多维度特征,探寻研发费用加计扣除的测度和数据处理方法,分析研发费用加计扣除的政策变迁,从企业产权性质(国有、非国有)、企业生命周期(初创期、成长期、成熟期)、企业要素密集度(技术密集、资本密集、劳动密集)探讨研发费用加计扣除的实施现状,我国上市公司全要素生产率的现状,为本文的数据搜集、分析和实证检验提供支撑。

(3)基于市场失灵和税收激励理论,对研发费用加计扣除与企业全要素生产率进行理论分析和实证检验;基于技术创新理论、资源配置理论以及资源基础理论,从技术进步、资源配置效率和组织管理水平三方面对研发费用加计扣除与企业全要素生产率的作用路径进行理论分析和实证检验,探究研发费用加计扣除对全要素生产率的影响机制;基于协同理论、寻租理论及信息不对称理论,对要素市场发育程度、政府科研支持力度、“营改增”政策与研发费用加计扣除的协同效应进行理论分析和实证检验。

参考文献(略