本文是一篇企业管理论文,本文以实体企业影子银行化和现金持有相关研究为文献基础,围绕当前我国实体企业影子银行业务规模和现金持有水平结构失衡这一重要特征事实,利用我国沪深两市A股非金融类上市公司的相关数据,按照“现状分析——影响效应——经济后果”的研究思路,分析了实体企业影子银行业务规模和现金持有水平的现状,并以企业现金资产的“运行”、“分配”、“风险”为切入点,结合理论分析与实证检验的方法,对实体影子银行化与现金持有效应(竞争效应和价值效应)、现金股利、违约风险的关系等问题展开了深入分析。

第 1 章 绪论

1.1 研究背景

随着我国经济增长进入新常态、“三期叠加”影响持续深化,实体经济盈利和现金流压力加大,实体经济投资回报率呈现下滑趋势,实体企业生产性投资机会逐渐减少,投资意愿受到抑制。为弥补主业不足,攫取高额信贷利差,在资本逐利动机的驱使下,大量的实体企业选择通过配置金融资产和投资性房地产等将现金资产滞留在金融市场。并且,随着近年来经济金融化进程的推进,金融创新活动的蓬勃发展,金融创新产品不断涌现,实体企业金融化行为不再局限于债券、股票、投资性房地产等传统金融投资活动,而是通过利用超额募集资金或多元化融资渠道,把目光拓展到影子银行业务,实体企业资本“脱实向虚”问题日益凸显,对企业自身的可持续发展和资本市场的健康发展均产生了重大影响。实体企业通过影子银行业务充当类银行信用中介参与再放贷,不仅会挤占中小企业的外源融资份额,而且很可能会引发系统性金融风险和监管套利风险,其危害犹如饮吞鸩酒,如 2011 年由民间借贷所引起的“温州民间借贷危机”正是影子银行业务所暴露出的弊端缩影之一。

根据金融稳定理事会(FSB)的定义,影子银行是指“游离于正规银行体系之外,可能会引发系统性金融风险和监管套利风险等信用中介体系,包括信用中介实体和相关业务活动”;相应地,国内现有文献将实体企业影子银行化定义为:非金融企业部门作为正规银行体系的对手方参与影子信贷市场投融资业务,主要包括委托贷款、委托理财、民间借贷等形式,并且兼具高风险、高杠杆、隐蔽性强、法律主体不明确等特点(韩珣等,2017;颜恩点等,2018;李建军和韩珣,2019)。在欧美等国,影子银行活动通常是指资产支持的证券化(ABS)、货币市场共同基金(MMMF)、回购协议(Repo)等,并且主要是由银行牵头参与,较少涉及实体企业。然而在我国,实体企业影子银行化行为却是屡见不鲜。据国泰安(CSMAR)的统计数据表明:2012 年,沪深两市约有294 家实体企业投资了委托理财,累计投资金额近 2886.31 亿元,期末账面余额约707.97亿元;2016年增加到1381家,约占当年全部上市公司数目的41.38%,累计投资金额达到约 94602.79 亿元,期末账面余额约 16395.55 亿元;2018 年相比于 2016 年,相关指标均有所下降,但仍约有 509 家实体企业投资了委托理财,累计投资金额近 14900 亿元。

1.2 研究意义

本文在梳理了相关金融理论和企业财务理论,回顾了关于影子银行概念的来源与其影响因素和宏微观经济后果、企业现金持有的动机和影响因素、企业现金股利与违约风险影响因素的国内外文献研究成果的基础上,利用我国非金融类上市公司数据,综合运用理论分析、描述性统计分析、实证检验分析等方法,沿着企业现金的“运行”、“分配”、“风险”的脉络,对实体企业影子银行业务规模和现金持有水平的状况进行了对比分析,并且,还对实体影子银行化与现金持有效应(竞争效应和价值效应)、现金股利、违约风险的关系等问题展开了深入分析与讨论。在研究过程,本文得出了一些具有理论与现实意义的研究成果,为实体企业影子银行化、企业现金持有效应、现金股利政策、违约风险等研究领域做出了一定的经验贡献,并在研究方法与研究视角等方面具有一定的创新意义。

1.2.1 理论意义

从理论意义来看,现有关于企业部门影子银行化微观层面的文献较少,仅有的相关文献也只是研究了实体企业影子银行活动的识别、影响因素、社会福利损失、投资效率、股价崩盘风险、审计风险、经营风险等(王永钦等,2015;韩珣等,2017;刘珺等,2014;胡诗阳等,2019;马勇等,2019;司登奎等,2021;颜恩点等,2018;李建军和韩珣,2019),但对于企业经营发展的“血液”——现金持有,学者们却并未展开进一步地深入分析,但是,对现金持有的影响很可能是影子银行化最本源的经济后果之一。因此,就理论层面而言,本文的研究意义主要体现在以下几个方面:第一,本文通过考察实体企业影子银行化对企业现金的“运行”、“分配”、“风险”的影响,有助于丰富和完善实体企业影子银行化经济后果的相关理论。第二,目前现有文献对现金持有及其效应的研究主要集中在代理成本、预防性动机和交易性动机等视角,对现金持有投机动机的研究较少涉及。本文与以往单独讨论现金持有的竞争效应或者价值效应的文献不同,也不同于陆正飞和韩非池(2013)的基于宏观经济政策的视角讨论现金持有效应问题,本文是以现金持有的投机性动机为切入点,综合考虑了影子银行化对现金持有的竞争效应和价值效应的影响,同时还进行了多维度的异质性分析,拓展了企业现金持有动机及其效应的研究视角,丰富了现金持有投机动机的相关理论。

第 2 章 理论基础与文献综述

2.1 理论基础

2.1.1 与本研究相关的金融理论

(1)金融资产配置理论

企业资产分为实体资产和金融资产,其中实体资产是指企业用于销售商品或者提供劳务等主营业务所涉及或所需要的一系列资产,如固定资产、无形资产等;而金融资产则是指实体经营资产以外的,源于金融市场的诸如票据、股票、债权等各类金融及金融衍生品。相对实体资产,金融资产具有变现能力强、调整成本低等特质,使得部分学者认为企业是基于预防性储蓄的理论的影响进行金融资产配置活动(Smith和Stulz,1985;Stulz,1996;刘贯春等,2019),尽管预防性储蓄理论最初是用来讨论企业现金持有行为的(Keynes,1936)。鉴于实体企业在生产经营发展过程中会受到来自企业内外部诸多不确定性因素的影响,并且因为实体投资的周期较长,一旦受到诸如流动性等风险的冲击,则会致使企业投资面临高昂的调整成本,倘若投资失败或被迫终止,则势必会给企业带来巨额损失。并且,相对于本身不产生收益的企业内部闲置资金相比,以货币形式投资的短期金融资产,能在保持较强的变现能力和流动性的同时创造一定收益,因此在此情形下,鉴于金融资产具有较强的变现能力和较低的调整成本,就自然成为了企业用来平滑投资的关键性选择。企业希望通过对金融资产的买入和售出以达到降低财务困境成本的目的,即让金融资产发挥“蓄水池”效应(Theurillat等,2010;胡奕明等,2017;刘贯春等,2018;杨松令等,2019;邓路,2020)以应对未来投资机会、资金短缺、融资约束等不确定性为企业生产经营带来的影响。

然而,随着我国经济增长进入新常态,经济增速降低,传统生产性行业利润率降低、实体投资放缓,而现代金融市场却蓬勃发展。在这种背景下,实体企业开始大规模配置金融资产,企业也从最初的以金融资产配置来平滑流动性和投资风险的目标,转变为对短期利益的追逐(Bodnar等,1995;Stockhammer,2004;文春晖和任国良,2015;杜勇等,2017;刘伟和曹瑜强,2018),尤其是对一些大企业来讲,配置金融资产不是为了降低风险而更多的是为了提升利润(Gordon等,1995;Bodnar等,1995),实体企业金融资产配置也从“蓄水池”效应转变为会损害主业发展的“挤占”效应。相比于实体经营性投资,金融投资回报率远大于实体投资收益,金融业和房地产业是公认的可以获得超额利润的两大暴利行业(王红建等,2016;)。

2.2 文献综述

2.2.1 影子银行的概念来源及其影响因素

2007年,美国太平洋投资管理公司执行董事保罗·麦卡利(Paul McCulley)首次提出了“影子银行”这一概念。麦卡利认为,在当时的美国存在着大量游离于常规商业银行体系之外,在功能上却行使着与正规银行体系类似职能的金融中介机构,从事着一类“在阴影之下运行”(operate in shadow)的金融活动,并隐匿着重大的系统性风险。2008年金融危机后,影子银行愈发引起各界的关注。2010年,时任美联储主席的本·伯南克(Ben Bernanke)在金融危机调查委员会(FCIC)报告总结时指出,影子银行作为充当储蓄与投资之间的信用中介,是游离于金融监管范围之外的一类金融机构。2011年,金融稳定委员会(FSB)将影子银行定义为,影子银行是游离于传统正规银行体系之外的,可能会引发系统性金融风险和监管套利风险等问题的信用中介体系,包括信用中介实体和相关业务活动,而这一概念随后也得到广泛认同(刘珺等,2014;李建军和韩珣,2019;韩珣和李建军,2020;蒋敏等,2020;司登奎等,2021)。

由此可以看出,尽管相关机构或学者针对“影子银行”并没有给出严谨、确切的定义,但也已经勾勒出影子银行的基本属性。对于西方国家,其金融市场发展较为完善,而影子银行业务也正是金融市场发展到一定阶段下金融创新和金融发展的产物,是基于金融类衍生工具,并以证券化、组合化等方式生成的新型交易工具。相比之下,中国资本市场的金融市场化程度并不高,并且存在着资本市场准入限制、银行垄断经营、金融摩擦、金融错配、正规金融资源不足等问题(刘珺等,2014;韩珣和李建军,2020;蒋敏等,2020),在此情况下,“中国式影子银行”则是信用中介、非金融类实体企业等资本市场参与主体,为规避监管以追逐资本套利和绝对利润的产物。一方面,对于中小型企业和非上市等非体制内的企业而言,由于缺乏抵押品等原因而有着严重的信贷约束问题(王永钦等,2015),难以通过正规渠道获得信贷资金支持(钱雪松等,2018)。而为缓解信贷约束压力和资金的流动性紧缺,保证现金流的稳定,维持正常的生产经营活动,处于融资劣势或受到融资歧视的企业就需要借助于非正规融资渠道,此时影子银行业务就成为其主要的“救命稻草”。在这种“供求关系”下,影子银行化层见叠出,犹如脱缰野马一般一路狂奔。

第 3 章 实体企业影子银行化与现金持有现状分析 ............................. 49

3.1 我国实体企业影子银行业务现状分析 ........................... 49

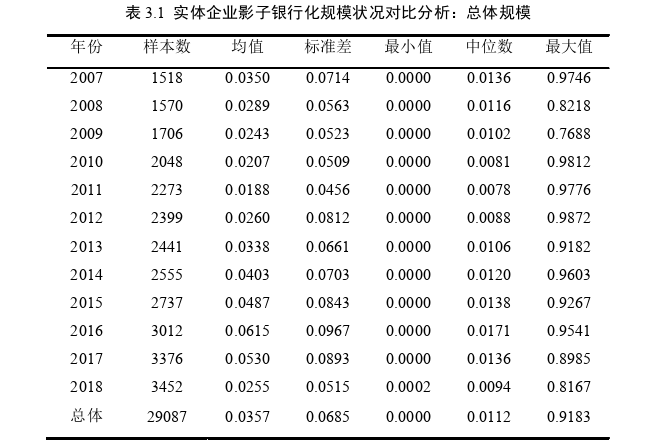

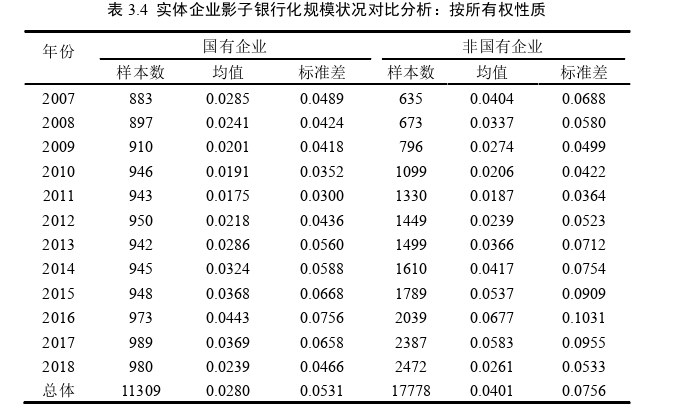

3.1.1 实体企业影子银行化的总体规模分析 ................................... 50

3.1.2 不同业务模式的实体企业影子银行业务规模分析 ............... 52

第 4 章 实体企业影子银行化与现金持有效应 ..................................... 62

4.1 引 言 ........................... 62

4.2 理论分析与研究假设 ................................... 64

4.3 研究设计 ........................................ 67

第 5 章 实体企业影子银行化与现金股利 .............................. 96

5.1 引 言 .................................. 96

5.2 理论分析与研究假设 ........................................ 98

5.3 研究设计 ...................................... 101

第 6 章 实体企业影子银行化与违约风险

6.1 引言

2019 年 2 月 22 日,中共中央政治局在第十三次集体学习中强调“脱实向虚已成为我国金融体系中的最大痛点,相当一部分资金在虚拟经济中空转,融资难、融资贵成为困扰企业尤其是小微企业的顽瘴痼疾”。对于中小型企业和非上市民营企业而言,由于缺乏抵押品等原因,其所受的信贷约束问题更加严重(王永钦等,2015),致使这些处于融资劣势的中小企业需要借助于非正规外部融资渠道,以缓解其信贷约束压力和资金流动性紧缺,维持正常的生产经营,保证现金流的稳定,而影子银行就成为其主要的“救生圈”;相应地,许多具有融资优势的实体企业,通过影子银行业务成为资金的掮客,利用其融资优势获取资金,转而将资金投放至二级金融市场,充当类银行信用中介参与再放贷活动(韩珣等,2017;颜恩点等,2018;李建军和韩珣,2019),挤占中小企业的外源融资份额的同时,通过资金套利牟取利差,非金融企业影子银行化靡然成风。

与此同时,随着脱实向虚问题的深化,实体企业外部融资需求扩大,债务快速膨胀,杠杆率上升。实体企业利用信贷资金通过影子银行再次参与民间借贷活动,试图攫取利益,平滑主业经营不善,但结果却是自身债台高筑。债务规模的不断扩张,势必会加剧企业违约风险。2020 年 5 月,据上海清算所公告,因未能足额兑付利息,宜化集团构成实际违约;随后在今年 6 月,宜化集团因发行的一笔三年期 2.5 亿美元、利率 8.5%的债券未能支付利息,再次出现实际违约,致使宜化集团深陷危机,面临退市风险。无独有偶,早在 2017 年 3 月,仅在 7 日内就有辉山乳业、山东齐星、天信集团、珠海中富四家实体企业宣布因无法按时偿还借款而陷入债务违约的境地,违约金额超过 360 亿元。违约风险的提高不仅会阻碍实体企业的正常生产经营活动,并且可能会造成市场悲观预期,致使债权人提高信用评级标准、或者提前催收贷款,形成连环违约。并且短期内大量企业债务违约风险的集中爆发,很有可能会演化为系统性的债务危机,影响我国金融体系的稳健运行,进而对实体经济产生极大威胁(孟庆斌等,2019;许红梅和李春涛,2020)。

第 7 章 研究结论、对策建议与研究展望

7.1 研究结论

2007年,美国太平洋投资管理公司执行董事保罗·麦卡利(Paul McCulley)首次提出了“影子银行”这一概念。2008年金融危机后,影子银行愈发引起各界的关注。2010年,时任美联储主席的本·伯南克(Ben Bernanke)在金融危机调查委员会(FCIC)报告总结时指出,影子银行作为充当储蓄与投资之间的信用中介,是游离于金融监管范围之外的一类金融机构。2011年,金融稳定委员会(FSB)将影子银行定义为,影子银行是游离于传统正规银行体系之外的,可能会引发系统性金融风险和监管套利风险等问题的信用中介体系,包括信用中介实体和相关业务活动。而这一概念随后也得到国内学者的广泛认同,并且,学者们在此基础上进一步将实体企业影子银行化定义为,非金融企业部门作为正规银行体系的对手方参与影子信贷市场投融资业务,主要包括委托贷款、委托理财、民间借贷等形式,并且兼具高风险、高杠杆、隐蔽性强、法律主体不明确等特点(刘珺等,2014;李建军和韩珣,2019;韩珣和李建军,2020;蒋敏等,2020;司登奎等,2021)。作为中国二元融资市场的产物,实体企业影子银行化行为将实体经济与金融市场紧密的联系了起来,挤占中小企业的外源融资份额的同时,利用在二级资本市场产生的价格歧视对中小微企业放贷,充当类银行信用中介参与再放贷活动通过资金套利牟取利差,参与金融体系资金空转套利,是非金融企业资金脱实向虚的症结之一。

本文通过回顾与梳理现有文献发现,基于宏观或金融视角考察影子银行的高杠杆、高风险运作对金融系统性风险的影响和作用机制、影子银行对货币政策和金融监管运行的影响等相关问题的研究较为丰富。然而,从微观企业部门视角出发,以考察实体企业影子银行化微观经济后果的文献研究却相对有限,少数研究也主要是从投资效率、股价崩盘风险、审计风险、经营风险(王永钦等,2015;韩珣等,2017;刘珺等,2014;胡诗阳等,2019;马勇等,2019;司登奎等,2021;颜恩点等,2018;李建军和韩珣,2019)等视角出发,均认为实体企业影子银行化对于企业自身来讲是一种弊远大于利的经济活动。但是,对于企业经营发展的“血液”——现金资产,学者们却并未展开进一步地深入分析,然而,影子银行化对现金持有的影响很可能是最本源的经济后果之一。那么,实体企业影子银行化是否会影响企业现金持有带来的竞争效应和价值效应?是否会影响企业现金股利的分配水平?是否会影响企业自身的现金流风险甚至是违约风险?现有文献对上述问题鲜有涉及,而这些正是本文旨在探究的主要问题,也是本文的研究价值所在。

参考文献(略)