本文是一篇留学生论文,笔者认为对于基金投资运行管理的经验与不足,嘉实环保低碳股票型基金成功抓住了绿色转型机遇,提升基金公司的形象,具备强悍的择时能力,但也存在着选股能力弱、系统性风险需加强管理和 ESG 信息披露不及时的问题。基于基金整体的案例分析,本文从信息披露、选股能力、择时能力和风险管理四个方面对基金未来持续良好发展提出了切实的建议,也从设立评分标准、注重社会责任、优化配置方式和助力产业绿色发展四个角度对绿色证券投资基金的运行进行了有益的启示。

1 引言

1.1 研究背景、目的与意义

1.1.1 研究背景

在“十四五”规划和二〇三五年远景目标纲要中,明确提出了建立一个健全的绿色低碳循环发展经济体系,实现社会全面绿色低碳化的转变。十九届五中全会也强调要加快推动绿色低碳发展,这意味着随着我国经济的绿色转型升级的需要,发展绿色金融势在必行。绿色证券投资基金作为绿色金融的一个重要组成部分,同样应加快发展。绿色证券投资基金主要是以低碳经济、节能减排、环境保护等为目的设立的或为主要投资方向的投资基金,作为绿色基金的细化分支,是发展绿色金融的重要金融工具,在绿色金融体系中有不可替代的作用。

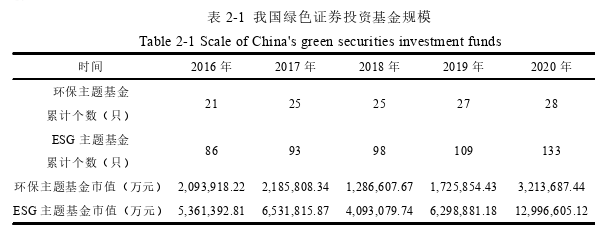

近年来,ESG 投资理念逐渐盛行,ESG 包含 Environmental(环境)、 Social(社会) 和Governance(公司治理),由社会责任理念衍生而来。在这样的理念背景下,基金公司意识到不仅要追求基金投资收益,对基金注入“绿色理念”也尤为重要,推出了很多 ESG 主题和环保主题的证券投资基金。2010 年,我国证券投资基金市场上出现了绿色证券投资基金的身影,拉开了后续发行多种多样绿色证券投资基金产品的序幕。根据 Wind 统计,截止 2021 年 3 月,我国 ESG 主题证券投资基金 138 只,基金规模合计达到 2171.33 亿元;环保主题基金 28 只,基金规模合计达到 400.28 亿元。虽然我国提出发展绿色金融的时间不长,绿色证券投资基金市场产品规模尚处于起步阶段,但上升发展趋势已经显现,人们未来会更加关注绿色投资理念的基金产品。

1998 年第一只证券投资基金正式出现,在二十年的发展进程中,基金规模不断扩大,而基金的投资运行效果是我们重点关注的。绿色主题概念类投资,在投资运行中有其独特的标准,比如投资目标和投资范围方面有一定的要求,投资运行的效果上不仅要评价基金业绩,也注重基金绿色表现和社会责任。绿色证券投资基金受到投资标的限制,人们普遍认为收益不高,实际上是有很多表现优秀的基金。根据中国基金报的数据,截止 2020 年 12 月 31 日,混合型基金中业绩第二名为农银汇理新能源主题基金,主动股票型基金中业绩第一名是汇丰晋信低碳先锋,这些都是 2020 年绿色证券投资基金的代表。再综合近三年至五年的业绩数据,嘉实环保低碳股票型证券投资基金(本文简称:嘉实环保低碳股票型基金)综合业绩表现在普通股票型基金中名列前茅,在绿色证券投资基金领域中表现突出,在投资运行的过程中取得了亮眼的成绩。

1.2 国内外研究文献综述

1.2.1 国外文献综述

在国外,很多发达经济体在证券投资基金市场中接受绿色投资理念较早。不仅将绿色环保责任写入法律,以此促进绿色产业发展;还加大金融工具的使用来促进绿色金融的发展。在这样相对完善的社会背景下,国外学者们对绿色证券投资基金的研究也呈现良性运作,研究的内容和经验都相对比较丰富和先进。

(1)关于绿色证券投资基金的研究

绿色投资基金一般称为 Environment Fund 或者 Green Fund。Ernst Bobek 提出绿色投资基金的目的在于减少传统工业所带来的的空气污染,倒逼传统工业进行转型升级或者采取先进的技术设备进行生产,认为绿色投资基金只可投资于环境保护的产业[1]。Carrie A. Meyer 发现部分非政府环境组织被认为是在金融领域中的关键参与者,且非政府环境组织设立的国家环境基金(NEF)在拉丁美洲受到广泛欢迎,具体分析了 NEF 不仅可以降低绿色产业的交易成本,提高经济效率,而且对国家的政治进程以及加强民主方面起到了促进作用[2]。MonicaSUSANU 在欧洲签订的环境业务合约和自然资源质量迅速恶化的背景下,认为环境政策可以促进整个市场绿色投资活动,呼吁绿色投资基金的大力发展[3]。Erica Lyman 探讨绿色气候基金在气候融资中的真正角色,认为运行绿色气候基金对气候变化的影响尚不清楚,但是可以促进气候融资[4]。

(2)关于绿色证券投资基金运行效果的研究

Markowitz 提出资本资产定价模型,首创了衡量投资组合风险和收益的评价体系[5]。在此基础上开始出现了 Treynor 指数,将标准差和β值作为计算风险的指标纳入业绩评价[6];后来Sharpe 在 Treynor 的研究结论进行改进,提出将单位风险的超额收益也纳入业绩评价体系,这个指标称为 Sharpe 比率[7];Jensen 认为超出预期的收益也应纳入基金业绩评价体系中,这个指标被称为 Jensen 指数[8]。综上,这三大指标被称为评价基金业绩的国际通用指标。

2 嘉实环保低碳股票型基金投资运行管理案例介绍

2.1 基金投资运行管理的环境

2.1.1 国内外绿色经济的发展

(1)国际发展

国际经济体发展环保产业较早,对于我国绿色证券投资基金的投资运行起到一定的促进作用。国际社会重视新能源和节能减排,具体表现在很多方面。

一是清洁能源的强势崛起。根据清洁技术集团(Cleantech Group)的研究报告,早在 2010年生物燃料、风能发电和太阳能光伏产业已经是全球三大清洁能源,这些领域的收入达到1881 亿美元,相比 2000 年左右还不到 100 亿美元的收入,十年增长了 20 倍。根据博思数据,2013 年全球环保产业的市场规模已达到 7518.79 亿英镑,环保产业逐渐蓬勃发展。

二是加大发展绿色经济。国际金融危机之后,发达经济实体开始实行经济的战略转型,出现以绿色经济为核心的经济革命。美国发展绿色经济的主要内容是开发新能源和可再生能源,重视节能环保。2009 年 3 月,欧盟启动绿色经济发展计划,英国、德国和法国发挥着带头作用。英国倡导绿色制造方式、新能源供给和低碳生活方式,发展以绿色能源发展为主。亚洲地区同样开启绿色经济模式,2009 年 4 月,日本通过《绿色经济与社会变革》,目的在于减少温室气体排放,强化绿色经济发展。韩国同样提出了“低碳绿色增长”的经济振兴战略,以实现节能减排、增加就业、创造经济发展新动力三大目标。之后 2015 年的世界气候大会上,全球约200 个缔约方通过了《巴黎协定》,致力于降低自主减排。2020 年新冠肺炎疫情的发生,更推动了国际社会和全球人民重视绿色发展。在这样的国际背景下,我国学习发达经济体的优秀经验,加大力度发展绿色经济。

(2)国内发展

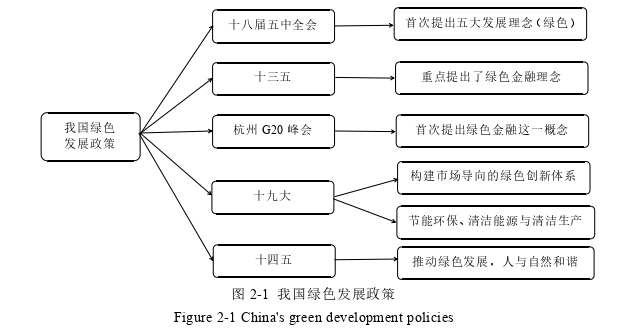

我国一直致力于绿色经济的发展,出台了很多相关政策如图 2-1 所示。可以发现关键的涉及生态环境的政策和目标是在近五年提出的。

嘉实环保低碳股票型基金发行时,我国正处于“十三五”的开局之年,经济社会逐渐走上绿色转型升级之路。十八届五中全会首次提出绿色发展理念和美丽中国,并将生态文明列入建设指标。此外,传统产业转型升级,强调“绿色核心竞争力”。嘉实基金公司抓住“十三五”规划主题,发行嘉实环保低碳股票型基金,使嘉实基金公司在绿色金融领域向前一步,踏入开放式绿色证券投资基金领域。这样一方面可以挖掘环保产业背后的价值,助力环保产业的发展。另一方面可以扩大嘉实基金公司基金规模,践行绿色投资理念,开拓新视角,转向绿色环保,专注于长期价值创造,增加收益。

3 嘉实环保低碳股票型基金投资运行效果分析..................................23

3.1 单因子收益较高........................................23

3.1.1 绝对收益分析.................................23

3.1.2 风险收益分析.........................................25

4 嘉实环保低碳股票型基金运行效果的影响因素分析..............................38

4.1 基于单因子收益和财务效果的影响因素分析............................ 38

4.1.1 选股择时能力分析....................................... 38

5 嘉实环保低碳股票型基金投资运行的经验与不足............................... 47

5.1 嘉实环保低碳股票型基金投资运行的成功经验.................................47

5.1.1 抓住了经济“绿色转型”机遇...............................47

5.1.2 提升了基金公司社会责任形象.....................................47

6 建议与启示

6.1 嘉实环保低碳股票型基金未来良好投资运行管理建议

6.1.1 保持优秀的择时能力择时能力

对于嘉实环保低碳股票型基金来说是获得高收益的杀手锏,在本文的分析中,基金不但具备择时能力,掌握了买卖时机,而且在同类基金中择时能力排名第一,基金择时能力很强。那么在未来基金的运行中,更应发挥择时这一优势,抓住市场的时机,及时买入或卖出股票,提升基金的收益率,使得投资者更加青睐于高收益的绿色证券投资基金产品,扩大绿色证券投资基金的影响力,增强绿色主题投资的地位,推动绿色基金市场的发展。

6.1.2 提升选股能力

对于嘉实环保低碳股票型基金来说,基金的选股能力的提高对于获得高收益至关重要。第一步是确定好投资的行业,首先事选择国家政策重点支持的行业,当国家倾斜于一些行业时,各级部门都会尽其所能支持该行业的发展,给予一定的优惠政策,比如减免税收、增加补贴等。于是这类行业下的公司盈利能力将大大增强,从而获得高收益与高增长。选好投资的行业后,第二步是要选择基本面优、估值好的上市公司股票。重点关注净资产收益率、净利润和主营业务收益指标,这类指标越高说明股票的价值也越高,更容易获得长期收益。另外要注意投资时股票的市值和账面价值比,确定股票本身风格与基金目标投资风格一致,如果不一致,基金就产生了投资风格漂移,容易导致投资者的利益受损。所以,基金经理站在投资者的角度,加强提升选股能力,可以通过细化或者改善选股的标准,探寻到值得投资的股票。

7 结论

本文对嘉实环保低碳股票型基金的投资运行管理深入研究,首先介绍了基金在国内外绿色经济发展狂潮、绿色证券投资基金市场规模逐渐壮大以及嘉实基金公司重视绿色投资这三层投资运行环境,然后描述了基金的变化和策略。其次对于运行效果及影响因素进行了重点分析,用关键词筛选的方法,选取了 12 只同主题的普通型股票基金进行对比分析,展开整体的评价和排名,总结经验与不足。最后提出基金未来发展的建议和对绿色证券投资基金运行的启示,具体得到了如下结论:

(1)基金实施了积极主动的自上而下和自下而上的选股策略与综合基本面和股票估值方式的择时策略。针对选股策略,基金采取自上而下的方法进行行业配置,从我国宏观经济绿色转型升级政策入手,着眼于环保低碳领域,确定了环保低碳产业为未来的投资主线,并将投资的行业进行了具体的界定。在行业配置基础上,基金采取自下而上的方式,进行个股择时,以公司的基本面为切入点,结合公司的经营状况和财务状况,考察股票的价值,最终决定是否投资,形成的投资风格呈现为投资于大盘平衡股。针对择时策略,基金根据市场变化做出调整,以期获得更多的收益。基金在 2019 年第二季度重仓的宁德时代后,宁德时代拥有高净利润增长率时基金并没有及时加仓,在净利润增长率下降时也没有及时减仓,择时策略上有一定的滞后性。

(2)对于基金投资运行管理效果,基金的单因子收益和财务收益表现佳,整体风险较大,社会责任方面表现较差。单因子业绩中,基金单位净值大幅上涨,在 2016 年至 2020 年实现了四年的净增长,远超业绩基准、同类平均和沪深 300,在 2018 年基金跑输了基准和市场。风险收益层面上,通过夏普比率、索定诺比率和信息比率指标显示,基金从 2018 年负值转为2019 年和 2020 年的正值,获得了正的风险后收益。风险层面上,基金的 β 和最大回撤波动幅度较大,在 66%以上的月度时间数值大于沪深 300,且在 2020 年基金承受的风险明显变大。即使在同主题的样本基金中,嘉实环保低碳股票型基金的风险依然较高。财务分析中,基金资产规模扩大,利润和收入不断增加。在同公司中基金财务业绩十分亮眼,除去 2018 年,其余四年均是拉动基金公司收入和利润增长的主要动力。ESG 分析中,基金评分较低,不如沪深 300,达不到应履行的社会责任的标准;在同主题基金中,基金社会责任表现同样较差。

参考文献(略)