本文是一篇会计论文,本文的研究表明,财务报告问询函确实具有实质性的信息披露功能:首先,财务报告问询函是揭示公司信息披露违规的重要手段,且可以提高正式监管处罚的概率。同时,分析师是趋利避害的,从监管的角度来看,分析师关注的外部监管效果不佳,分析师关注度并不能带来更高的信息含量,但可以通过规避处罚风险而降低投资风险。

1 绪论

1.1 研究背景及研究意义

1.1.1 研究背景

信息披露问题是影响资本市场整体运行效率与健康发展的核心问题,外部监管是提高上市公司信息披露质量的重要手段。随着我国资本市场的不断发展,信息披露的监管手段逐渐多样化,除了证监会的行政处罚监管,一线监管机构——证券交易所与信息中介主体——证券分析师对于上市公司信息披露的及时、全面与准确共同发挥着重要的非正式监管职能。

2013 年起,沪深交易所分别开始施行《上海证券交易所直通车业务指引》、《深圳证券交易所上市公司信息披露直通车业务指引》,上市公司信息披露由事前审核转向事后监管,一线监管机构交易所逐渐成为我国证券市场中主要的信息披露监管主体。当交易所审核上市公司相关公告,发现披露问题时,会针对财务报告、并购重组等事件向上市公司发出函件,即“问询函”。财务报告是市场参与者了解上市公司真实经营情况的最重要的渠道,因此,财务报告是交易所问询的重点,定期报告披露期间,交易所会对上市公司的财务报告进行频繁问询。交易所问询的原因是财务报告披露不完全,或财务报告存在错误或虚假陈述(Bozanic 等,2017)[1],问询函为资本市场传递了与公司披露和经营管理有关的信号,能够引发显著的市场反应,并具有一定的监管效应。

证券分析师同样是资本市场中重要的信息中介与监管主体,其主要职责在于收集、分析和传递上市公司的信息(Lang 和 Miller,2004;Chung 和 Jo,1996)[2][3]。分析师的择股关注、研判报表、预测盈余等一系列行为能够缓解信息不对称,并强化公司治理(游家兴,张哲远,2016;Chung 和 Jo,1996;Healy 和 Palepu,2001)[3][4][5]。分析师会不断地从市场中获取信息,改变对上市公司的预期,做出盈利预测和投资建议,同时也会调整跟踪预测的股票范围,分析师的研究报告和投资建议是指导投资者决策的重要参考信息。我国的证券分析师随着我国资本市场的兴起而逐渐发展,现已初具规模,由于我国股票市场中的投资者以非专业的个人投资者居多,其投资决策很大程度上依赖于分析师的信息服务,因此,对我国证券市场分析师行为决策的研究具有较强的指导意义。

1.2 研究方法

本文采取理论分析与实证研究相结合的研究方法。

理论分析部分,通过梳理与财务报告问询函的收函因素和监管效果,分析师关注的影响因素和相关的文献,通过对现有的研究成果进行总结,发现财务报告问询函对分析师关注影响机制的研究缺口。根据信息不对称理论、声誉理论以及成本收益理论,分析财务报告问询函与分析师关注的替代关系和其中的作用机制,形成系统的研究思路与框架,最终提出本文的研究假设。

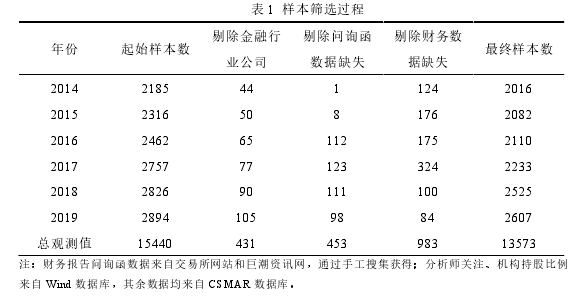

在理论假设的基础上,进行实证研究。以 2014-2019 年 A 股上市公司为样本,构建面板数据固定效应模型、工具变量回归模型、中介效应模型进行假设检验;在稳健性检验中,构建 Heckman 自选择模型、对样本和变量进行替换、PSM后重新估计,检验结论的稳健性。

2 文献综述

2.1 财务报告问询函的文献综述

2.1.1 财务报告问询函的影响因素研究

现有研究普遍认为问询函具有一定的风险识别功能,发函机构会对某些类型的上市公司进行特别关注。

Johnston 和 Petacchi(2017)[6],Cassell 等(2013)[7]发现,财务重述、新证券发行、公司规模和复杂度、股价波动、经营环境不确定性与收到问询函概率与补救成本正相关,而盈利能力、聘用会计师事务所的规模、公司治理水平则与问询函负相关。Heese 等(2017)[8] 研究发现具有政治关联的公司更有可能受到问询。 此外,问询函在一定程度上能够识别与内部控制、盈余管理相关的风险因素。内部控制质量越差,企业收函概率越高,问询函中与内部控制相关的信息密度和逾期回函概率越高(傅祥斐等,2020)[9],反之,高质量的内部控制与收函概率和问询函的严重程度负相关(余明桂,卞诗卉,2020)[10]。应计盈余管理程度与被问询的概率、问询函的精确性和准确性正相关(刘柏,卢家锐,2019)[11],作为盈余管理的手段之一,永久再投资盈余(PRE)更高的公司更有可能收到与其相关的意见函(Eiler 和 Kutcher,2016)[12]

2.1.2 财务报告问询函的经济后果研究

财务报告问询函的经济后果角度,已有文献主要关注收函公司的市场反应,以及问询函对盈余管理、信息披露、审计行为的治理效果。

资本市场对于问询函公告具有显著的市场反应。收函公告会向市场上市公司财务信息不透明的信号,财务报告问询函收函公告具有负向的公告效应,且这一负公告效应在企业集团内具有溢出效应(丁龙飞,谢获宝,2020;郭飞,周泳彤,2018;陶雄华,曹松威,2018;陈运森等,2018;Johnston 和 Petacchi,2017)[6][13][14][15][16],回函公告具有显著为正的市场反应,表明市场认可财务报告问询函的监管作用,上市公司特征以及财务报告问询函特征会进一步影响市场的反应强度(陈运森等,2018;陶雄华,曹松威,2018;郭飞,周泳彤,2018;胡玮佳,张开元,2019)[14] [15] [16][17]。长期而言,当公司回函一一解答后,市场的股价反应平均而言可以收复之前股价下跌的幅度,财务报告问询函能够降低公司股价崩盘风险(张俊生等,2018)[18],刘程(2019)[19]发现问询函降低股价崩盘风险的三个渠道为改善信息披露、提高投资者信息解读能力、发出风险预警信号。

2.2 分析师关注的文献综述

分析师关注指证券分析师选择部分上市公司,根据行业和公司基本面特征对公司进行盈利预测,并给出投资建议(王苏生,兰召华,2014)[34]。分析师关注的影响因素及经济后果已有大量研究成果。

2.2.1 分析师关注的影响因素研究

分析师择股关注是分析师一切信息活动的基础。由于分析师的注意力有限,并且对上市公司展开研究成本较高,因此每个分析师只会选择跟进少量上市公司(王宇超等,2012)[35]。已有分析师关注的影响因素研究主要集中于公司特征和信息披露两个层面。

分析师均衡数量模型(Bhushan,1989)[36]是最早分析公司特征影响分析师关注的理论模型。该模型认为:企业特征影响分析师的需求和供给函数,继而影响分析师数量,公司特征通过提高分析师的信息成本而降低分析师供给,分析师对公司的关注度与公司规模、机构投资、收益波动、公司绩效正向相关,而与内部人持股比例和公司的多元化水平负向相关。此后,Marston(1997)[37]采用英国分析师数据证实了 Bhushan 模型,并对 Bhushan 模型的解释变量进行了扩展。

对分析师偏爱何种类型公司这一问题的实证研究则出现了分歧,第一类观点是分析师跟踪更“好”的公司,如分析师倾向于跟踪所有权和控制权分离度较大以及金字塔结构的公司,分析师更少的关注家族企业(Boubaker 和 Florence,2008)[38];此外,业绩更佳,前景更好(Kim 等,2019)[39],成长性更强(崔玉英,李长青,2013)[40],盈利更稳定(O’Brien 和 Bhushan,1990)[41],破产风险更低(DeF ond 和 Hung,2014)[42]的公司受到更多分析师关注。第二类观点则认为分析师可能更喜欢跟踪更“差”的公司,如财务状况不佳(De Fond 和 Hung,2014)[42],股价表现更差(Fortin 和 Roth,2007)[43],单一经营(王宇超等,2012;蔡卫星,曾诚,2010;Fortin 和 Roth,2007)[35][43][44],盈余波动更高(DeF ond 和Hung,2004;崔玉英等,2014)[42][44],股价崩盘风险更高(王爱群等,2019)[46]的公司会获得更多的分析师关注度。

3 相关理论与研究假设 ............................. 11

3.1 相关理论 ..................................................... 11

3.1.1 信息不对称理论 ........................................... 11

3.1.2 声誉机制 ................................................. 11

4 研究设计 ...................................... 16

4.1 样本选择与数据来源 ............................... 16

4.2 变量设计 ....................................... 16

5 实证检验 .......................................... 22

5.1 描述性统计 ............................ 22

5.2 相关系数分析 ................................. 26

5 实证检验

5.1 描述性统计

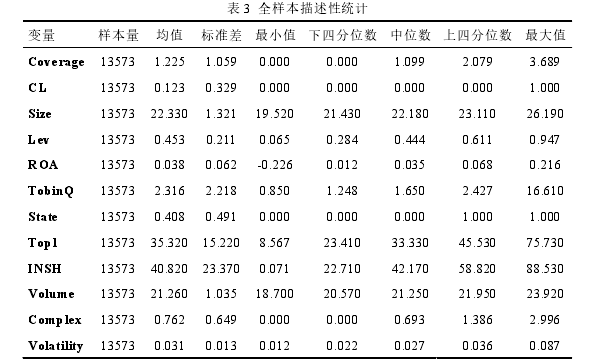

全样本的描述性统计结果见表 3。收到财务报告问询函的公司-年度观测值有 1673 条,占全部 13573 条观测值的 11.9%。分析师关注度(Coverage)的中位数为 1.099,表明超过一半的公司受到了分析师关注。

表 4 报告了收函样本(CL=1)与未收函样本(CL=0)的描述性统计结果。被问询公司的分析师关注度(Coverage)均值为 0.752,低于未被问询样本的均值 1.292,初步表明收到财务报告问询函的上市公司具有更低的分析师关注度。收函样本的业绩(ROA)、规模(Size)、机构持股比例(INST)均值和中位数相对较低,而财务杠杆(lev)、业务复杂度(Complex)较高。在未收函样本和收函样本中,国有企业(State)分别占比 42.9%和 26.1%,表明交易所更倾向于向民营企业发放财务报告问询函。

6 结论

6.1 研究结论

本文研究了财务报告问询函对分析师关注度可能的影响机制,以 2014-2019年 A 股上市公司为样本,实证检验了财务报告问询函对分析师关注度的影响,以及正式监管处罚风险对二者关系的中介作用,并进一步分析了财务报告问询函异质性对分析师关注度影响的差异。本文得到如下结论:

(1)财务报告问询函对分析师关注具有替代作用,收到财务报告问询函的公司未来的分析师关注度会显著降低。分析师会权衡跟踪某一上市公司的成本与收益,依据趋利避害的原则进行信息活动,首先,上市公司的财务报告被问询会引发股票价格的波动,增加上市公司未来业绩的不确定性,分析师更难对公司业绩做出准确的预测;其次,被问询公司受到正式监管的可能性会提高,分析师会规避这一风险;最后,被问询公司整体的信息环境较差,跟踪成本较高,促使分析师放弃关注。由此可见,由于对被问询公司盈利预测的难度较大,成本较高,并可能导致分析师声誉受损,分析师会减少对被问询公司的关注。

(2)财务报告问询函对正式监管具有预测作用。收到问询函的公司面临更高的正式监管处罚风险,是财务报告问询函降低分析师关注度的中介。财务报告问询函是交易所实施的监管措施,针对的问题严重程度较低,且监管力度较弱,不具备行政处罚性质。上市公司被问询会引起正式监管机构的关注,问询函发函与回函的流程可能会暴露更多与公司经营管理有关的问题,提高被正式监管的概率。

(3)财务报告问询函的异质性对分析师关注度有不同的影响。对于问询函的特征而言,收函频率越高、被问询问题越多、回函时间越长,分析师跟踪数量减少得越多;对于问询函的实质内容而言,同一报告受到多次问询、要求会计师发表专项意见、涉及关联方、内部控制、风险、研发、并购重组等内容的财务报告问询函,财务关联度更高,导致分析师跟踪数量减少得更多,而涉及其他中介机构、涉及税收、诉讼和仲裁等财务关联度低的财务报告问询函,导致分析师关注度减少得更少。

参考文献(略)