本文是一篇财务管理论文,本文以中信特钢并购的案例为基础,对中信特钢并购后的财务绩效进行研究,分析此次并购事件对其财务绩效的正面影响和不足之处,希望能对钢铁行业的并购有一定的借鉴意义。

第一章 绪论

第一节 研究背景及研究意义

一、研究背景

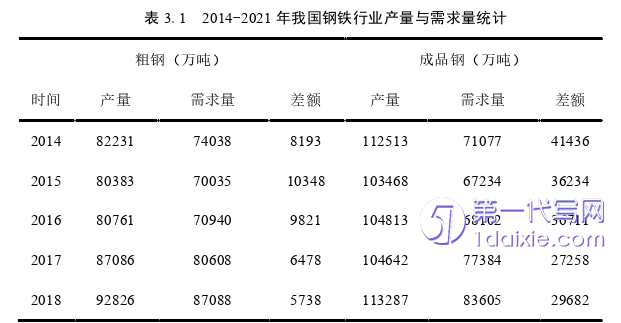

钢铁行业作为我国经济的支柱产业,在2015年后却整体处于低迷状态,发展缓慢、经营亏损的问题不断加深。一方面是行业呈现饱和的状态而钢铁行业生产效率不佳,为了缓解亏损情况大量生产低端产品,又进一步导致高端产品供应短缺,难以适应市场需求;另一方面主要体现在钢铁行业产能过剩的问题上。因此改善产能过剩问题的重点,就是改善钢铁行业的产能过剩问题,而供给侧改革的推进,对解决钢铁行业存在的问题效果明显。

2016年以来,随着供给侧结构性改革的不断深入,并购为钢铁行业高质量发展的重要方式之一。钢铁行业是工业经济的基础。小到汽车、房地产等国民生活设施,大到国防航天等重要设施的建设,钢铁关乎到各行各业的建设和发展,如果缺少这一原材料,各行业将寸步难行,它是我国国民经济建设的支柱,特别是在我国经济飞速发展的当下,钢铁的市场需求量十分庞大,因此应运而生了许多中小企业,为市场提供了巨大的产量。但与此同时,产能过剩、行业集中度低、高端和低端产品两极分化严重等问题也逐渐显露。因此供给侧结构性改革所包含的去产能、去库存、去杠杆、降成本、补短板五大任务,就是为针对性改善钢铁行业当前的状况而提出的任务。

从“十三五”开始,国务院及有关部门多次出台相关文件,各地方不断推动钢铁产业整合,促进行业集中。2021年“十四五”规划,再次对钢铁行业兼并重组提出要求,提出要坚持深化供给侧结构性改革,夯实并继续深化钢铁行业“十三五”去产能的成果,压减粗钢产量,力争在“十四五”期间实现钢铁行业兼并重组更大的进展。此外,针对行业集中度的问题,工信部也曾提出要求,到2025年钢铁行业前十家企业的集中度要达到60%,然而截至2020年上半年,我国钢铁行业的行业集中度为36.6%,处于较低的水平,距离目标还有较大差距,因此国内钢铁行业整合是大势所趋,接下来5年内,兼并重组都会是钢铁行业提高产业集中度、整合产业的重要方式。

第二节 相关研究动态及文献综述

一、并购的动因研究

企业并购的动因一直是学者们研究的问题,国内外学者对并购动因的研究不尽相同,主要包括获得协同效应、提高市场势力、实现多元化战略、代理动机等动因。

(一)获得协同效应

H. Igor Ansoff(1965)首次提出了协同效应。从生产经营的角度分析,企业并购不仅仅是对企业自身规模的扩大,更表现在双方生产经营能力和效率的提升上,是一种生产经营协同效应的正向作用。而从企业管理的角度来分析,如果并购双方在管理效率上有较大不同,则通过并购可以有效的提升效率,实现管理上的协同效应(Servaes,1991)。从总体而言,并购就是为了实现优势的互补和资源整合,从而提升企业的价值(Shaver,2006)。因此,Garzella, Fiorentino(2017)认为当前越来越多的企业把并购作为未来的发展方向,因为并购而产生的协同效应对企业的决策和绩效的评估都有着较为重大的影响,在此情况下,获得协同效应成为了并购的关键驱动因素。

我国对获得协同效应的研究相对较晚,但是在西方学者的基础上,目前我国学者对此也在不断探索进步。有部分学者认为企业并购的原因在于实现资源互补、税收减免以及实现规模经济效应等,但无论其并购的目的是什么,其根源都离不开追求股东价值的最大化(傅依和张平,2001)。殷爱贞等(2018)认为企业合并的动因主要是为了与被并购方实现优势互补、优化资源配置、实现企业快速扩张、降低经营风险等,从而实现企业并购的协同效应。其次,从长远来看,获得税收协同效应主要表现在未来企业发生的并购中(李维萍,2007)。最后从绩效的角度分析,并购无论是对长期绩效还是短期绩效都会产生影响,朱红军(2015)通过对一些企业并购之后5年的数据进行分析,发现其获得的回报达到了70%,这说明了在并购成功的情况下,协同效应为企业带来了足够高的投资回报,因此获得协同效应是企业并购的重要原因。

第二章 基本概念及理论基础

第一节 基本概念

一、并购

并购是指两家及两家以上的企业因为某些利益原因而组合在一起的经济行为,通常分为兼并和收购,并购还可以再细分为吸收合并和新设合并。吸收合并所指的是两家在并购之前不属于同一控制下的企业合并在一起。新设合并指的是通过合并将原有的两家公司解散,再重新整合成为一家新公司,原本合并两方的全部资产或者负债全部由新成立的公司承接。而收购则是指用现金、股权或者是二者相结合的支付方式来进行交易,从而收购对方企业,取得对方控制权。

除了兼并收购之外,还可以把企业并购的方向、支付的方式等作为依据来划分。根据处于同一个行业以及处于同个行业的上游、中游或是下游,可以分为横向并购、纵向并购以及混合并购。横向并购是指并购的目标企业和并购方属于同行业,是为了实现扩大企业规模和市场份额的目标而进行的并购。通常并购方和目标企业之间有同样的产品或者经营同样类型的业务,两家企业间通常具有竞争关系。纵向并购指的是并购方和目标企业之间虽然属于同一行业,但是分别处在产业链的不同位置,比如供应商和需求商之间为了达成互利共赢的目的而进行并购。两家企业之间的业务通常可以互补,并购可加强产业链中各个环节的配合,节约费用提升效率。混合并购的双方并非位于同一产业链上,甚至也不是同一个行业,两者之间在经营活动中没有直接的关系,是出于扩大经营范围等目的进行的并购。

第二节 并购的动因理论

一、协同效应理论

企业并购的主要原因之一,就是要通过并购达到资源互补共享优势的目的,以此来进入新的市场,扩大份额、提升企业价值,最终形成协同效应。协同效应又主要分为经营方面、管理方面和财务方面的协同效应。

(一)经营协同效应

经营协同效应是指企业通过并购达到资源互补和配置的优化,从而降低企业的成本,提升企业的利润,使企业的经营水平进一步发展。比如原来作为供需双方的企业发生并购,一方能极大降低采购成本,另一方可以获得更多固定客户,达到经营上的协同发展。

(二)管理协同效应

管理协同效应指的是企业通过并购,可以使双方的管理能力相互连接,管理能力较强的一方可以通过这种连接带动较弱一方管理能力的提升,从而实现双方管理效率的统一以及有效整合,形成更加有效的管理程序,实现双方的管理协同效应。

(三)财务协同效应

财务协同效应是指在并购之后,两方通过资源的整合,使得双方的财务情况互相影响而向好的方向发展,使双方的财务水平在各方面得到很大的提升,比如并购后降低了企业的成本,带来更多可用资金用于投资等有益于企业财务状况改善的项目。

第三章 钢铁企业并购的现状及特征................................19

第一节 钢铁企业并购的现状...................................19

一、产能过剩..........................................19

二、行业集中度低..............................20

第四章 中信特钢并购兴澄特钢案例介绍..............................27

第一节 并购双方介绍.........................27

一、并购方基本情况......................................27

二、被并购方基本情况......................................28

第五章 中信特钢并购兴澄特钢财务绩效分析..........................35

第一节 财务绩效分析指标及数据的选取说明.................................35

一、财务指标选取原则..............................35

二、财务指标选取.............................35

第六章 提升钢铁企业并购财务绩效的政策建议

第一节 基于并购准备阶段

一、确定战略目标

在并购准备的阶段,企业首先应当明确的就是并购是基于什么样的战略目标。在供给侧改革的大背景下,国家支持钢铁企业通过并购来缓解其产能过剩、行业集中度低等问题,无论是基于政策导向,或者企业本身面临困境需要借助并购的途径,都意味着未来钢铁行业并购事件依然不会减少,甚至有可能继续增加。大量的并购事件的发生也就意味着可能存在盲目扩张的情况,这会导致并购后的结果与目标存在偏差。

本文的中信特钢在并购之前的主要产品是中低端的特钢产品,诸如弹簧钢、碳结碳工钢等,并且产品类型较为单一,企业虽然上市已久,但是受到体量的限制,净利润虽然随着供给侧改革的推动保持上升,但是盈利水平较行业均值有一定的差距由于体量和渠道等方面受限,中低端产品成为其主要收入来源,代表性的高端产品收入占比很小。在并购之前,公司为并购确定的战略目标主要就是扩大企业规模,调整发展战略,改善企业业绩。因此在并购准备阶段首先要做的就是要结合企业自身的发展情况确定并购的战略目标。

第七章 结论及展望

第一节 研究结论

并购重组是目前推动钢铁行业供给侧结构性改革的重要手段,中信特钢积极顺应供给侧改革的趋势,进行了并购重组。本文以中信特钢并购兴澄特钢的事件为案例,首先对中信特钢和兴澄特钢的概况进行了介绍,同时对中信特钢并购的外部动因和内部动因进行分析。之后从财务指标分析、经济增加值和资本市场反应分析三个角度对中信特钢并购的财务绩效进行了相关分析,得出了以下结论:

第一,本文在分析钢铁企业并购现状的基础上,从并购的三个阶段总结出当前并购的特征。当前,钢铁企业存在产能过剩、行业集中度低、产品结构失衡等问题,钢铁企业为应对这些问题,在供给侧改革任务的指导下不断并购,在并购过程中主要存在以下特征:在并购准备阶段,政府导向明显,受政策的鼓励、大型企业为主导、纵向并购居多;在并购实施阶段钢铁企业并购以现金支付方式为主要方式、筹资方式较为单一,以银行借款为主;在并购整合阶段对业务整合、财务整合等方面缺乏有效措施,有所不足。

第二,中信特钢并购之后财务绩效良好,实现了协同效应。基于财务指标的横向对比和纵向对比分析,中信特钢并购后的盈利能力无论是与过去还是与行业相比都大有提升,结合前文概述的并购方案,中信特钢并购后的财务绩效增长达成了并购时的业绩承诺,给企业带来良好的财务绩效表现,并购前后的绩效变化可以体现出供给侧改革效应,尤其体现在“去产能”“降成本”和“补短板”方面,在总体上实现了并购的协同效应。

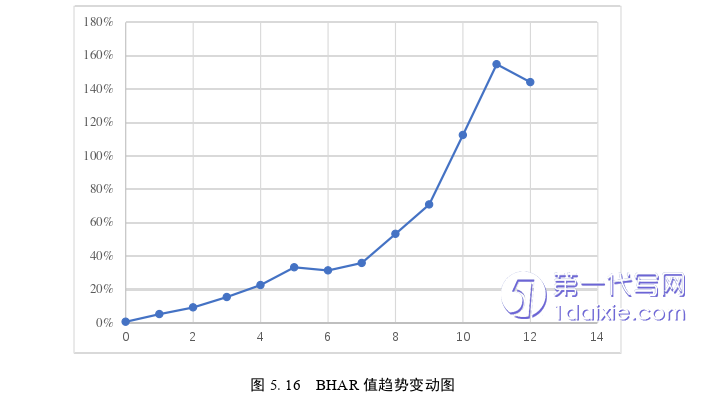

第三,中信特钢并购兴澄特钢总体上产生了积极效果,但还存在不足。中信特钢此次并购的动因主要是调整发展战略、提高市场份额和实现协同效应,通过对并购后中信特钢的企业价值分析,中信特钢总体上实现了并购的目标,完成了高端特钢生产为主的战略调整,企业规模迅速扩大,产生了积极的效果,企业价值得到了明显的提升,从市场反应的角度而言并购之后的市场反应也是一路向好。但是还存在一些不足,并购后企业虽然并购后企业面临一定的财务风险,资本结构还需要优化,营运能力也有待进一步改善。

参考文献(略)