本文是一篇财务管理论文,本文通过具体案例研究,揭示这一融资方式可能产生的负面效应及其影响路径,为市场投资者更全面地了解股权质押提供参考,为完善股权质押的外部监管提供依据,同时还对控股股东质押比例较高的上市公司起到预警作用。

1绪论

1.1研究背景与问题

1.1.1研究背景

企业的发展壮大离不开资金的支持,在日益激烈的市场竞争环境下,企业的融资需求也随之增加。尤其在近几年,面对世界百年未有之大变局和新冠疫情等多种因素的冲击和影响,国内许多企业遭受重创,导致企业资金严重短缺。与此同时,国内融资环境不容乐观,企业传统的外源融资渠道受限。而股权质押融资打破了这种传统融资方式的局限性,凭借其办理流程简单快捷、融资速度较快、融资成本较低,并且出质人可以保留控制权的优势,在众多融资方式中脱颖而出,在资本市场上备受追捧。

2013年《股票质押式回购交易及登记结算业务办法(试行)》发布后,我国的股权质押业务发展迅速,质押交易总比例和质押交易总市值均呈现出快速增长的态势,并于2017年达到峰值。根据东方财富Choice数据库的统计,截至2021年年底,我国A股质押总比例为4.87%,质押总市值为4.18万亿元,进行股权质押融资的上市公司有2517家。整体来看,在2018年“最严”股权质押新规出台后,A股市场的股权质押规模略有下降。但值得注意的是,公司控股股东的质押规模依旧庞大,根据Wind数据库的统计,截至2021年年底,控股股东股权质押比例超过50%的公司共有648家,甚至还有部分公司的控股股东质押了其所在公司的全部股份。

表面上看,控股股东进行股权质押貌似是一种与上市公司无关的个人融资行为。但实际上,由于股价的敏感性、控股股东地位的特殊性以及相关法律法规不够完善,股权质押这种融资方式在具有优势的同时也存在着较高的风险,会对公司和其他股东产生负面影响。一是控制权转移风险。当公司股价跌破所设置的平仓线且控股股东并未补仓或赎回股票时,被质押的股份将会被强制平仓,导致控股股东被动减持,甚至可能造成公司控制权的变更,进而严重影响企业的稳定经营和资本市场的健康发展。

1.2文献综述

1.2.1控股股东股权质押的动机研究

(1)满足融资需求

李玉龙(2018)提出,当公司面临融资约束时,股东加大其股权质押比重能有效缓解公司的资金压力。并且民营上市公司的控股股东更喜欢通过股权质押来解决公司融通资金能力不足的问题(林艳等,2018;杜丽贞等,2019)。朱婷和王瀚磊(2023)认为股权质押会作为资金补充窗口,用于投资重资产、关联方交易以及延伸产业链。

(2)维持或增加控制权

Kao等(2010)对台湾的股票质押情况进行研究,发现股东会利用质押融得资金持续购买公司股票,以此增强自身对公司的控制权。对于股东权利,艾大力和王斌(2012)指出股权质押融资的好处是大股东在质押期内仍享有出质股份的投票权、收益权等,并不影响大股东原本的地位。在此基础上,龚俊琼(2015)指出,出质股东不仅可以保留质押股份的控制权,还可以将相关风险都转移给质权人。

(3)利益侵占、掏空公司的恶意动机

Yeh等(2003)发现股权质押比率越高,控股股东的侵占倾向越明显。戴娟萍和刘江镇(2011)则认为股权质押是控股股东侵害公司和中小股东利益的一种手段。滕晓梅等(2016)通过对房地产企业进行研究,证实了实控人的股权质押行为弱化了激励效应,强化了侵占效应,且当质押比例较高时,侵占效应随之加强。陈泽艺等(2018)也指出,当大股东因融资约束而进行股权质押时,其侵占公司资金的动机会增强。股权质押加剧了控股股东两权的分离,诱发其通过“隧道”侵占上市公司利益,且侵占程度与两权分离度存在显著的正相关关系(胡凯和漆圣桥,2019)。

2概念界定与理论基础

2.1概念界定

2.1.1控股股东

由《公司法》的相关规定可知,控股股东一般是指其出资占比或者持股比例超过50%的股东;如果其出资占比或持股比例不足50%,但依其拥有的表决权能够对公司经营决策产生重大影响,也属于公司的控股股东。而根据控股股东的持股比例是否高于50%这一标准,可以将其分为绝对控股股东和相对控股股东,二者都对公司高管人员的任命和企业的经营管理具有决策权。

本文的案例公司为家族化治理模式,因此,本文在分析控股股东的行为时,还将公司实际控制人及其一致行动人的关系考虑在内。

2.1.2股权质押

股权质押属于权利质押的一种,是指上市公司的股东(即出质人)将其持有的股权质押给银行、证券公司等金融机构(即质权人),以此获取资金的行为。股权质押合同中的质押率、警戒线、平仓线、还款日期等事项由出质人和质权人双方协商决定。对于公司控股股东而言,在股权质押后,质押股票的现金流权转移给质权方,但质押股票对应的那一部分控制权和表决权并不会因此而转移,控股股东依旧能对公司重大事项进行决策。但股权质押在拓宽融资渠道的同时也带来了风险,由于股价的波动性极高,当被质押的股票价格跌破平仓线时,股东需追加质押股份或者归还质押贷款,否则质权人有权将质押的股票平仓套现,这将导致股东被动减持股份,使上市公司面临较大的控制权转移风险。

2.2理论基础

2.2.1委托代理理论

委托代理理论由伯利和米恩斯提出,该理论认为企业的所有权与经营权应该分离开来,企业所有者应将经营权交给专业经理人来代理。企业所有者为委托人,经理人为代理人,其中代理人向委托人提供服务,并从中获取报酬。但从最终目的来看,委托人和代理人所追求的利益是不对等的。企业所有者追求公司整体利益最大化,更倾向于公司价值的提升和公司业绩的增长;而管理者更在意自身的利益,更倾向于为自己谋取更高的劳务报酬。不一样的利益追求很可能会导致代理人管理公司时没有把公司的整体利益放在首位,甚至会因追求自身利益最大化而做出损害委托人利益的行为,因此,两者的利益冲突产生了第一类代理问题。

在资本市场的发展过程中,公司的股权结构发生了一定的变化,公司普遍具有股权集中度较高的特点,这导致委托代理理论的对立主体发生了改变,变为公司控股股东与中小股东之间的利益冲突。由于控股股东在公司经营管理上有较大的决策权,而中小股东所持股份的占比很小,其直接参与公司管理的程度有限;并且控股股东与中小股东之间存在严重的信息不对等,控股股东的信息优势明显。因此,控股股东很可能为谋取私利而产生损害公司及中小股东利益的行为,这就是第二类代理问题。本文所探讨的股权质押行为加大了控股股东的两权分离程度,从而加深了控股股东与中小股东间的利益冲突,导致第二类代理问题加剧。

3贵州百灵控股股东股权质押的案例概况..............................13

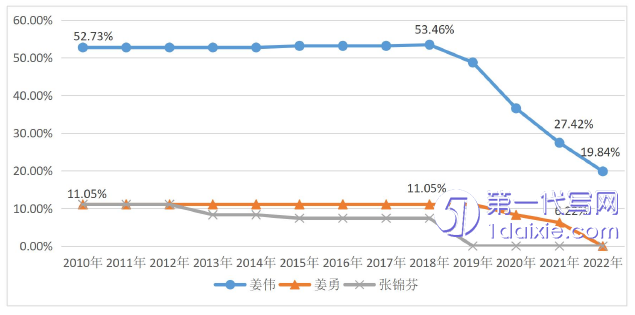

3.1贵州百灵基本情况...........................................13

3.1.1贵州百灵公司简介.....................................13

3.1.2贵州百灵股权结构.....................................13

4贵州百灵控股股东股权质押影响公司的路径分析......................21

4.1实施利益侵占.............................21

4.1.1诱因:两权分离加剧...................................21

4.1.2手段之一:资金占用...................................23

5贵州百灵控股股东股权质押的经济后果分析..........................33

5.1短期市场反应分析..................................33

5.2对长期财务绩效的影响.......................................38

5贵州百灵控股股东股权质押的经济后果分析

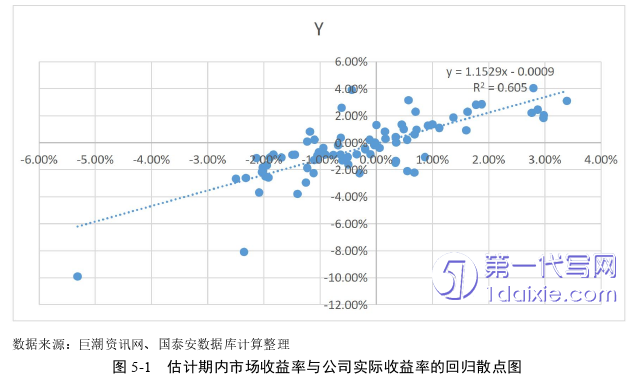

5.1短期市场反应分析

由于信息的不对称,控股股东频繁的股权质押行为通常会引起投资者对控股股东资金情况和公司经营状况的质疑,导致公司股价出现异常波动,从而影响企业的价值。因此,本文采用事件研究法,来衡量贵州百灵控股股东股权质押行为前后的资本市场反应。

第一步:确定事件日、窗口期及估计期

首先,确定股权质押的事件日。本文将贵州百灵控股股东办理股权质押的公告日作为事件日,即T(0)。本文选择的两次股权质押事件的公告日分别是2018年9月18日和2020年12月19日,这两次质押所涉及的股数较大,具有一定的代表性。其中,由于第二次事件的公告日2020年12月19日不是交易日,便把事件日顺延至下一个交易日2020年12月21日。

其次,确定事件窗口期和估计期。为尽量规避贵州百灵股价在事件研究的窗口期内受到除股权质押之外其他事项的干扰,并根据以往学者的经验,将事件日前后的10个交易日作为本次事件的时间窗口,即窗口期为T[-10,10]。同时选取事件日前90至前11个交易日作为估计窗口,即估计期为[-90,-11]。

6研究结论与对策建议

6.1研究结论

相较于其他外源融资方式,股权质押准入门槛低、获取资金快且不稀释控制权,因此深受上市公司控股股东的喜爱。近年来,我国上市公司控股股东高频率、高比例质押所持股份的行为越来越普遍,但随之也产生了各种问题,资本市场上大股东掏空上市公司、公司控制权发生转移、公司股价崩盘等负面新闻层出不穷。单从理论上来看,控股股东股权质押属于个人融资行为,但控股股东拥有公司控制权,很容易对上市公司的经营决策进行干预,进而对公司和中小股东造成影响。本文以贵州百灵作为案例研究对象,通过研究控股股东股权质押如何影响到企业以及所造成的经济后果,得到以下结论:

(1)贵州百灵控股股东高比例质押股份后,通过利益侵占、市值管理以及投资策略失当这三条路径给上市公司带来了负面经济后果。本案例具体的影响路径如下:一是利益侵占这条路径,控股股东干预公司的业务往来与分红决策,通过资金占用、违规对外担保、巨额分红等方式对公司实施利益侵占,从而给公司带来负面影响。二是市值管理这条路径,在信息披露方面,公司在控股股东股权质押前有意放出利好消息来刺激股价上涨;在盈余管理方面,公司放宽了赊销政策来提高应收账款,达到收入增长的假象。三是投资策略失当这条路径,在企业非效率投资方面,高比例股权质押之后,控股股东干预公司的投资策略,公司表现为加大对外投资,但大部分长期股权投资项目带来巨大损失,对公司产生不利影响;在企业高溢价收购方面,控股股东干预公司的投资决策,使得公司在资金周转困难时期还高溢价收购了控股股东家族的不良资产,有向关联方输送利益之嫌。

(2)控股股东长期高比例的股权质押行为对贵州百灵的财务绩效产生负面影响。本文从盈利、偿债、营运和成长能力四个维度出发,通过纵向及横向对比来探究贵州百灵控股股东的股权质押行为对公司财务绩效的影响,结果表明:一是公司盈利能力减弱,在股权质押后,公司非效率投资行为影响了公司的获利水平。二是公司偿债能力变差,股权质押诱发控股股东及供应商占用了公司巨额资金,使得用于公司日常经营的资金大幅减少,导致公司加大向银行借款的力度,增加偿债压力。三是营运能力降低,控股股东通过提高公司应收账款来美化公司营业收入,影响公司的资金周转水平。

参考文献(略)