本文是一篇财务管理博士论文,基于2007年-2018年中国A股上市公司的研究样本,本文从公司投资决策和公司信息披露决策两个视角出发,实证检验了董事会断裂带与公司财务行为之间的关系,并进一步考察了内部控制水平和行业竞争程度的调节影响。

第1章 导论

1.1 研究背景与研究意义

1.1.1 研究背景

科学、合理地构建董事会,享受董事会多样化所带来好处的同时,避免可能导致的冲突和损害,一直以来都是董事会治理领域、董事会有效性的核心任务。董事会作为一种特殊的组织、决策机构,其代表着股东利益,承担着缓解公司内部代理冲突、监督管理层行为的重要责任。而董事特征作为董事行为的缘起,无疑直接影响着董事行为以及董事会的治理效力。因此,基于微观层面的董事个体特征出发,探讨其对董事会治理效应的影响,就成为深化现有董事会研究的必然选择。对于董事会多样化特征如何影响董事会治理效力,学者们从董事微观个体特征入手,对性别、年龄、任期、教育背景、社会关系等特征如何影响董事会治理展开了大量研究,并取得丰富的研究成果,但却没有形成统一研究结论,也没有解释董事特征的多样化为什么没有带来预期的好处。例如,独立董事方面,一些研究发现独立董事占比对公司业绩产生正面影响,而也有研究发现两者之间没有关系甚至会产生负面联系(李常青和赖建清,2004;王跃堂等,2006)。有些研究发现独立董事能够有效监督公司管理层行为,缓解委托代理冲突,进而有助于公司价值,但也有研究指出,与公司管理层有关系的独立董事,无法发挥有效的监督职能(叶康涛等,2011;刘诚和杨继东,2013)。董事任期方面,有研究认为,董事的任期越长越有助于其对公司经营发展情况的了解和掌握,董事会的监督效力越强;也有研究认为,较长的董事任期会提高利益侵占的可能性,董事会的监督效力被削弱(Li and Wahid,2018)。多样化董事特征带来丰富资源而提高董事会监督效力的同时也可能加大内部冲突、破坏凝聚力,从而降低董事会监督效力(Li and Hambrick,2005)。

1.2 研究目的、思路与方法

1.2.1 研究目的

董事会作为公司内部治理的核心,探索其监督、治理职能的影响因素将有助于从根本上理解公司财务行为。区别于已有文献从董事会单一特征(如独立董事、董事规模、董事性别等)进行研究,本文引入管理学研究中的断裂带理论,旨在对董事会断裂带和公司财务行为之间的关系进行深入研究和探索。本文试图发掘,随着董事特征多样化,董事会成员是否会根据性别、年龄、任期、职业经历等特征的相似性和差异性,而相互吸引和聚合、形成多个子群体;董事会内部子群体的存在、董事会断裂带又如何影响董事会对管理层的监督职能,从而影响管理层自利动机,最终对公司财务行为产生影响。基于董事会的差异与认同这一视角,沿着董事会断裂带—管理层自利动机—公司财务行为这一逻辑分析路径,本文从公司投资决策和公司信息披露决策两个视角出发,考察了董事会断裂带对公司财务行为的影响。具体而言,本文提出并尝试探索以下几方面的问题:①董事会断裂带的存在是否会对公司财务行为产生影响?方向如何?②不同类型董事会断裂带产生的影响是否相同?③异质性条件下(如不同的内部控制水平、行业竞争程度),以上影响是否存在差异?这几方面的探索不仅有利于丰富董事会断裂带经济后果相关的理论研究,对于理解公司财务行为、提升董事会监督效力也具有实践层面上的启发意义。

1.2.2 研究思路

本文基于董事会的差异与认同这一视角,对董事会断裂带与公司财务行为的关系展开探索。基本研究思路如图1-1所示。首先,结合断裂带理论,从董事会内部结构的视角入手,尝试从理论上和文献上总结和梳理董事会断裂带影响董事会治理效力的逻辑思路,并沿着董事会断裂带——公司财务行为这一逻辑路径,本文尝试探索断裂带如何影响董事会对管理层的监督效力,进而影响管理层自利动机、公司财务行为(投资决策和信息披露决策);其次,基于公司投资决策的视角,探讨董事会断裂带对于公司投资水平、投资-投资机会敏感性和公司创新的影响;再次,基于公司信息披露决策的视角,探讨董事会断裂带对自愿性业绩预告、财务重述行为和股价崩盘风险的影响;同时,在上述实证分析中,本文还区分了董事会断裂带类型进行考察,并从公司内部控制水平、行业竞争程度展开横截面分析;最后,结合本文的研究结论提出可能的启示和现存的不足之处,以及对未来的研究方向进行了展望。

第2章 制度背景与现状描述

2.1 制度背景

董事会是公司治理的核心。董事会是依据公司章程设立,由股东大会选举产生,负责公司日常经营,并负责着管理层的聘任、解雇、薪酬激励、业绩考核和监督。《中华人民共和国公司法》(以下简称《公司法》)中对董事会规模、董事会结构、董事任期、董事会职责、董事会会会议等方面进行了具体规定。董事会规模和结构方面,《公司法》规定股份有限公司的董事会成员人数为五到十九人,成员可以包括公司职工代表,并设立董事长和副董事长各一人。董事长和副董事长由董事会过半人数同意选举产生。2001年中国证监会颁布了《关于在上市公司建立独立董事制度的指导意见》,指出上市公司必须设立独立董事制度,并规定了独立董事的任职资格和条件,独立董事占比不少于三分之一,且至少一名是会计专业人员。自此,我国所有上市公司董事会中都出现独立董事的身影。董事任期方面,董事每届任期不得超过三年,届满可以连任。董事会职责方面,董事会决定公司经营计划和投资方案,决定公司关键管理层人员(经理、副经理和财务负责人)的聘任、解雇和报酬,决定内部管理机构设置,制定基本管理制度等职责。其中,关键管理人员的任免和薪酬制定权,表明董事会对管理层具有监督职能,如果管理层做出不利于公司经营发展、损害股东利益的行为,董事会有权罢免管理层或调整其薪酬水平,发挥着震慑并监督管理层行为的作用。董事会会议方面,由董事长负责召集和主持会议,检查董事会决议的实施情况,副董事长对此进行协助。董事会会议每年召开次数不少于两次,十分之一以上表决权股东、三方之一以上董事或监事会可提议召开,且满足二分之一以上董事出席的条件才可以举行。董事会成员一人一票,超过二分之一以上董事同意,董事会决议方可生效。

2.2 现状描述

本文以2007年-2018年中国A股上市公司为初始研究样本,随后剔除 ST、*ST 公司、剔除金融类公司、剔除数据缺失及异常的公司(如董事会人数少于5人等)后,得到最终的研究样本。在此样本基础上,本文选取女性董事、即将退休董事、财务经历、独立董事、兼职董事、内部董事、董事任期、董事持股比例共八个董事特征,作为董事会断裂带的划分依据。随后,基于以上董事特征变量,对公司年度董事进行聚类分析,得到董事会的最优分组方式。最后,采用断裂带强度和断裂带距离来计算董事会断裂带的大小。此部分,本文将依次对样本公司的八个董事特征现状和董事会断裂带现状进行描述。

2.2.1 董事特征现状

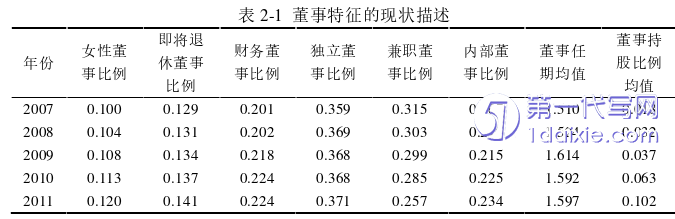

表2-1报告了董事特征的现状描述。可以看出,女性董事比例、财务董事比例和内部董事比例的均值分别为0.133、0.224和0.244,并在样本期间内总体上呈现逐渐上升趋势,表明我国公司中女性董事、拥有财务经历董事或兼任管理层董事的占比逐年上升;即将退休董事比例的均值呈现先上升后下降的趋势,从2007年的0.129上升到2014年的0.167随后下降到2018年的0.154;独立董事比例的均值为0.379,样本期间内均值都大于0.3,满足了上市公司独立董事比例不少于三分之一的监管要求;兼职董事比例的均值为0.235且呈现下降趋势,体现我国上市公司董事越来越不倾向在其他单位兼职;董事任职的均值为3.2,呈现上升状态,2007年为1.51,2018年为3.83,最长达到4.007,表明公司董事的任职期限越来越长;董事持股比例的均值为0.111且呈现上升趋势,这意味着公司董事持股份额逐渐增多。

第3章 理论基础与文献回顾 ..................................... 18

3.1 团队断裂带 ............................................. 18

3.2 董事会断裂带 ..................... 27

第4章 董事会断裂带与公司投资决策 ............................... 39

4.1 引言 ......................................... 39

4.2 理论分析与假设提出 ........................................... 39

第5章 董事会断裂带与公司信息披露决策 ............................... 94

5.1 引言 ............................ 94

5.2 理论分析与假设提出 ...................................... 94

第5章 董事会断裂带与公司信息披露决策

5.1 引言

所有权和经营权分离下,公司管理层不再满足理性经济人假设,为了追求个人私利,管理层既可能进行过度投资以构建商业帝国,也可能减少投资以降低潜在的职业风险。委托代理框架下,管理层为了掩盖夹杂个人私利的非效率投资行为以及一些损害自身利益(如业绩评价、薪酬考核等)的负面消息,其往往会选择性地掩盖对自己不利的信息而披露对自己有利的信息,或者直接减少对外私有信息的披露,加剧公司内外部的信息不对称,从而最大化自身私有利益。以往研究发现,第一类代理冲突下管理层和股东的利益不一致,管理层出于自利动机可能采取对自身有利的信息披露决策以掩盖一些机会主义行为,具体包括管理层减少自愿性业绩预告、进行后期财务信息更正、披露一些好消息或者掩盖坏消息等(Jin and Myers,2006;Kim et al.,2011a;赵息和许宁宁,2013)。据此,本文将从自愿性业绩预告、财务重述行为、股价崩盘风险三方面来探究董事会断裂带对公司信息披露决策的影响,自愿性业绩预告越多表示公司信息披露数量越多,财务重述行为越少、未来股价崩盘风险越低表示公司信息披露质量越好。

第6章 研究结论与启示

6.1 研究结论

在所有权和经营权分离的现代企业制度下,董事会代表着股东利益,对公司管理层进行监督和约束。董事会不但负责选聘公司管理层并安排相应的薪酬结构和激励计划,也承担着监督和约束公司管理层财务行为的责任。由此可知,董事会对公司财务行为负有主要责任,董事会的治理效力必然对公司财务行为产生直接影响。而董事特征作为董事行为的缘起,无疑对董事会治理效力的大小或程度产生决定性作用。基于此,本文借助Lau和Murnighan提出的断裂带理论,综合董事会内部性别、年龄、财务经历、独立董事、内部董事、兼职董事、董事任期和持股比例共八个特征从整体上衡量董事会的治理效力,考察其对公司财务行为的影响。基于2007年-2018年中国A股上市公司的研究样本,本文从公司投资决策和公司信息披露决策两个视角出发,实证检验了董事会断裂带与公司财务行为之间的关系,并进一步考察了内部控制水平和行业竞争程度的调节影响。主要的研究结论如下。

董事会断裂带对公司投资决策的影响。董事会断裂带的存在通过董事会的监督能力和监督意愿来削弱董事会对管理层的监督效力,促使管理层有更大的寻租空间和牟取私利动机,从而影响管理层的投资决策,并从投资水平、投资机会敏感性和公司创新三个方面进行考察。研究发现,董事会断裂带促进了公司的投资不足而对过度投资没有产生显著影响、降低了投资-投资机会敏感性以及削弱了公司的创新水平。进一步研究显示,董事会断裂带损害了董事会监督效力,具体表现为降低董事会会议次数和监事会会议次数;区分董事会断裂带类型,深层断裂带对投资不足、投资-投资机会敏感性、研发投入的影响要强于表层断裂带;内部控制水平能够有效抑制董事会断裂带带来的负向影响,缓解董事会断裂带与投资不足、投资-投资机会敏感性、研发投入之间的关系;行业竞争程度也对上述关系产生缓冲作用。在进行公司固定效应模型检验、两阶段工具变量检验、改变解释变量或被解释变量的度量方式、增加控制变量检验、考虑行业的年份效应等一系列稳健性检验后,上述发现依然保持稳健,从而表明董事会断裂带的存在减弱了对管理层的监督效力,导致管理层有更大的寻租空间和牟取私利动机,从而导致公司投资不足、降低投资敏感性以及削弱了研发投入。

参考文献(略)