本文是一篇财务管理论文,本文构建了一个样本区间为2000-2020年的A股上市公司面板数据,并对以往文献进行总结归纳的基础上梳理本文的研究设想,并且利用现有理论将本文的自变量和因变量之间的关系进行机制推导和提炼,从而提出本文的研究假设,利用回归模型报告实证结果,并分别从内部治理和外部治理方面选取合适的变量探讨其对于自变量与因变量之间关系的调节机制。

第一章绪论

1.1研究背景

近年来,股票市场的“暴涨暴跌”在资本市场上层现迭出,这不仅阻碍股票市场的健康发展,还损害广大投资者和社会公众的切身利益。例如,2022年4月27日,长城动漫开始进入退市调整期,为期15个交易日,在退市调整期的第一天就大跌69%,这家公司股价最高时达到24元,如今仅为0.32元,跌幅近99%。截至2022年9月24日,全部A股市场共有140家ST和*ST公司,在这140中家公司中就有105家公司股价出现下跌,占比为75%。

进入2022年的A股走势持续恶化,在不到3个月的时间就从3700点跌到3023点附近,不过因为救市政策的出台,A股在3023点展开了强势反弹,最高时反弹到了3280点,正当不少人开始幻想大盘能重回到4000点时,A股于3月24日开始再度转弱。在此背景下,研究如何降低股价崩盘风险对于促进资本市场的健康持续发展以及维护广大投资者的利益是非常具有研究价值并且满足现实需要的。

现有学者对于股票市场暴跌的驱动因素的研究最早可追溯于上世纪70年代,主要可归结为:上市公司自身的原因(个股层面)和整个资本市场的原因(市场层面),并且以此形成了以市场金融理论为基础的资本市场观。而个股层面的形成机制就形成了以公司金融理论为基础的代理成本观。近年来,现有学者们大多是以上市公司个股的为切入点研究和探讨股票市场暴跌风险的驱动因素。“信息隐藏假说”认为管理者的捂盘行为是关键(Jin和Myers,2006),具体来说,上市公司管理者会出于对自身的报酬、职位、权力、地位等考量,从而将不利于上市公司形象的坏消息给藏起来,而不向外界披露,一方面管理者相对于投资者而言是信息优势者,投资者想要掌握上市公司真实的生产运营情况很难,这也为管理者隐藏负面信息提供了条件;另一方面,负面消息会在上市公司内部伴随时间不断累积,而上市公司隐藏负面消息有其阈值,如果上市公司内部累积的负面消息超过其上限,负面消息在短时间内集中暴露给投资者,投资者会恐慌性抛售,但是上市公司抵挡不住巨大冲击,从而提高了企业在未来发生的股票暴跌风险。

1.2研究意义

1.2.1理论意义

首先,本文从全新角度出发探究了股价崩盘风险的内部驱动因素。现有学者对其内部驱动驱动因素的研究大多集中于:上市公司及管理者行为(孙再凌等,2020;史永等,2020)、会计信息质量(赵玲等,2022)、管理者特征(刘小萌,2022)。而从期望绩效逆差组织情景角度研究其对股价崩盘风险的影响的文献还比较少。因此,本文的研究有利于完善和丰富股价崩盘风险的驱动因素和研究范围。

其次,本文以期望绩效逆差为切入点,重点阐述了上市公司的期望绩效逆差对于股票市场所产生的严重的经济后果。目前,现有学者对于期望绩效逆差的研究大多是集中于:败德行为(贺小刚等,2014)、过度投资行为(王鑫,2019)、寻租性行为(何晴晴等,2020)、违规活动(张丹妮等,2022)等方面,很少有学者研究期望绩效逆差所产生的经济后果。因此,本文进一步丰富和扩大了期望绩效逆差的研究领域和范围。

最后,本文为内部控制质量(内部控制)和产品市场竞争(外部控制)的监督作用提供佐证。本文研究发现,内部控制质量意味着更加缜密的审计制度和更加严格的审批程序,这会提高对管理者的监督,减少上市公司管理者的败德行为,这使得上市公司的股价崩盘风险降低;而激烈的产品市场竞争会迫使企业提高上市公司信息透明度,从而减少管理者的败德行为和降低道德风险,这使得上市公司的股价崩盘风险降低。由此,本文丰富和治理机制领域的研究。

第二章文献综述

2.1股价崩盘风险文献综述

2.1.1股价崩盘风险的内部驱动因素

(1)公司及管理者的行为

现有学者大多选取大股东行为、股权激励政策、研发创新、企业社会责任、关键审计事项披露、企业组织形式的选择等内部治理的角度探讨了其对于股价下跌风险的影响。例如王化成(2015)等选取大股东持股比例、谢德仁(2016)从控股股东股权质押、姜付秀等(2018)以多个大股东为切入点提出其与股票市场暴跌风险都是显著负相关关系。林璇等(2022)认为多个大股东会减少个别股东的败德行为,股东之间会发挥监督作用,提高上市公司的透明度,从而降低上市公司的股价波动性。孙淑伟等(2017)研究发现大股东减持上市公司的股票,会增加股票市场的波动性,不利于维持上市公司股价,从而增加股价暴跌风险。Kim等(2011)研究发现当上市公司存在股权激励时,上市公司的管理者会倾向于将消极反馈隐藏起来,而这种隐藏消极业绩反馈的行为会增加上市公司的股价暴跌风险;并且XU N等(2014)研究发现超额津贴越多,上市公司未来的股价下跌风险越大;而宋霞(2018)发现当上市公司存在现金股利政策时,管理者会出于对自己利益的考量,努力保持上市公司股价的稳定性,这使得股价下跌的风险降低。张渝哲等(2022)认为薪酬激励会使管理者为自身谋取利益而增加投机行为,增加上市公司股价波动性。冯正华(2018)、侯婧等(2020)分别从企业创新能力和企业创新产出角度证明其对股价崩盘风险具有抑制作用。权小锋等(2015)、黄晗(2018)、黄萍萍等(2020)分别从企业社会责任和企业社会责任报告的净正面语调角度证明其与股价崩盘风险之间是显著正相关关系。并且孙再凌等(2020)、史永等(2020)都证明了关键审计事项披露能够降低股价崩盘风险;丁黎黎等(2019)研究发现碳披露的信息丰裕度能够有效地减少上市公司股价的暴涨暴跌,有利于稳定上市公司股价,并最终影响上市公司的股价。此外,有学者研究发现上市公司的组织形式也会对股价崩盘风险产生影响,如雷倩华等(2018)、乔菲等(2019)就以上市公司的企业形式为切入点,研究发现上市公司关联企业的增多通过增加对上市公司管理者的监督力度,降低了上市公司管理者的败德行为,从而降低了股价下跌风险。方明等(2019)选取管理层权力这一角度提出,相较于交易型机构投资者,稳定型机构投资者能够负向调节管理层权力与股价崩盘风险之间的正相关关系;

2.2期望绩效反馈文献综述

2.2.1期望绩效反馈的概念界定

期望绩效反馈是指在企业生产经营的过程中,管理者会预先为企业的组织设定一个目标(期望绩效水平),并将此数值作为评价和对比企业生产经营情况的参考指标,并将企业实际的绩效与此数值进行比较,从而对企业整体的运营情况进行评估和反馈(Cyert和Marach,1963)。当上市公司处于期望绩效逆差时,会触发问题驱动搜索,对企业自身存在的问题进行寻找,并针对找到的问题提出满意的解决方案;当上市公司处于期望绩效顺差时,上市公司内部会有剩余资源,组织内部会认为上市公司的经营决策和项目投资是正确的,从而缺乏改变现状的意愿而继续维持现状。

2.2.2期望绩效反馈的理论基础

1.问题驱动搜索

当组织处于期望绩效逆差时,企业会对组织本身进行检查,积极寻找自身存在的问题,一旦发现问题,首先会进行本地搜索以寻求解决问题的最佳方案,如果本地搜索无法获得满意的解决方案,则会启动远距离搜索以获取最好的解决方案。

当决策者的组织未能达到或超过一个目标或愿望水平时,决策者更有可能从事风险行为——这是确定可感知的成功和失败之间边界的参考点(March和Simon,1958;Cyert和March,1963;Kahneman和Tversky,1979;March,1988)。当企业的实际绩效低于决策者所设定的目标或愿望水平时,决策者就会增加对探索性搜索的重视,并更愿意从事风险更高、结果更不确定的行为。例如,Lant等(1992)研究发现在稳定的环境中,糟糕的过去表现会促使企业重新进行战略定位;Nohria和Gulati(1996)研究发现当企业的实际绩效低于期望绩效时,会通过改变市场以获得更好的绩效;Greve(1998,2003a,2003b)研究发现当企业的绩效表现不佳时,企业会通过提高研发强度以改变组织表现;当企业处于期望绩效逆差时,企业通过强调突破性创新,推出基于新技术的产品等手段,从而提高企业的绩效(Audia等,2000;Mezias等,2002;Fleming和Bromile,2003);Buam(2003)认为当组织的实际绩效低于期望绩效时,决策者可能愿意承担他们所带来的风险和不确定性,以希望提高实际绩效;连燕玲等(2014)认为业绩期望差距越大,组织层面的调整和变革越大;贺小刚等(2016)研究发现在企业家可修复范围内随着期望水平和生存水平的之间差距的增加,其创新活动增加;李溪等(2018)以制造企业为研究对象发现当企业处于破产的边缘时,企业的期望绩效逆差的程度越大,企业对于研发创新的投入越少,企业的创新能力越低。

第三章理论分析与研究假设...............................17

3.1相关概念界定................17

3.1.1股价崩盘风险...........................17

3.1.2期望绩效逆差...................17

第四章研究设计.............................22

4.1样本选择与数据来源..........................22

4.2变量定义........................22

第五章实证结果分析..........................27

5.1描述性统计分析..........................27

5.2变量相关性分析................................27

第五章实证结果分析

5.1描述性统计分析

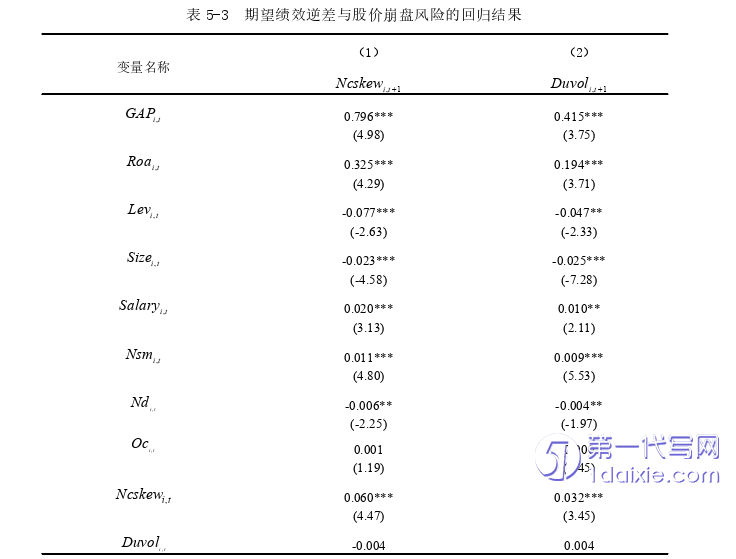

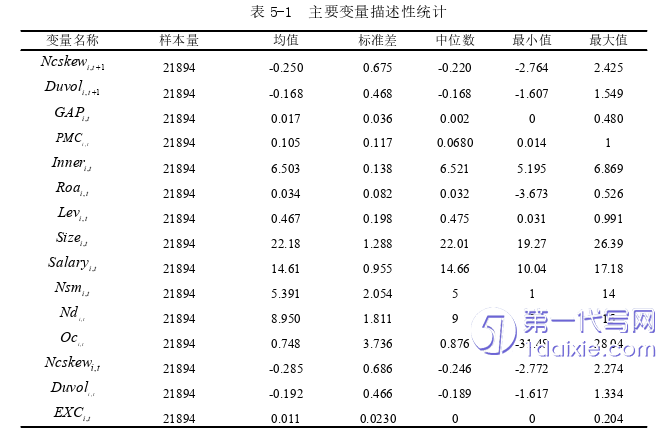

由表5-1描述性统计可以看出,对于负收益偏态系数的平均值是-0.250,标准差是0.675,中位数是-0.220;收益率上下波动比率的平均值是-0.168,标准差是0.468,中位数是-0.168,这两个指标的标准差都比较大,最小值也比较大,说明我国的证券市场面临比较大的下跌风险。期望绩效逆差的均值为0.017,中位数是0.002,最小值是0,标准差是0.036,说明不同的上市公司的期望绩效逆差存在较大的差距。产品市场竞争的平均值(0.105)明显大于其中位数(0.068),说明行业内大部分公司的产品市场竞争数值比较小,这意味着行业内各个公司面临的竞争压力比较大。

第六章研究结论和展望

6.1研究结论

本文在整理和归纳现有学者对于股价崩盘风险的研究基础上,以期望绩效逆差为切入点,研究两者之间的的关系。为此,本文构建了一个样本区间为2000-2020年的A股上市公司面板数据,并对以往文献进行总结归纳的基础上梳理本文的研究设想,并且利用现有理论将本文的自变量和因变量之间的关系进行机制推导和提炼,从而提出本文的研究假设,利用回归模型报告实证结果,并分别从内部治理和外部治理方面选取合适的变量探讨其对于自变量与因变量之间关系的调节机制。本文的研究结论为:(1)当上市公司处于期望绩效逆差时,期望绩效逆差的数值越大,上市公司在未来发生的股价崩盘风险越大;(2)内部控制质量可以调节期望绩效逆差与股价崩盘风险之间的正相关关系;(3)产品市场竞争可以调节绩效逆差与股价崩盘风险之间的关系。

6.1.1期望绩效逆差与股价崩盘风险之间是正相关关系

本文的回归结果表明自变量(i,tGAP)与因变量(i,t1Ncskew、i,t1Duvol)之间的系数是正的,说明期望绩效逆差越大,上市公司在未来发生的股价崩盘风险越大。具体而言,上市公司处于期望绩效逆差,表明上市公司的实际绩效并没有达到管理层预设的的期望绩效,这意味着上市公司管理者的经营决策可能存在问题,对于管理层来说是坏消息。管理层出于对自身的利益考量,将不利于自己的负面业绩反馈隐藏起来,而外部投资者因其获取上市公司的信息渠道受限而无法知晓上市公司真实的生产经营情况,从而根据自己掌握的上市公司的信息进行有悖于其真实想法的投资。与此同时,负面消息会不断的在上市公司内部积累,但是上市公司对于负面消息的承载力是有限度的,在未来的某一天负面消息在短时间内集中暴露给投资者,投资者会恐慌性抛售,而上市公司抵挡不了抛售所带来的巨大冲击,这使得上市公司发生的股价崩盘风险增加。

参考文献(略)