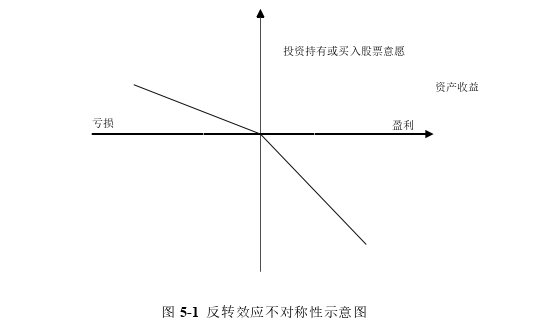

本文是一金融论文,本文通过构建“赢家组合”与“输家组合”,并比较不同条件下两种策略组合的收率情况,验证了国内 A 股市场日内反转效应的不对称性。不对称性表现在投资者继续持有前一交易时期出现亏损的股票的意愿会小于卖出前一时期获得相等收益的股票的概率。结论与基于损失厌恶的价差模型得出的结论相一致。

第 1 章 绪论

1.1 本文的选题背景和研究意义

1.1.1 选题背景

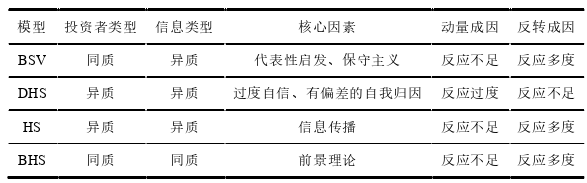

传统金融学以完全理性作为问题研究的基石,并基于此构建了经济学研究的蓝图。其代表是美国著名经济学家 Fama(1970)[1]提出的有效市场假说(Efficient Markets Hypothesis,简称 EMH)。根据有效市场假说的观点,在市场完全有效的情况下,任一时刻的股价都包含了与之相关的全部信息,投资者只能获得正常的投资收益率,而不能通过分析对股票价格过往走势的分析而获得超额收益。该假说一经提出,便成为金融学研究中的热门课题,之后发表了一系列支持和反对的论文。众多学者对此提出了挑战包括描述股价周期性波动的“年度效应”、“日内效应”、“节假日效应”,描述波动率对股价影响的“股价过度波动效应”以及过往股价走势直接对其影响的“动量效应”、“反转效应”。其中动量效应和反转效应是其中被讨论最多的两个话题。

反转和动量效应旨在说明股价的走势存在自相关性。反转效应认为股票价格存在负的自相关性,动量效应则认为股价存在正的自相关性。反转效应首先是由Debondt 和 Thaler(1985)[2]提出,他们发现股票市场长期存在价格反转的现象,他们推断该现象是由于投资者对突然出现的信息反映过度,使得股票价格偏离价值;之后,股票价格会逐渐回复到均衡位置。后期,股票价格的反方向变动的现象便是反转效应。Jegadeesh(1990)[3]实证研究发现,以 1 个月为期限的短期投资存在反转效应。随后,Jegadeesh、Titman(1993)[4]发现 3 个月到 12 个月的中长期投资投资收益率存在动量效应。即在中长期投资维度下,过去一段时间表现好的股票,在未来一段时间仍将获得超额收益率,而过去一段时间表现不佳的股票,未来一段期间的投资收益率也将低于市场平均收益率。

1.2 本文的研究内容和方法

1.2.1 研究内容

本文的研究内容是针对日内反转效应的研究,包括存在性和不对称性,以及这些特性的形成机理。具体来说,本文的研究内容主要分成以下三个部分,其中第一部分为理论模型建立,建立基于损失厌恶的股票价差模型。第二和第三部分为实证模型的推导,分别对日内反转效应的存在性和不对称性进行探究:

1.基于损失厌恶的日内反转价差模型构建

本文首先研究了反转效应的产生的机理。目前市场上对于反转效应的研究主要是从两个方面进行探究,一个是基于订单簿的买卖价差而形成反转效应,一个是基于投资者心理而形成的动量或者反转效应。由于本文主要研究的日内高频情况下的反转效应产生的机理,主要采用买卖价差模型进行研究。对传统买卖价差模型中进行改进,加入了投资者风险的因素,并通过重新构建的买卖价差模型解出在风险厌恶情形下投资者的投资行为函数。

2.中国 A 股市场日内反转效应的存在性研究

本文的第二个研究重点是中国 A 股市场日内反转效应的存在性研究。第二部分选取了 2018 年 10 月 1 日至 2019 年 3 月 31 日这半年期间所有在 2018 年前已经在证券市场发行,并且现如今仍未退市的沪深两市 3457 只股票的 5min 高频数据,共 5664 个交易间隔,19580448 个数据样本点。通过上一时段(观察期)标的市场表现,选取市场表现最好及最差的一篮子股票,构建赢家组合和输家组合,并观测在下一个时段(投资期)内不同组合的标的表现情况,来验证中国 A股市场日内反转效应的存在性及价格表现特征。

第 2 章 理论基础与文献综述

2.1 有效市场理论

有效市场假说(EMH)是 Fama(1970)[1]提出,假说从股票市场总是呈现出均值回归的现象出发,认为股票价格包含了与该股票(或者说上市公司)相关的所有信息,投资者不能通过过往股价变化获得超额收益率。这个特征也就表明,因为市场中事件的是否发生及出现时间点是随机的,股价也是符合随机游走运动的,未来股价的波动,不受到过去事件的影响。

有效市场假说的理论基础是股票交易市场的透明有效,主要包含 3 大前提条件:1、市场的参与者都是完全理性的,投资者投资的目的是为了获得利益的最大化。2、市场信息面向公众是完全开放的,投资者可以无成本的获得所有信息,从而也就无法通过这些信息获得超额收益。同时事件的发生是随机的、无关联的,无法通过前期的事件对未来无征兆事件进行预测。3、投资者可以及时、理性、有效地对市场中的信息进行判断,并对股票价值进行合理判断。

有效市场假说按照股票所包含的信息,将市场分为三个层次:(1)弱式有效市场;(2)半强式有效市场、(3)强有效市场。在交易市场的有效性最高,市场信息反映最充分的强式有效市场中,一上市公司的所有情报都在股价中得到反映,不存在未公开内幕信息。投资者永远只能获取因股票的交易风险带来的收益,而不能获取超额收益。第二层次是半强式有效市场,在这一层次,公司过去及现在信息已经完全披露,但是仍存在一部分未公开信息未被披露,而对公司未来股价走势产生影响。在这一层次,基本面分析和技术分析无法获得超额收益,而内幕交易者可以获得超额收益。第三层次是公司股票价格包括过去的信息,但不包括公司现在及未来的信息,同时投资者也不能及时对所有信息进行分析。弱有效市场中,技术面分析依然没有作用,基本面分析和内幕交易都能获得超额收益。

2.2 动量及反转效应的存在性

以市场有效为基石的传统金融理论,认为所有信息均已包含在证券市场,股票价格符合随机游走模型,也就是说投资者这无法获取超额收益率。然而DeBondt 和 Thaler(1985)[2]发现,在一个长周期的尺度下(如 3 到 5 年),市场表现好的股票会在下一个周期表现较差。而同样过去一个长周期内表现不如人意的标的,在未来的一个周期内市场表现将转好。以此掀开轰轰烈烈地动量及反转效应研究。

Aharoni 等(2013)[7]研究发现股票市场中存在预期投资与收益率的反向变动关系。Cheng 等(2017)[8]通过对美国股票市场的研究,发现前一季度下跌的股票,后半个季度会出现反转。无独有偶,国内学者王永宏和赵学军(2001)[9]、刘博等(2007)[10]、田利辉等(2014)[11]、韩金晓等(2018)[12]通过对中国股票的市场的研究,其研究结果一样表明中国市场上也有反转效应的现象。但是也有一些文章持相反的观点,认为股市并不无明显的反转效应。李志冰等(2017)[13]学者提出,中国股票市场在 2015 年以前不存在显著的反转效应。

针对动量效应的同样有非常多的研究,Jegadeesh 与 Titman(1993)[3]发现股市存在短期(3 个月至 12 个月)的动量效应。Chan 等(1996)[14]选取不同的样本范围,得到了相似的结果。Asness 等(2013)[15]针对欧洲及美国等市场进行研究,发现各市场都存在普遍的动量效应。对于国内市场,一部分学者也论述了不同的观点。潘莉等(2011)[16]的研究表明中国市场存在以日度和特定周度为周期的动量效应。翟爱梅和罗伟卿(2013)[17]同时运用模型和实证的方法,验证了国内 A 股市场动量效应和反转效应的存在性。

第 3 章 基于损失厌恶的价差模型 .................................... 17

3.1 传统价差模型 ................................... 17

3.2 基于损失厌恶的投资者决策分析 ............................ 19

第 4 章 中国 A 股市场日内反转效应存在性研究 ............................ 27

4.1 研究方法 ............................................ 27

4.2 数据来源 ................................................. 28

第 5 章 中国 A 股市场日内反转效应不对称性研究 .......................... 40

5.1 研究方法 .................................. 40

5.2 数据来源 ................................ 41

第 5 章 中国 A 股市场日内反转效应不对称性研究

5.1 研究方法

观察期和影响期的间隔越短,日内反转效应的显著性越强。本章主要针对国内 A 股市场日内反转效应的不对称性进行探索。我国对于反转效应的探索主要还停留在“传统二元单调处置效应”的阶段,对于投资者在股票上涨时的出售意愿和股票下跌时的买入意愿的强度是否一致研究并不多。本章节以分钟为频率,选取观察期上涨与下跌最好的 100 只股票,构建赢家组合和输家组合,构建做空赢家组合的回撤反转策略和做多输家组合的回弹反转策略,通过比较两种组合策略的收益率及胜率表现,判断国内交易市场的高频反转效应是否存在不对称性。

本章节主要是为了研究反转效应的不对称性。反转效应的不对称性是指股票上涨后回撤的程度及概率与下跌后回弹的程度及概率不是单调的,而是呈现出非对称的 V 字形。

为了对反转效应的不对称性进行研究,本章通过选取所有股票中一定期限内上涨最快的 100 只股票构建赢家组合,下跌最快的 100 只股票构建输家组合。以此,本章节构建下跌后回弹的做多输家组合的回弹反转策略和做空上涨后下跌的回撤反转策略。通过比较回弹反转策略和回撤反转策略的收益率情况和胜率,分析反转效应幅度和概率上的不对称性。

第 6 章 结论

对于反转效应这一金融学异象的讨论由来已久,但之前的学术研究讨论大多集中在日度频率以上,更多是对月度、季度、年度的反转效应的讨论研究。对频率不同情况下,反转效应的形成原因、显著性、周期性、平衡性等等性质是存在较大差异的。本文主要是针对中国市场日内以分钟为频率的反转效应进行探究,改进了 Roll 的价差模型后,根据模型所得结论,在我国 A 股市场,对日内反转效应的存在性及不对称性进行实证探究,其主要结论如下:

1、通过将传统 Roll 的价差模型的假设条件放宽。肯定了原模型中对于市场动态稳定的假设,但不再限制股票上涨下跌概率相同。通过放宽假设后的新价差模型,结合投资者损失厌恶的相关性质,发现除非股票价格保持不变,不然股票价格的自相关系数恒为负。而且相较于买入前期下跌的股票,投资者更愿意卖出前期亏损的标的。也就是说,在分钟为频率的情况下,股票市场存在反转效应,且反转效应具有不对称性,投资者对于损失更加敏感。

2、通过沪深两市全市场半年的 5min 高频数据的实证研究,验证了国内 A股市场日内反转效应的存在性。同时研究还发现,所观测到的以分钟为频率的反转效应伴随反转效应所确定的周期的增长而不断减弱。对股票篮子进行选取的观察期的增长和股票持有期的影响期增长,都会减弱反转效应。猜测这是由于周期增长后,反转效应之间存在相互抵消的现象,而使得结论减弱。

3、通过构建“赢家组合”与“输家组合”,并比较不同条件下两种策略组合的收率情况,验证了国内 A 股市场日内反转效应的不对称性。不对称性表现在投资者继续持有前一交易时期出现亏损的股票的意愿会小于卖出前一时期获得相等收益的股票的概率。结论与基于损失厌恶的价差模型得出的结论相一致。

参考文献(略)