第1章绪论

1.1研究背景和意义

随着我国改革开放进程的不断深化以及世界经济一体化的不断发展,大量外资银行进入中国,城市性商业银行跨区域经营,竞争日益加强,股份制银行利润空间受到了冲击,单一的偏向大中型企业的经营战略迫切需要改变。国际和国内的许多金融机构对中小企业贷款都进行了深入的研宄。我国中小企业贷款的实践开始比较晚,虽然目前业务开展很多,但是有关中小企业贷款实践操作方面的著作比较少。在未来一段时期内,我国中小企业贷款的市场需求仍将非常旺盛,中小企业贷款业务中所面临的操作风险更加不容忽视。国际银行业对操作风险管理领域的研宄侧重于通过数据量化来加强对操作风险本身的识别,但这样的研究不够完善,因为操作风险往往与内部流程、人员、企业内环境等这些内部控制关注的因素密切相关,这些因素导致操作风险无法通过量化指标进行识别。这更是我国银行操作风险管理的一个重要薄弱环节。因此,操作风险的管理,必须从数据量化到内部管理控制、监测和应对等全方位进行探索和实践。本文从操作风险与内部控制的相关性的视角出发,针对我国商业银行中小企业信贷业务的操作风险展开研究和探索,具体以浦发银行长沙分行为例,针对现阶段浦发银行中小企业信贷业务的一系列操作风险,提出了符合浦发银行现实状况的内部控制防范的建议,力求为我国商业银行中小企业信贷业务操作风险的控制和管理提供具有现实意义的解决方案。

………….

1.2文献综述

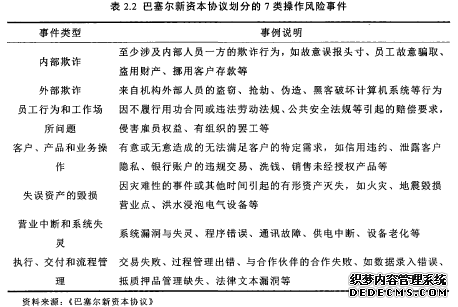

国内外对操作风险的研究主要集中在这几个方面:一是在巴塞尔新资本协议框架下有关操作风险的研宄;二是对操作风险本身的研宄;三是对操作风险计量方法的研宄。操作风险这一概念的提出虽然己有十多年,但它取得巴塞尔委员会的认可也经历了一个过程。1998年的巴塞尔资本协议没有提及针对操作风险的资本要求⑴;直到1999年6月的新资本协议建议草案,巴塞尔委员会才明确把操作风险列为在市场风险和信用风险后的第三大风险,并酝酿施加资本要求;2001年1月公布的意见稿(第二稿)将其主要支柱的资本充足率的计算公式进行了变化,这就对操作风险的度量提出了具体要求[2]; 2003年4月公布的《巴塞尔新资本协议》征求意见稿(第三稿)对此进一步给予充分肯定,对操作风险计量起到了巨大推动作用[3];巴塞尔委员会在2004年6月公布了新协议定稿"资本计量和资本标准的国际协议:修订框架”正式确定了操作风险在银行风险中的地位及其计量方式。在巴塞尔新资本协议的框架下,国内外对于操作风险的理论体系,风险的识别以及度量方法有了很大的突破。布鲁金克提出了对操作风险纳入新协议框架的担忧以及对操作风险定量度量可行性的置疑。毕马威(1995)认为关注于操作风险,新资本协议与其它的监管和支撑框架密切合作,目的是加强银行的公司治理。巴曙松(2003)在国内较早的介绍了新巴塞协议,分析了有关操作风险的定义及发展演变的过程以及对我国银行业的影响㈤。刘超(2008)认为巴塞尔新资本协议将银行业务进行的划分不够全面,认为我国商业银行应该从自身规模、业务特性、战略和管理特征将业务进行细分。

…………

第2章商业银行信贷业务操作风险的理论基础

2.1商业银行操作风险的相关理论

关于什么是操作风险(Operational Risk),理论界尚缺乏统一的、规范的定义,在实务中,金融机构对操作风险的理解也不尽相同。国际银行业关于操作风险的界定可归纳为三种观点,即广义概念,狭义概念和介于两者之间的概念。广义概念的外延非常广泛,它把市场风险和信用风险以外的所有风险都视为操作风险;狭义概念认为,只有金融机构中运营部门有关的风险才是操作风险,即由于控制、系统及运营过程中的错误或疏忽而可能引致的潜在损失的风险;第三种观点首先区分为可控事件和由于外部实体如监督机构、竞争对手的影响而难以控制的事件,进而将可控制事件的风险定义为操作风险,对应另一事件的风险也就使一些研宄机构所称的“战略性风险”或“营销风险”。而一些权威比较有代表性的定义分别为巴塞尔委员会的定义、英国银行家协会的定义,下面就这两个定义进行说明。巴塞尔银行委员会关于操作风险的定义。巴塞尔银行委员会(2001 )将操作风险定义为:“由于不完善或有问题的内部程序、人员及系统或外部事件造成损失的风险”。巴塞尔委员会定义的操作风险包括人员风险、系统风险、资本控制风险、产品和销售风险、流程操作风险、工作环境风险和法律风险,但不包括策略风险和声誉风险等外部和内部因素引起的风险,同时突出强调了银行内部人员操作和业务系统因素所导致的操作风险,认为银行内部因素是操作风险事件发生的主要原因,强化银行内部管理成为防范操作风险的关键所在。鉴于巴塞尔委员会在银行监管方面的权威性,越来越多的国家采用该涵义。

………..

2.2商业银行信贷业务操作风险的相关理论

对操作风险进行准确、合理界定是建立完善、有效的操作风险管理体系的前提和基础。但是,对商业银行来说,操作风险至今还是一个新生事物,除了类似于上述关于操作风险的定义之外,迄今为止,尚没有看到任何文献从产品线角度出发,对操作风险进行更加准确、细致的定义。不过,巴塞尔委员会(2003)在《操作风险管理与监管的稳徤做法》中认为,银行应该建立操作风险管理系统,该系统不但应该建立对操作风险的适当定义之上,列明本行操作风险的具体构成,而且应对存在于本行各类业务中的操作风险进行界定,并制定识别、评估、监测与控制缓释操作风险所应依据的原则基于本文的研宄视角,根据国内商业银行近些年来暴露的信贷操作风险案例,我们认为,提出信贷操作风险的概念并对其内涵与外延进行准确界定,是一件非常有意义的事情。根据中国银监会对商业银行构建操作风险管理体系的基本要求,我们对信贷操作风险的定义是:信贷操作风险是指在信贷业务全过程中,由于存在不完善或有问题的内部程序、人员及系统,或者外部事件,致使商业银行信贷资产已经或者可能遭受损失的风险,该定义可以从四个方面进行理解。第一,信贷操作风险只会使银行的信贷资产遭受损失,而不会使银行的其他利益受到损失威胁。从严格意义上说,凡是信贷业务领域发生的操作风险都是信贷操作风险,信贷操作风险对银行造成的损失威胁不仅仅是财务方面,还包括银行声誉等其他方面,而财务损失并非只有信贷资产损失,还包括经济赔偿、行政罚款、刑事罚金等其他方面。因为其他方面的损失均与信用风险没有关系,为了统一表述的便利,本论文对其均不作考虑,相当于只对信贷操作风险进行了最狭义的定义。

…………..

第3章浦发银行中小企业信贷业务操作的现状.......... 21

3.1浦发银行中小企业信贷业务操作的现状分析........ 21

3.2浦发银行中小企业信贷业务存在的操作风险分析........ 31

第4章浦发银行中小企业信贷业务操作风险成因分析........ 35

4.1风险防范工作重视程度不够........ 35

4.2操作风险管理的组织架构不完善........ 36

4.3操作风险控制的相关制度存在缺陷........ 38

第5章浦发银行中小企业信贷业务操作风险........ 39

5.1建立良好的内部控制环境 ........3

5.2优化操作风险评估方法........ 41

5.3完善内部控制措施........ 42

5.4加强信息交流与反馈........ 45

5.5加强监督评价与纠正........ 45

第5章浦发银行中小企业信贷业务操作风险的防范对策

5.1建立良好的内部控制环境

该部门直接对浦发银行董事会风险管理委员会负责,全面负责浦发银行长沙分行辖内各业务职能部门的操作风险相关事宜,主要包括建立和完善风险管理体系,指导分管部门制订全行风险管理各项政策制度,对业务的合规性负责,组织开展全面风险管理工作,确保业务安全、稳键、合规和高效运行;指导风险控制官团队根据公司战略,负责制定风险管理的中、长期规划;根据全行年度工作目标与要求,制定年度风险工作指引;指导风险控制官团队拟定全行基本的合规、内控、风险管理制度;指导风险控制官团队开展全行业务制度审査、梳理工作,督促业务管理部门根据业务发展定期修订业务制度;负责评估重大业务活动的风险,审议风险管理的应对方案等。同时该部门的职责主要负责操作风险管理,设立风险控制官团队,配备在法律、风险合规管理、计划预算及头寸管理、会计管理、信息技术运用管理等方面具有丰富经验的专业人士担任风险控制官,主要负责管理各业务的操作风险。风险控制官团队对银行业的业务发展和风险管理具备前瞻性分析判断能力,熟悉和掌握浦发银行各项业务制度、各系统的运行情况。

…………

结论

随着我国金融环境复杂程度的增加、体制改革的深入以及银行间竞争越演越烈,我国商业银行所面临的风险也日益复杂化和多样化。目前,对于我国的金融机构而言,在不同程度上都面临着操作风险、信用风险、市场风险等各种风险,严重地影响了银行的可持续发展。面对日益增长的各类风险,银行需要不断地改善和加强自身的风险管理与内部控制。随着银行信用风险管理及市场风险管理技术的不断提高,操作风险对我国商业银行的影响越来越突出。而且,由于我国中外资银行大量涌现,银行间的竞争也非常激烈,在这种氛围中,我国商业银行面临的操作风险也越来越大,种类也越来越多。中小企业信贷业务是各大商业银行重点发展的业务之一,要保持银行在行业内的优势地位,就必须把中小企业信贷业务的可持续发展放在突出的重要位置,在近年来,我国银行的中小企业信贷业务得到了迅猛的发展,但是在高速发展的过程中中小企业信贷业务也显现出很多不可忽视的风险。随着银行中小企业信贷业务规模的不断发展及同业竞争的加剧,操作风险在我国商业银行的中小企业信贷业务中大量发生,加强我国中小企业信贷操作风险管理己经是当务之急。同时加强对银行中小企业信贷业务操作风险管理的研宄也就具有了非常重大的意义。与其他风险相比,银行机构中小企业信贷业务的操作风险主要是由于业务人员的失误和舞弊行为以及银行的内部系统的不完善及或运行缺陷所引起的,而银行的内部规范程序、人员的选用配置管理及系统的完善,都属于内部控制的范畴。

..........

参考文献(略)