第1章绪论

1.1研究背景

会计稳健性(Conservatism)是财务报告的重要特征,是进行会计确认和计量的基本原则。会计稳健性影响会计理论长达五百多年,对会计实务产生深远影响(Basu,1997)。但直到上世纪九十年代,国内外学者才开始对会计稳健性进行系统研究。传统上,会计稳健性被定义为“不预计收益,但是预计所有的损失”,显然,这是对稳健性的极端认识。Watts (2003a)认为会计稳健性是对经济损失和经济收益的确认要求不同的可验证性,其中对经济损失的确认更为严格。我国在1992年首次将会计稳健性纳入《企业会计准则》,规定对应收账款计提坏账准备。直到2006年出台了新的《企业会计准则》,对会计稳健性做了更明确的规定:“企业对交易或事项进行会计确认、计量和报告应当保持应有的谨慎,不应高估资产或收益、低估负债或费用”,这次企业会计准则的变革是为了与国际接轨。随着市场经济的不断深入,资本市场对高质量会计信息的需求与日俱增,会计稳健性作为会计信息质量的一个重要方面,通过及时确认经济损失,降低经营风险,保障投资者利益,受到越来越多的关注和认可。朱茶芬和李志文(2008)指出我国目前的会计信息质量不高,这势必成为我国资本市场发展的羁洋,因此,本文通过对会计稳健性的影响因素的研究,以期找寻最终控制人如何影响公司的会计稳健性水平,优化公司的股权结构,为投资者法律保护措施的制定提供更好的参考依据,同时也促进资本市场健康发展。

………

1.2研究目的及意义

1.2.1研究目的

会计稳健性受到诸多因素的影响,其中公司的股权结构扮演着极为重要的角色。公司的股权结构安排在一定程度上决定了公司治理效率,影响控股股东对中小股东的掠夺动机和能力。我国正处在经济转型特殊时期,股权高度集中,控制性股东拥有公司的绝对控制权,其他中小股东难以与控制性股东抗衡,普遍存在“一股独大”的现象;另外,国有控股企业存在内部人控制,政府官员监督弱化,政府干预等问题,控股股东掠夺中小股东的行为在我国普遍存在。因此,本文的研究目的是基于我国特殊的制度背景,以最终控股股东与中小股东之间的代理冲突为切入点,在借鉴国内外研究成果的基础上,理论推演和实证检验最终控制人性质、控制权、现金流量权以及两权分离度如何影响公司的稳健性水平。揭示最终控股股东的掠夺行为,为相关准则制定部门和监管机构提供有力的证据,完善公司内部治理机制,提高公司的会计信息质量水平,促进资本市场健康发展。

1.2.2研究意义

本文研究的理论意义在于:首先,本文全面系统的研究了最终控制人对公司会计稳健性水平的影响,是对己有会计稳健性影响因素研究的有益补充,通过该研究拓展了会计稳健性的研究内容,丰富了会计稳健性的理论构架,同时也扩展了公司治理的研究外延;其次,我国上市公司股权高度集中,且大多数上市公司存在最终控制人,最终控制人通过金字塔股权结构和交叉持股等方式掠夺中小股东利益,研究最终控制人特征与会计稳健性的关系有助于揭示最终控制人的掠夺行径,为投资者法律保护相关条款的制定提供更多的经验证据。本文研究的现实意义在于:首先,基于最终控制人的侵占行为,强化上市公司对公司实际控制人信息的披露,为投资者全面掌握上市公司实际控制人的相关信息提供指导,更好的保护外部投资者;其次,为我国资本市场会计信息监管、会计准则完善、会计信息披露规则的制定提供实证借鉴;最后,对于我国上市公司合理安排股权结构,建立更完善的公司内部治理机制,缓解利益各方的代理冲突,降低代理成本,提高公司的会计稳健性水平具有一定的参考价值。

……..

第2章国内外文献综述

2.1会计稳健性的国内外相关研究

会计稳健性(Conservatism)又称谨慎性(Prudence),是我国会计确认和计量的一项基本原则,是财务报告质量的重要特征(Ball and Shivakumar, 2005),传统的会计稳健性被定义为:预计所有的损失,但不预计任何收益(Bliss,1924)。Basu (1997)认为稳健性是将“好消息”确认为收益比将“坏消息”确认为损失需要更严格的可验证条件。Watts(2()03a)指出稳健性是对经济损失和收益的确认需要不同的可验证条件,换句话说,对损失和收益确认的验证性条件差异越大,会计稳健性程度越高。在前人对稳健性研究的基础上,学者们进一步对稳健性进行了划分,他们认为会计稳健性包括条件稳健性和非条件稳健性(Beaver和Ryan,2005)。条件稳健性指盈余对经济损失反映更及时,对经济收益反映却比较缓慢(Pae etal,2005; Beaver and Ryan, 2005)。我国企业会计准则规定对资产计提减值准备以及存货采用成本与市价孰低法计价都是条件稳健性的体现。非条件稳健性也称资产负债表稳健性,是独立于消息的事前稳健性(Beaver和Ryan,2005; Ball和Shivakumar,2006)。这种稳健性在资产负债形成之时就己经确定,不随经营环境的变化而改变。长期来看,净资产账面价值会持续低于其市场价值。本文研究的会计稳健性是指条件稳健性。

………..

2.2最终控制人的国内外研究

Berle和Means (1932)在《现代公司和私有财产》提到在美国公司中,股权结构是高度分散的,股权分散在各个中小股东手中,管理层拥有公司的控制权,因此会产生所有权和经营权的分离。Jensen和Meckling (1976)基于股权分散这一前提提出了著名的代理成本理论,认为现代公司的代理问题是所有权和控制权分离带来的股东和管理层之间的代理冲突。然而,随后的研究显示大多数上市公司的股权集中在终极控股股东手中(La Porta et al.,1999; Claessens et al., 2002),这与 Berle 和 Means (1932)的研究结论形成鲜明对比。因此,现代公司的代理冲突转变,控股股东与中小股东之间的代理问题成为学术界普遍关注的焦点问题。La Porta et al. (1999)以世界范围内27个发达国家为研究对象,发现广泛持有的股权结构只是存在于投资者法律保护好的国家(发达的普通法系国家),大多数国家的股权结构并非Berle和Means (1932)所描述的那样,相反,这些国家的股权高度集中,大多由家族或国家控制,控股股东通过金字塔结构使其控制权超过现金流权。自从LaPorta etal. (1999)开创性的提出终极所有权以来,学术界对股权结构有了更为清晰的认识,拓宽了公司治理方面的研究范围。

…………

第3章理论分析和研究假设......... 20

3.1制度背景分析 .........20

3.2最终控制人对会计稳健性影响的研究假设 .........21

第4章数据来源、样本选择和变量定义 .........25

4.1数据来源 .........25

4.2样本选取......... 25

4.3变量定义......... 26

4.3.1解释变量......... 26

4.3.2被解释变量 .........27

4.3.3控制变量......... 27

第5章实证研究设计......... 29

5.1会计稳健性的实证检验分析......... 29

5.1.1描述性统计分析......... 30

5.1.2分年度回归结果 .........30

5.2最终控制人与会计稳健性的实证检验......... 32

第5章实证研究设计

5.1会计稳健性的实证检验分析

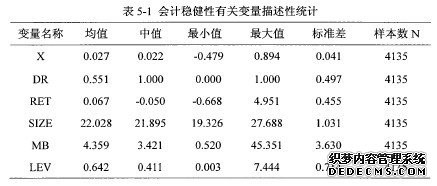

会计稳健性的度量模型是实证研究面临的首要问题,一直是会计研究的难点议题,学术界至今尚未达成共识。目前我国学者在会计稳健性的实证研究中基本沿用国外的计量方法,其中Basu (1997)的盈余一股票回归模型被广泛采用,但是该方法只能从总体上反映会计稳健性存在与否,不能反映每个公司会计稳健性截面和时序上的动态变化,因此会产生误差(Givoly,2007; Khan 和 Watts,2007),Khan 和 Watts (2007)针对该问题创新性的提出了可以量化公司年度稳健性水平的指标C-Score。表5-1是对模型(4)相关变量的描述性统计分析结果,结果显示会计盈余X的均值为0.027,中位数为0.022,说明样本公司中大部分上市公司是盈利的,据统计,亏损公司有274家,占总样本的6.6%。虚拟变量DR均值为0.551,股票报酬率RET的均值为0.067,中位数为-0.050,最小值为-0.668,最大值为4.951,表明我国半数以上的上市公司股票收益率小于零。公司规模SIZE最小值为19.326,最大值为27.688,标准差为1.031,说明我国上市公司的规模差异较大。

……….

结论

本文釆用理论分析和实证检验相结合的方法,从最终控制人的性质,控制权,现金流量权以及两权分离度四个方面理论推演最终控制人对会计稳健性的影响。在实证检验模型方面,不同于以往的研究普遍采用Basil (1997)的盈余股票回归模型,本文对会计稳健性的度量采用了 Khan和Watts (2007)提出的衡量公司年度稳健性水平的指标C-Score。经过一系列的样本蹄选,本文最终获得了 2007-2011年期间沪深两市827家A股上市公司(共4135个观测值)组成的平衡面板数据作为本文的研究样本。本文首先釆用Basu (1997)模型检验了稳健性的存在性,随后控制了公司杠杆,盈利水平和宏观经济因素对会计稳健性的影响,采用最小二乘法检验最终控制人对会计稳健性的影响,实证研究表明最终控制人会显著影响公司的稳健性水平。现将本文的研究结论总结如下:

第一,我国上市公司整体上存在会计稳健性。本文采用Basu (1997)的盈余一股票回归模型验证了稳健性的存在性,证实了上市公司对“坏消息”的确认比“好消息”确认更为及时,由此计算出的C-Score更有说服力,在此基础上研究最终控制人与稳健性的关系也更为有效。

第二,我国大部分上市公司的最终控制人是国有性质的。研究结果显示,最终控制人性质的代理变量STATE均值为0.651,表明样本公司中半数以上的上市公司最终控制人是国有性质,国有股一股独大的现象仍然存在。

…………

参考文献(略)