本文是一篇会计论文,本文从企业的投资效率入手,以股票错误定价程度为切入点,研究了环境不确定性、股票错误定价与企业投资效率三者之间的内在逻辑关系以及股票错误定价在环境不确定性影响企业投资效率的过程中发挥了何种作用。

一、绪论

(一)研究背景与研究意义

1.研究背景

在企业的经营过程中,投资行为是其最重要的一环,其正确的选择能够提高企业的价值、实现企业的可持续发展。在十九大报告中,对有效投资、落实投资主体地位、深化投融资制度进行了重点阐述。梳理过去几年的政府报告也可以看出,“有效投资”和“扩大投资”是其中反复提到的词汇。因此,我国要继续推进资本市场的改革,以“有效投资”为基础,推动经济的高质量发展,并持续激发全社会的活力。目前,我国资本市场制度不够健全,企业的投资面临着更多的不确定因素,这往往会导致企业的实际投资水平与其最佳投资水平相背离,降低了企业的投资效率。低效率的投资既不利于企业的长远发展也不利于国家经济的稳定运行。因此,如何提升企业的投资效率是我国亟需解决的问题。

作为市场经济活动的参与者,企业处在一个不断变化的环境中。近年来,随着新冠肺炎等突发事件的不断发生,企业的外部环境也变得愈加的复杂多变。在不确定的外部环境下,公司的经营风险变得更大,从而加剧了外部的投资者与企业之间的信息不对称。除此之外,不确定的外部环境也给管理者提供了一个追求个人利益的空间,这很容易导致管理者的非效率投资行为,造成企业的投资效率低下。因此,在该不确定性日益增加的背景下,不确定性是如何影响企业的投资行为也成为了理论界与实务界的热点话题。

(二)研究方法与研究内容

1.研究方法

本文在对环境不确定性、股票错误定价与企业投资效率之间的关系进行分析的过程中主要使用了文献研究法、实证分析法、演绎推理法。

本文使用了文献分析方法,对与环境不确定性、股票错误定价与企业投资效率有关的文献进行了分析,并对有关的文献进一步思考,试图从中寻找可以进一步研究的内容,进而明确了论文的研究重点和创新之处。

在相关理论假设方面,本文采用了演绎推理法,对环境不确定性、股票错误定价以及企业投资效率相关的理论进行了相关的论证及推理,从而提出本文的研究假设。

在检验有关的假设时,本文使用了实证分析法,利用国泰安的资料,并参考了其他的研究人员对有关变量的度量,计算出各个变量的代理指标及相应的数据,最后通过stata16软件完成本文的实证相关部分内容。

二、文献综述

(一)环境不确定性相关文献综述

1.环境不确定性定义相关研究

目前,关于环境不确定性的定义并没有一个统一的标准。在国外研究中,“环境”主要有两种方法来定义:一是根据环境的具体内容来定义,二是根据环境的特征来定义。Bourgeois(1980)认为环境研究根据其具体内容可以分为政治环境、经济环境、社会环境、文化环境等[1]。Richard等(2007)则认为对环境进行相关研究时可以以主体所处环境的竞争程度、稳定程度、复杂程度等为依据[2]。

在国内研究中,汪浩瀚(2001)认为不确定性是一个动态的概念,它说明了事物的未来发展的属性或者状态是不稳定和无法确定的,将不确定性纳入经济分析中是十分有必要的[3]。王益谊、酉民和鹏程(2005)认为环境不确定性主要指环境的变化性、可预测性、复杂性和重要性[4]。张彦辰、吴冰和刘仲英(2007)从主客观两种视角提出了环境不确定性产生的根源,即环境不确定性是客观存在的还是因为主观的感知或者认知局限而产生的[5]。

2.环境不确定性与企业投资效率相关文献综述

关于环境不确定性是如何影响企业的投资效率的,国外学者也进行了大量的研究。Jensen(1976)发现企业的所有者与管理者之间存在信息不对称,存在自利动机的管理者有动机且有能力通过扩大投资规模来实现满足个人的利益,降低了企业的投资效率[9]。Whited和T.M(2006)研究发现企业如果存在着融资约束,这就会让公司放弃对优质项目的投资,进而造成了公司的投资不足。而且,当公司的融资约束水平较高时,它对公司的投资不足的影响就会更大[10]。Almeida和Campello(2007)的结果表明,在不确定性条件下,公司往往会保持充足的现金流,以应对可能出现的突发事件[11]。

(二)股票错误定价相关文献综述

1.股票错误定价的成因

关于股票错误定价的成因,国内外学者主要从投资者理性与非理性下的两种框架下进行分析。目前,大多数学者认为股票错误定价的原因主要有:信息不对称和投资者非理性行为。

在国外研究中,Myers和Majluf(1984)研究表明,当投资者比公司内部人更少地了解公司资产价值时,就会造成股票价格与其价值的偏离[20]。Stein(1996)认为投资者的非理性行为会导致公司市场价格与其价值偏离[21]。Bushman(2001)的研究提出股票错误定价形成的原因最主要的就是投资者的有限理性与信息不对称[22]。Baker和Wurgler(2007)研究表明投资者非理性行为导致了股票错误定价[23]。Hong和Stein(2007)也认为投资者的有限理性是股票错误定价的原因[24]。

在国内研究中,王睿(2009)认为投资者的非理性行为会导致股票市场价格的高估(乐观情绪)或者低估(悲观情绪)[25]。汪卢俊和颜品(2014)认为,资本市场中的投资者对一个企业的追求程度会影响到该企业股票价值与其内在价值的偏离程度[26]。刘锋、叶强和李一军(2014)认为股票的市场定价与投资者的有限注意存在着一定联系[27]。徐寿福(2015)认为在不完全的信息条件下,投资者难以形成合理的预期,无法对上市公司进行更为合理的估值。因此,信息不对称最终必然影响上市公司股票价格以及市场价值对内在价值的反映程度[28]。宋顺林和唐斯圆(2016)的研究表明,在一个非有效的资本市场上,投资者情绪的波动会对股票价格产生影响从而导致股票价格偏离其真实价值[29]。刘维奇和武翰章(2018)的研究以有限理性理论为基础展开的,将乐观和悲观两种不同情绪下对资产误定价的影响进行对比,最后得出结论:乐观情绪对于价格偏离的影响更大[30]。

三、概念界定、理论基础与研究假设 .................... 13

(一)概念界定 ...................... 13

1.环境不确定性 .................................. 13

2.股票错误定价 ........................... 13

四、研究设计................................ 20

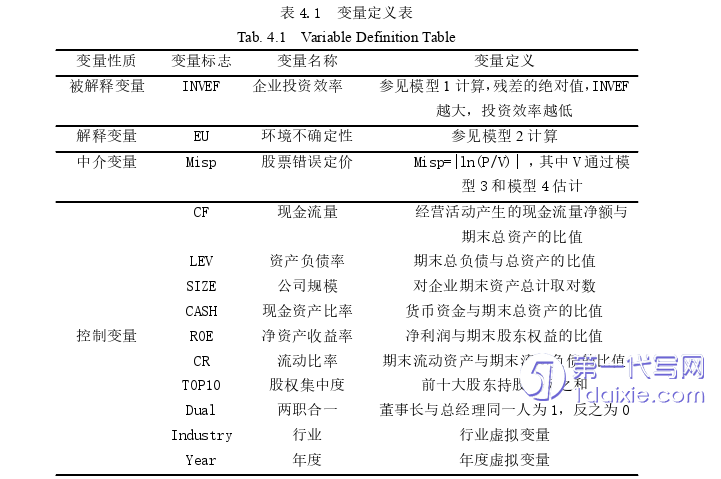

(一)变量设定 ............................... 20

1.被解释变量 ................................ 20

2.解释变量 ............................ 20

五、实证分析................................. 26

(一)描述性统计分析 .......................... 26

(二)相关性检验 ........................................ 27

(三)多重共线性检验 ........................ 29

五、实证分析

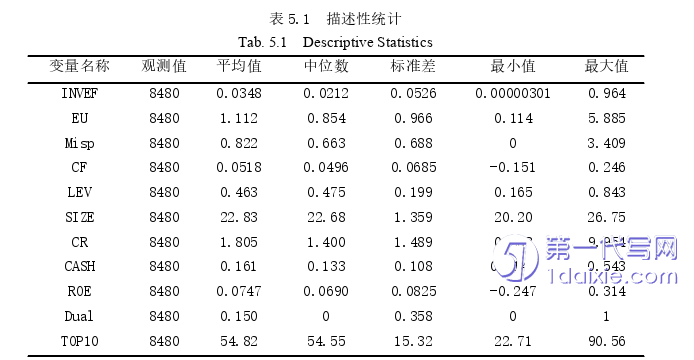

(一)描述性统计分析

表5.1列示了相关变量的描述性统计结果。

根据上述描述性统计结果可以看出,被解释变量企业投资效率(INVEF)的平均值为0.0348明显大于其中位数0.0212,这说明有部分企业的非投资效率值存在异常偏高的情况。股票错误定价(Misp)的最大值为3.409,最小值为0,平均值0.822,最大值与最小值之间的差异过大,说明资本市场上普遍存在股票错误定价的现象,且股票错误定价存在着一定的波动性。现金流量(CF)的平均值为0.0518,中位数为0.0496,平均值与中位数比较接近,说明大部分企业的现金流量水平分布比较均匀。资产负债率(LEV)的最大值为0.843,最小值为0.165,平均值0.463,最大值最小值都与平均值存在着较大的差距,这说明企业的财务杠杆利用率存在的两极分化的状态,一些企业的经营方式过于保守,另一些企业的经营方式过于激进。公司规模(SIZE)的最大值为26.75,最小值为20.20,平均值为22.83,最大值与最小值均与平均值差距不大,在平均值上下浮动,说明大部分的企业规模差距不太大。流动比率(CR)的平均值为1.805,说明大多数企业的偿债能力还是比较强的,无法清偿负债的概率较低,且不存在资产率用率较低的情形。现金资产比率(CASH)的最小值为0.0148,最大值为0.543,这说明企业之间的现金资产比率差距较大,但是平均值为0.161,说明大多数企业的现金资产比率较低,货币资金的储备不足,可能会出现企业现金流动性不足的困境。两职合一(Dual)的平均值为0.150,说明有15.0%的企业董事长与总经理为同一人,大多数企业的董事长与总经理并非为同一人,这说明了大多数企业的管理结构比较良好。前十大股东的持股比例(TOP10)的中位数以及平均值都高于50%,说明大多数企业不存在股权特别分散的情形。

六、研究结论与对策建议

(一)研究结论

以往的学者在研究环境不确定性与企业的投资效率时,很少有人关注环境不确定性影响企业投资效率的具体作用机制,本文从企业的投资效率入手,以股票错误定价程度为切入点,研究了环境不确定性、股票错误定价与企业投资效率三者之间的内在逻辑关系以及股票错误定价在环境不确定性影响企业投资效率的过程中发挥了何种作用,本文以沪深A股2011-2020年的8480个样本为基础,对其进行了分析,具体研究结论如下。

第一,环境不确定性会加剧企业投资的非效率投资程度,从而降低了企业的投资效率。一方面,在高度不确定性的环境下,企业的经营风险也会更大,管理者这对投资项目的识别存在一定的难度,所以这有可能会导致公司错过某些优质的投资项目,导致公司的投资不足,从而导致公司的投资效率下降。另一方面,不确定的外部环境会增加了监管部门和股东对企业管理者的监管难度,这会造成管理层的自利行为,从而造成企业的过度投资,从而降低了企业的投资效率。

第二,股票错误定价会加剧企业投资非效率投资程度,降低企业投资效率。原因主要在于,一方面,上市公司的股票价格反映了市场上所有参与者获得信息的情况,基于管理层的迎合主义,当公司的股价被高估时,管理者可能会为了自己的业绩以及自身利益来迎合热情的投资者的预期,从而投资一些自己不看好,但是投资者看好的投资项目,从而导致企业过度投资;当企业的股价被低估时,投资者对该企业的投资态度会变得更加消极,即使企业投资了优质的投资项目,短期内也无法扭转投资者对该企业的这种消极态度,因此,管理者可能会因为市场的消极态度并且还会迎合投资者的判断,从而对公司的投资规模进行缩减,导致公司的投资不足。另一方面,基于股权融资渠道,当企业股票的价格普遍被高估时,公司的融资成本会下降,所以公司会通过发行公司的股票来获得充足的现金流。当公司拥有充足的资金的时候,管理者可能会将公司的投资规模进行扩张,这样就会导致公司的过度投资。而当企业的股票价格被低估时,企业发行股票的融资成本更高,企业在此时会倾向于以更低的价格来进行股票的回购,造成企业的现金短缺,可能会影响到企业没有足够的资金来投资预期回报较高的项目,造成企业的投资不足。

参考文献(略)