本文是一篇会计论文,本文以2017年MSCI指数宣布纳入A股为契机,从机构投资者视角出发,深入研究纳入MSCI指数对股价崩盘风险的影响及具体的作用机制。

第一章 引言

第一节 研究背景及意义

一、 研究背景

资本市场开放作为对外开放和经济发展的重要战略,为我国吸引境外资金流入证券市场、创造更加包容宽松的投资环境以及建设更高水平的开放型经济体做出了不可磨灭的贡献。回顾资本市场开放历程,1992年B股市场的建立为境外投资者打开了通向中国资本市场的第一扇大门,标志着我国资本市场进入单向开放环节。此后,虽然对外开放工作仍在持续展开,但步伐逐渐缓慢下来。

随着对外开放制度地深化进行,我国经济进入高速发展态势,A股市场规模不断扩大,境外资金的注入能够为国内资本市场带来新的活力。进入21世纪,我国的资本市场开放已经取得了部分成就,但我国政府仍坚持审慎的态度去推动资本市场单向开放。自2002年起实施的合格境外机构投资者制度(QFII)以及2006起实施的合格境内机构投资者制度(QDII)是我国资本市场开放的标志性事件。QFII制度使获得资格的境外投资者能够投资国内的证券市场,而QDII制度使获得资格的境内投资者能够投资国外的证券市场。随后,我国于2011年制定了人民币合格境外投资者制度(RQFII),该制度允许境外机构投资者通过设立人民币基本存款账户参与境内市场的证券投资交易。但是,上述制度都对投资额度和投资者资格作出限制,且需要通过国家的审核认定(杨雪峰,2021)。

鉴于金融市场发展和人民币国际化的需要,2014年,“沪港通”的开通使得投资者可以直接以匿名的方式交易股票,香港和境外的投资者可以直接对沪交所上市的“沪港通”成分股公司进行投资,境内外资金通道的限制和缺乏流动性等问题逐渐得到解决(钟覃琳等,2018)。“沪港通”制度的实施标志着我国资本市场从单向开放进入双向开放的阶段,切实满足了境内外投资者的投资需求,突破了原有的投资限制。

第二节 研究思路与框架

一、 研究思路

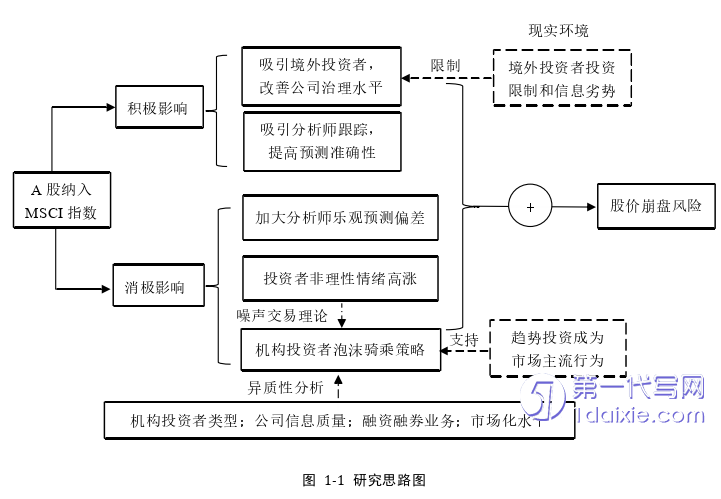

本文基于A股纳入MSCI指数的现实背景,主要探究股指国际化对上市公司股价崩盘风险的影响及其作用机制。首先,本文分别从公司治理、信息传播和投资者行为的角度出发,探讨A股纳入MSCI指数的积极影响和消极影响,再结合境外投资者投资受限和我国证券市场普遍遵循趋势投资的现实环境进行分析,提出A股纳入MSCI指数增加企业未来股价崩盘风险的基本假设。其次,基于机构投资者视角,分析股指国际化对股价崩盘风险的影响机制,即探讨在A股纳入MSCI指数引发投资者情绪高涨,推动股价泡沫的情况下,机构投资者是否采取泡沫骑乘的策略,持续购入价值被高估的成分股股票,进而加剧企业股价崩盘风险。最后,本文进行了异质性分析,对不同的机构投资类型、公司状况和市场环境进行讨论,检验机构投资者在股指国际化对股价崩盘风险的影响中发挥的差异性效用。

本文具体的研究思路如图 1-1所示。

第二章 文献综述

第一节 资本市场开放及其经济后果

一、 资本市场开放与股指国际化

资本市场开放是全球资金自由流通和金融信息广泛传递的基础。在经济全球化时代,如何稳步推进资本市场开放制度,吸引优质的长期资金注入境内资本市场,成为全球各大型经济体待解决的重要问题之一。

我国自实行资本市场开放制度起,先后经历了以B股市场开放为代表的推动外资股发行阶段、以QFII制度为代表的市场单向开放阶段和以“沪港通”制度为代表的市场双向开放阶段(张晓燕,2019)。以上资本市场开放制度的实施逐步放宽了境内外投资额度、资格和监管的限制,为我国证券市场持续发展带来新的活力(杨雪峰,2021)。

在境内外资本市场双向开放的基础上,如何进一步深化对外开放政策,提升我国金融市场的国际影响力成为学者研究的新议题。股指国际化制度的产生顺应了我国资本市场发展的新需求,与此前的开放制度不同,股指国际化制度并未在实质上放宽投资限制和监管,而是依托以往资本市场开放制度建立的境内外双向投资通道,提高A股市场对国际投资者的投资吸引力,增强A股市场的国际影响力。

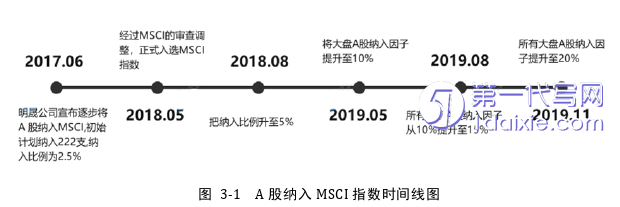

2017年6月,明晟公司正式宣布将A股市场纳入MSCI指数,开启了我国股指国际化的新时期,A股市场得到了国际大型指数编制公司的认可,境外资金持续流入我国证券市场(倪骁然和顾明,2020)。此后,A股于2019年相继被宣布纳入富时罗素指数和标普道琼斯指数,进一步推动了股指国际化进程,充分说明了全球资金对我国A股市场投资价值的肯定。

第二节 股价崩盘风险及其影响因素

一、 股价崩盘风险的形成原因

股价崩盘风险是指市场指数或者股票价格突然大幅度下降的概率,其作为一种金融异象,对企业正常运行和金融市场稳定有严重的负面影响。美国、欧洲等发达国家的资本市场发展较早,面对股价在短期内暴跌的现象,国外学者在上个世纪90年代就开展了对股价崩盘风险的相关研究,并认为其形成主要基于两方面的原因。

一是以投资者为视角的市场层面因素。根据信息不对称理论,在消息透明度较低的环境下,投资者之间存在信息差距。相较于具有信息优势的投资者,处于劣势的一方更重视私有信息而忽视股票交易价格,使得投资者掌握的私有信息阻塞,不能及时进入市场,当负面消息大量在资本市场释放时会造成股价崩盘(Romer,1993)。同时,根据行为金融学,Hong and Stein(2003)认为由于投资者对信息的判断态度存在异质性,悲观投资者不会进入市场,使得负面消息被阻挡在市场外,当负面信息在短期内被集中释放到市场时,将会引发股价崩盘。

二是以管理层为视角的公司层面因素。基于委托代理理论,为了追求自身利益最大化,管理层可能会损害企业利益。在信息不对称导致的不透明环境下,管理层考虑到绩效薪酬、个人声誉等自身利益可能会对企业负面消息进行管理。当管理层最终无法藏匿过多的负面信息时,负面信息集中传导到市场上,会导致股价大幅下跌甚至引发崩盘(Jin and Myers,2006;Hutton et al.,2009)。

第三章 制度背景和研究假设 .................................. 18

第一节 制度背景 ...................................... 18

一、 资本市场开放 ................................. 18

二、 股指国际化 ................................ 18

第四章 实证设计 ............................................... 30

第一节 样本选择与数据来源 ................................... 30

第二节 模型设定及变量定义 ................................ 30

第五章 实证检验和结果分析 ...................................... 37

第一节 描述性统计 ..................................... 37

第二节 变量相关性分析 ........................................ 38

第六章 进一步研究

第一节 机构投资者持股比例

前文的实证结果验证了机构投资者泡沫骑乘策略在MSCI指数成分股对股价崩盘风险的影响中发挥的中介作用。为了进一步证实在我国趋势投资的大背景下,针对MSCI指数成分股的股市泡沫骑乘策略越来越成为机构投资者的普遍投资选择,本文将调节效应模型(4-12)中的调节变量更换为机构投资者持股比例(INSi,t)进行检验。

如表 6-1所示,第(1)列和第(2)列为股价崩盘风险对MSCI指数成分股、机构投资者持股比例及二者交互项的回归结果,第(1)列以收益上下波动率(DUVOLi,t+1)表示股价崩盘风险变量,交互项(MSCIi,t×INSi,t)的回归系数为0.002。第(2)列的被解释变量为负收益偏态系数(NCSKEWi,t+1),交互项(MSCIi,t×INSi,t)的系数为0.004,且二者都在5%的水平上显著为正。考虑到调节效应模型的假设过于严格,影响交互项回归系数的显著性,本文放宽限制,根据机构投资者持股比例中位数将样本分为两组进行分组检验。第(3)列至第(6)列为分组检验的结果,在机构投资者持股较高的一组中,MSCIi,t的回归系数在1%的水平上显著为正,而在机构投资者持股比例较低的一组中不显著,说明机构投资者持股比例越高的MSCI指数成分股公司,未来的股价崩盘风险越高。

第七章 研究结论和政策建议

第一节 研究结论

资本市场对外开放对国家经济发展发挥重大作用,其引发的经济后果一直是众多学者关注的重要议题。A股加入MSCI指数是继QFII、QDII、“沪港通”等制度以来我国证券市场国际化的又一重大事件,宣告了我国首次加入股票指数国际化的行列,具有重要的研究意义。为了探究A股加入MSCI指数能否实现我国资本市场国际化改革的预期目标,本文基于机构投资者这一视角,以前景理论、噪声理论和羊群效应理论为基础,研究股指国际化对股价崩盘风险的影响。

本文以2017年MSCI指数宣布纳入A股为契机,从机构投资者视角出发,深入研究纳入MSCI指数对股价崩盘风险的影响及具体的作用机制。首先,探讨了股指国际化对股价崩盘风险的影响,将2014-2021年作为样本期间,以分批纳入MSCI指数的成分股为实验组,构造多时点双重差分模型,验证股指国际化对股价崩盘风险的影响。其次,对具体的影响机制进行研究,设定中介效应模型以验证机构投资者泡沫骑乘策略在纳入MSCI指数对股价崩盘风险的影响中发挥的中介作用,并考虑了纳入指数成分股后,不同投资目的的机构投资者泡沫骑乘策略对股价崩盘风险的影响。最后,针对不同的公司状况和市场环境,对机构投资者在纳入MSCI指数产生的反应进行异质性分析。并从公司治理角度出发,对异质性机构投资者的内部治理效应在纳入MSCI指数对股价崩盘风险的影响中发挥的作用进行讨论。本文得出如下重要结论:

第一,股指国际化增加了公司未来的股价崩盘风险。首先,公司治理中具有较低的话语权和相对高额的信息收集成本使得境外投资者可能缺乏参与公司治理的动机。其次,入选MSCI指数在短期内会向市场传递利好信息,个人投资者和散户群体由于缺乏准确的信息更容易受到非理性投资情绪的引导,会表现出极端的乐观情绪,对成分股形成过高预期,从而促使股价形成泡沫。较为理性的机构投资者在此过程中会利用市场的非理性情绪,采取泡沫骑乘的交易策略,加剧股价崩盘发生的概率。

第二,机构投资者泡沫骑乘策略在纳入MSCI指数对股价崩盘风险的影响中发挥了部分中介效应。一方面,纳入MSCI指数引发了个人投资者对成分股的追逐,推动股价泡沫的形成,为机构投资者炒作MSCI指数相关概念股提供了基础。另一方面,个人投资者对MSCI指数强烈的追逐引起成分股股价泡沫,机构投资者出于泡沫骑乘获利的动机,加强其对成分股的博彩偏好,推动股价泡沫胀大,增加了公司未来的股价崩盘风险。进一步,遵循短期投机理念的交易型机构投资者具有更强的泡沫骑乘动机,其炒作概念股的行为会增强资本市场不稳定性,并且羊群效应会使投资者对成分股的情绪进一步高涨,推动股价上升,增加股价崩盘风险。

参考文献(略)