本文是一篇会计论文,本文针对我国绿色债券市场发展现状,基于非金融企业发行的实质绿色债券样本数据,探究绿色属性对融资成本的影响,考察信用评级对绿色属性与融资成本间关系的调节作用,并进一步分析三者产生的成本效应是否具有异质性。

1绪论

1.1研究背景

21世纪全球开始共同关注气候变暖、环境污染、资源短缺等问题,并意识到牺牲环境换取经济增长这一模式已造成不可逆的严重后果。我国为实现环境治理和碳减排目标,每年至少需3-4万亿元的绿色投资,而政府财政仅能承担其中的10%~15%①。因此,仅靠政府资金无法支撑当前巨额的环保投资缺口,亟需资本市场对绿色环保提供支撑。绿色金融作为化解经济增长和环境污染深层次矛盾的创新型金融模式,其重要性日益凸显。2021年国务院发布《关于加快建立健全绿色低碳循环发展经济体系的指导意见》,指出必须加快绿色金融建设,确保低碳减排目标的实现,进一步推进我国绿色低碳循环发展经济体系的建立和健全,实现经济向高质量可持续发展的全面转型。

绿色债券是绿色金融的重要分支,是适应新经济态势,实现全面绿色转型的必经之路和重要载体。绿色债券不仅具有可支持生态环保事业的“绿色属性”,同时具有满足企业融资需求的“金融属性”,其募集资金要求必须使用在能源开发、水循环处理、清洁交通、废物回收等可以产生绿色效益的项目中。我国绿色债券的历史沿革较短,2014年中广核风电有限公司发布首只贴标绿色债券。2015年12月31日国家发改委办公厅发布《绿色债券发行指引》和《绿色债券项目支持目录》,明确了绿色债券的定义、适用范围、审核要求等相关政策,界定并遴选了符合绿色项目的类别和行业领域。在该政策指引下,我国绿色债券开始迅速发展,至今已成为全球第二大绿色债券市场。

1.2研究目的及意义

1.2.1研究目的

本文对非金融企业发行的贴标绿色债券和非贴标绿色债券展开研究,通过理论分析与实证检验,探究债券的绿色属性对企业融资成本的影响,以及信用评级是否会对绿色属性与融资成本的关系产生调节作用,在此基础上进一步探究绿色属性、信用评级对融资成本的影响是否存在行业与区域异质性。最终,通过对债券不同程度的绿色属性和不同信用等级产生的综合成本效应分析得出的研究结论,为企业选择适配的绿色债券种类提供参考,为企业善用增信工具优化融资成本和拓宽融资渠道提出合理化建议。

1.2.2研究意义

(1)理论意义

当前学术界对绿色债券的研究主要从股票市场反应和绿色债券定价两个方面展开,关于企业发行绿色债券的成本效应的研究结论尚不丰富,且研究视角多局限于贴标绿色债券样本,本文将非贴标绿色债券纳入研究范畴,分析债券绿色属性对融资成本的影响,有助于完善绿色债券成本效应的理论研究。此外,学者们在绿色属性对融资成本产生何种影响的研究结论上不尽相同,本文验证了绿色属性与融资成本间的负相关关系,并检验了信用评级对二者关系的调节作用,丰富了绿色属性、信用评级与融资成本的理论研究框架,为信用评级对绿色属性发挥隐性担保作用、改善企业融资成本提供了理论支撑。

(2)现实意义

首先,本文通过探究绿色属性对融资成本产生的影响以及信用评级在其中的调节作用,可以帮助企业更全面地了解发行不同种类绿色债券的成本效应,理解不同信用水平下不同程度绿色属性对融资成本的差异化影响,破除企业因认知不足而产生的发行障碍,使企业最大化发挥绿色属性的融资成本优势。

其次,本文进一步区分重污染和非重污染企业,东部、中部和西部企业,研究绿色属性、信用评级对融资成本影响的异质性,揭示当前绿色债券市场行业与区域发展失衡的现状,并基于企业层面为发行绿色债券提供更为细致的建议,为整个市场的发展转型提供一些有价值的参考。

2文献综述

2.1绿色属性的定义及度量研究

对于绿色债券的绿色属性,学者们普遍认为来源于特定的绿色项目建设方向和所产生绿色效益。如张溢轩、徐以祥(2021)认为绿色债券特有的绿色属性体现在通过债券的金融运作方式促进绿色产业发展中:撬动社会大资本投入绿色产业项目,引导社会资金流向绿色、低碳项目建设,提高流动资金的绿色效用[1]。

对于绿色属性的度量,学术界主要通过第三方绿色认证对债券的绿色性进行识别,也有少量学者通过绿色标签和绿色投资使用比对债券的绿色属性进行衡量。

(1)绿色标签

绿色标签是识别绿色属性的初步方式,也是区分贴标与非贴标绿色债券的依据,部分学者用其研究绿色因素带来的市场反应、经济后果等,理论上有“绿色标签”债券的绿色属性要强于没有“绿色标签”的,如吴平平(2017)认为绿色标签可以为投资者提供一个辨认机制,通过绿色标签辨认出环保气候投资,带有绿色标签的债券的绿色属性更强[2]。Baker等人(2021)对美国绿色债券展开分析,认为贴有绿色标签的债券往往绿色程度更高。但贴有绿色标签的债券不一定“真绿”[3],如Ehlers Packer(2016)研究发现,虽然绿色标签可以确保绿色债券的收益用于环保项目,但发行人依旧会面临严重的环境风险,这些风险可能会影响债券的违约风险[4]。王格致(2020)揭示了我国绿色债券市场存在部分发行人为掩盖募集资金违反约定投向非绿色项目的行为,故意为债券贴上绿色标签而实际“绿色纯度”不足的现象[5]。

当前学者们更倾向于对贴标绿色债券展开研究,也有少数学者关注并发现了非贴标绿色债券的价值,并印证了绿色标签对绿色属性判断的“失真”。如冉雪苗(2021)认为非贴标绿色债券在一定程度上代表了绿色债券市场潜在的融资需求以及产业未来的投资方向,检验发现贴标绿色债券对引导资金流向环保产业,提高资金绿色效用并不具有优势,反而广泛地发行非贴标绿色债券将更有利于绿色产业的发展[6]。商瑾(2021)从绿色效益和市场贡献上揭示了非贴标绿色债券对我国环保事业和市场运行的重要作用,认为非贴标绿色债券做出了更为突出的贡献[7-8]。窦一轩(2022)实证分析得出,非贴标绿色债券的资金流向更为多元化,比贴标绿色债券更能促进股票市场与债券市场的投资融合[9]。王勇、芦雪瑶(2023)研究发现非贴标绿色债券的创新驱动力更强,更能促进企业绿色创新[10]。

2.2绿色属性对融资成本的影响研究

(1)绿色标签

当前学术界关于绿色标签究竟产生何种成本效应,尚未得到统一的结论,部分学者Zerbib(2019)、Larcker和Watts(2020)认为绿色标签并不会产生绿色溢价[16-17],反而会增加企业的融资成本。如张溢轩、徐以祥(2021)认为企业发行带有绿色标签的绿色债券会产生额外的成本,降低企业的发行积极性[1]。王语然(2017)实证检验发现贴有绿色标签的债券的风险成本相较于普通债券会更高一些[18]。

部分学者则持相反意见,认为绿色标签可以节约企业发行绿色债券的融资成本,如郭沛源、吴艳静等人(2018)认为贴有绿色标签的债券可以降低信息不对称,起到提高发行人和债券的公信力的作用,在保证了绿色债券质量的同时也降低了融资成本[13]。张超、李鸿禧(2021)将贴标、非贴标绿色债券与普通债券的发行利差和成交利差对比发现,在一级市场中,贴标绿色债券比普通债券的发行利差低1.2BP,非贴标绿色债券比普通债券发行利差低1BP;二级市场中,贴标绿色债券比普通绿色债券成交利差低2BP,非贴标绿色债券比普通债券成交利差低0.6BP[19],可见贴标和非贴标绿色债券在发行利差中所差无几,且无论是否贴标,具有绿色属性的债券确实拥有融资成本优势[20]。

3实质绿债券概念界定与绿色属性、信用评级运行现状........................15

3.1实质绿债券的内涵...........................................15

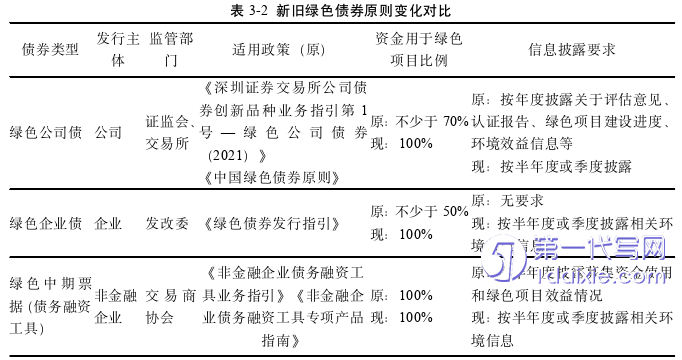

3.2贴标绿债与非贴标绿债的对比.................................16

4理论基础与研究假设...................................23

4.1理论基础...............................23

4.1.1社会责任投资理论................................23

4.1.2信息不对称理论....................................23

5实证研究设计与结果分析.............................31

5.1样本选取与数据来源....................................31

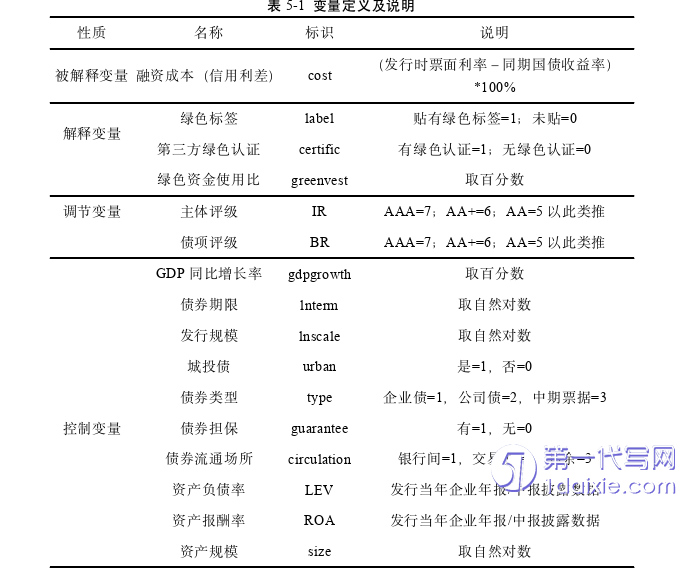

5.2变量选择与模型设定...........................................31

5实证研究设计与结果分析

5.1样本选取与数据来源

为保证结论的准确性,消除可能产生干扰的因素,本文对数据进行如下处理:

(1)剔除金融企业发行的所有债券和非金融企业发行的超短期融资债,保留公司债、企业债和中期票据。

(2)剔除浮动利率和溢价发行的债券。

(3)剔除关键变量存在缺失值的债券。

(4)为控制样本数据的一致性,本文将债券的发行日作为基准时间进行后续所有数据的获取与整理。

最后得到718只贴标绿债和756只非贴标绿债,债券的环境信息来自中国债券信息网的“中债—绿色债券环境效益信息库”其余数据通过wind绿色债券数据库和国泰安绿色债券数据库进行手动补充。

6研究结论与政策建议

6.1研究结论

(1)绿色债券的绿色属性可以显著降低企业的融资成本,绿色属性越强,融资成本越低。

首先,贴有“绿色标签”的债券具有更强的绿色属性,企业发行贴标绿债更能节约融资成本。其次,贴标绿债样本中,进行第三方绿色认证可以有效提升债券的绿色属性,更容易在融资端获得绿色激励,虽存在认证率不足、认证质量参差不齐等现象,但第三方绿色认证仍得到了市场及投资者的认可。此外,非贴标绿债样本中,绿色投资使用比越高,则绿色属性越强,越能降低企业的融资成本。

(2)信用评级会削弱绿色属性对融资成本的影响。

通过引入信用评级与绿色属性的交互项发现,信用评级削弱了绿色属性对融资成本的影响。信用评级的调节效应可以从两个方面进行解释:其一,信用评级越高(或债券的信用评级本身处于较高水平时),绿色属性对融资成本的影响越弱,只有当企业的信用评级较低时,才能充分发挥绿色属性对融资成本的降低作用,通过提升绿色属性进一步降低融资成本的效果更明显。其二,信用评级作为一种隐性担保机制,可以为绿色属性提供背书,在对融资成本的影响中,与绿色属性间存在替代效应,信用评级越高越能缓解投资者因债券绿色属性不足而对风险溢价的高度敏感,进而改善企业的融资成本。其中,对于贴标绿债样本,债项评级起到的替代作用强于主体评级,非贴标绿债中则相反。

(3)绿色属性对融资成本的影响存在行业、区域异质性。信用评级对融资成本的影响不存在异质性。

关于行业异质性,首先,重污染行业的企业发行绿色债券的积极性要大于非重污染行业的企业,发行贴标绿债对降低融资成本的效果更强。其次,对于贴标绿债,当企业本身处于重污染行业时,绿色属性对融资成本的降低作用大于非重污染行业;对于非贴标绿债,绿色属性对融资成本的降低作用只在非重污染行业中体现。

关于区域异质性,东部区域的企业发行贴标绿债会比非贴标绿债更具成本优势。贴标绿债中第三方绿色认证对融资成本的降低效果只在东部和西部区域显著,中部不显著;非贴标绿债中绿色投资使用比对融资成本的降低效果只在东部和中部区域显著,西部不显著。

参考文献(略)