第一章 期货交易所非互助化改革的法律分析

根据《布莱克法律词典》的解释,交易所是“集中证券、商品等买卖双方,目的是促进商人习惯和和惯例的统一、便利商业纠纷的解决、搜集和发布有价值的商业和经济信息,并确保成员在合法经营中通过合作获得利益的组织。”1在此定义的基础上,各国和地区立足自身对期货交易所的立法理念,通过对期货交易所设立的条件、程序等规定,充实本国期货交易所法律定义的内涵和外延。日本《证券交易法》第 2 条规定,交易所2“是指以开设从事有关证券的买卖交易、有价证券指数等期货交易及有价证券期权交易所必须的市场为目的,而依本法开设者”3;中国台湾地区的“期货交易法”第二章规定,期货交易所以提供期货集中交易市场为其业务,组织形式分会员制及公司制,以促进公共利益及确保期货市场交易之公正为宗旨;4其后第三章和第四章又分别阐述了会员制和公司制的立法设计。在我国,依据 2007 年颁布的《期货交易管理条例》,期货交易所是由国务院期货监督管理机构审批设立的,不以盈利为目的,按照章程规定实行自律管理的在中华人民共和国境内注册登记的企业法人或者其他经济组织。5依据同时生效的《期货交易所管理办法》,“期货交易所是指依照《期货交易管理条例》和本办法规定设立,不以营利为目的,履行《期货交易管理条例》和本办法规定的职责,按照章程和交易规则实行自律管理的法人。”

第一节 期货交易所非互助化的概念

追溯交易所组织形式的发展沿革,会员制结构作为交易所唯一选择的局面一直维持到上世纪九十年代,由首开非互助化先河的斯德哥尔摩证券交易所打破。当时,斯德哥尔摩证券交易所为了将留存在交易所内部过多的闲置资本返还给会员出资者,创造性地采用了公司制的组织形式,利用公司向股东分配盈余的立法设计,实现了资金的退出。期货交易所非互助化改革正是建立在“公司制”这一新型交易所组织形式基础上的,是传统会员制向新型公司制的一种转变过程。实际上,我国理论界与实务界更惯常于采用交易所“公司制改革”这一称谓,其对应的正是外国文献中的“Demutualization”,译为“去互助化”或“非互助化”更为妥当。之所以会产生这样的“偏差”,本质原因是各大法系间法律传统和基础理论的差异。在英美法系国家的法律体系中,公司的概念非常广泛,其不仅指代营利性企业,往往也作为自然人以外全部虚拟法律主体的同义词。7因此,无论是改制前具有非营利性的会员制交易所,亦或者是改制后具有营利性特征的公司制交易所,都属于“公司”的范畴。英美法系国家采用“去互助化”或“非互助化”改革的概念在适应其基础理论背景的前提下,更加精准地定义了交易所组织形式的这一转变。与此相反,我国本质上属于大陆法系国家,在我国的法律传统中,公司仅仅指代具有营利性目标的一类虚拟法律人格。考虑到会员制的非营利性和公司制的营利性特征,理论界和实务界采用 “公司制改革”这一称谓一方面尊重了习惯,另一方面也更加直观地反映了交易所改革的实质。另外,金融业国际权威机构——国际证监会组织(International Organization of Securities Commissions,IOSCO)给“非互助化”的定义是:交易所由会员拥有所有权的、非营利性的组织(a not-for-profit member-owned organization)转变为股东拥有所有权的、营利性的组织(a shareholder-owned organization)的过程。8作为服务一国期货业发展的重要市场,期货交易所的运营目标无一例外地被设定为公益目的。笔者通过查阅发现,许多国家和地区的交易所法都明确规定了其维护市场公益的目标,即负有维护期货市场公平、公正、公开、有序和保护投资者的法定义务。例如,新加坡《证券和期货法》(2002)规定,专司金融市场监管的新加坡货币局(MAS)审批交易所的设立申请时,只有当交易所“将经营一个有序、信息灵通以及公正的金融市场”,“不违反公众利益而行事,特别关注投资大众的利益”时,才能批准其成立。9德国《交易所法》(1998)第 4 条规定,交易所理事会应当确保交易所能够完成交付的任务,且符合公众和交易的利益。10我国至今尚未出台专门的《期货法》,现有的期货交易所规范,如《期货交易管理条例》、《期货交易所管理办法》等也均未对此加以阐述。但理论界和交易所自身都认为,其核心义务是“促进社会主义市场经济的发展,充分发挥期货市场的功能,保证期货交易的正常进行,维护期货交易当事人的合法权益和社会公众的利益”。11这种公益目的是会员制和公司制所一贯秉持的。

第二节 期货交易所非互助化的原因

期货交易所进行非互助化改革存在内外多方面的原因:全球交易所体系整体的变革趋势,期货交易所间、期货交易所与其他期货市场主体间的竞争加剧,以及交易所自身需求的异化都是期货交易所非互助化改革态势如火如荼的重要原因。

一、 非互助化的国际潮流

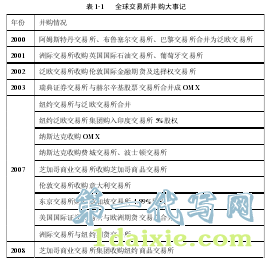

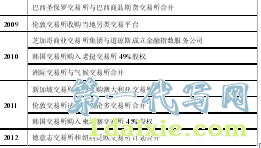

根据世界交易所联合会(WFE) 2010 年 10 月发布的统计数据,截止 2009 年12 月,WFE 旗下的 52 家交易所中,39 位(占总数 83%)成员是盈利实体12,另只有 17%仍旧保留了非营利性的组织形式。13事实上,交易所非互助化的历史可以追溯到 20 世纪 90 年代初,自从 1993 年斯德哥尔摩证券交易所首开非互助化的先河,三十年间,许多历史悠久的交易所纷纷转化为营利性的股份公司甚至上市公司,尤其在 2000 年后迎来非互助化改革的高峰。1998 年,澳大利亚证券交易所改制为公司,同时在自己的交易所内公开上市,成为全球第一家上市的交易所。此后,在不到 3 年的时间里,新加坡(1999)、伦敦(2000)、香港(2000)、多伦多(2000)、泛欧(2000)、东京(2001)等世界主要的交易所先后完成非互助化改革。2006 年 3 月 8 日,重量级的纽约股票交易所(NYSE)也突破传统,实现了这一转变。而当“非互助化”潮流涌动在发达金融市场的同时,许多发展中国家的交易所,例如墨西哥(2000)、菲律宾(2001)、新西兰(2002)、匈牙利布达佩斯(2002)、马来西亚吉隆坡(2004)等交易所都纷纷进行了非互助化改革,成为公司制交易所。聚焦期货交易所这一类别,许多老牌的改革历史浮出水面。1998 年,伦敦国际金融期货及选择权交易所(LIFFE)就已经开始考虑将属于会员所有、仅向会员提供服务的的交易所转变为盈利模式。1999 年,香港股票交易所、香港期货交易所和香港中央结算有限公司合并,公司化方案得到法院许可后正式成立香港交易及结算有限公司(HKEx),并于 2000 年挂牌交易。142000 年 2 月,伦敦国际石油交易所(IPE)全体会员投票,97%通过同意将其改组成营利性公司。152000 年 4 月,纽约商业交易所(NYMEX)董事会批准了其改组计划,该计划在同年 5 月获期货交易管理委员会(CFTC)批准,纽约商业交易所从非营利组织转为营利组织。16全球最大的期货期权交易所——芝加哥商品交易所(CME)最初是在美国伊利诺伊州注册的一家非营利性公司,2000 年 11 月,其实行非互助化改革,成为依据特拉华州公司法注册的盈利性公司,之后在纽约证券交易所和纳斯达克交易所成功上市。172005 年,芝加哥期货交易所(CBOT)通过公司化改制,在向美国证券交易委员会(SEC)申请通过后,在纽约证券交易所上市。182008 年 12 月,东京工业品交易所(TOCOM)宣布改变组织结构,实现由会员制向公司制的转变,并成为日本第一家实现从非营利性向营利性转变的商品交易所。192010 年 5 月,芝加哥期权交易所(CBOE)获 96.2%会员的支持也进行了公司化改制。20面对改革大潮,盲从不得,置之不理也不可取,期货交易所应从自身出发,结合内部现实需要和外部市场环境,从公司化改革浪潮中获得有利的经验,从而发挥后发优势。

二、 期货交易所间的兼并合作

全球经济一体化和国际金融市场的整合打破了原有地区期货市场割据的格局,期货交易所间的竞争达到空前的激烈状态,部分交易所存在被边缘的可能。在竞争如此激烈的市场环境下,对投资者的吸引力是制胜的关键。随着交易全球金融产品的设想逐步成为现实,如果投资者还需要在多家不同的交易所分别买卖金融产品,其投资成本高、手续复杂的缺点势必将造成其不满,阻滞行业的发展。同时,来自外部的交易方式也对交易所产生压迫,采用并购或建立合作关系的方式,达到增强市场流动性、扩大业务规模、降低成本、实现规模效应的目的,已经成为期货交易所应对竞争的主要手段。近年来,全球交易所的并购大有愈演愈烈之势,有的并购发生在发达市场,有的则在新兴市场;有的是国内并购,有的却是跨国并购;有的是非控股性参股,有的却是整体收购,形式纷繁多样。

以最新的德纽交易所合并为例,为了改变其自身近年来在期货和衍生品领域的不利地位,并与在相关市场独步天下的芝加哥商业交易所集团相抗衡,作为美国华尔街象征的纽交所决定联手专注传统衍生品业务的德意志交易所,形成一个横跨欧美两大洲、史无前例的超级交易平台。在此次合并谈判中,德意志交易所依靠其优异的财务指标、合理的股权结构和明显的业务优势,取得了收购的主动权。截止 2011 年 2 月,德交所 25 倍市盈率高于纽交所 17 倍市盈率,108 亿美元市值高于纽交所 96 亿美元的市值。23合并后的德纽交易所将会成为全球规模最大的股票、期货及其他衍生品交易平台。在政府审批环节,该合并方案获得了SEC 的批准,但在欧盟方面,出于对合并后的交易所极有可能限制市场竞争、大大提升市场准入门槛的担忧,欧盟委员会 2012 年 2 月 1 日发布公告称,鉴于纽约泛欧证券交易所和德意志证券交易所的合并有可能引发欧洲金融衍生品市场交易的垄断,正式否决两个交易所的合并申请。这一事件是对当前愈演愈烈的交易所并购的一盆冷水,但从另一个方面来看,我们又不得不承认交易所间的并购已经成为了资本市场发展的主旋律。

第三节 期货交易所非互助化的..............................................................................22-27

一、 非互助化改革前后的.............................................................................. 23-24

二、 非互助化改革的实质 ..............................................................................24-27

第二章 期货交易所非互助化.............................................................................. 27-36

第一节 公司制期货交易所..............................................................................27-28

第二节 公司制期货交易所..............................................................................28-30

第三节 公司制期货交易..............................................................................30-36

第三章 期货交易所非互助化 ..............................................................................36-46

第一节 创新结构设计 ..............................................................................36-38

第二节 细化公司治理 ..............................................................................38-41

第三节 变革自律职能 ..............................................................................41-43

第四节 强化政府监管 ..............................................................................43-46

第四章 我国期货交易所组织性质的.............................................................................. 46-57

第一节 我国期货交易所的..............................................................................46-48

第二节 我国期货交易所组织.............................................................................. 48-52

第三节 我国期货交易..............................................................................52-57

结论

世界交易所制度一路从彷徨的变革中走来,而今的现状正是各种观念、理论、利益、政策交汇碰撞的结果。代表不同利益的主体间的博弈制衡过程尚未结束也永不会结束,但正是其推进了交易所组织制度不断走向完善。在当前,交易所根本组织性质剧烈变革的时代背景下,国外交易所制度理论和实践的发展远远走在了我国的前面,其尝试——阻碍——突破——变革的循环轨迹,为我国交易所未来的发展拓宽了前路。一直以来,我国的期货交易所因其产生的历史背景和发展历程,在某种程度上具有过于浓厚的行政色彩。结构陈旧单一、法律定位不明、独立性不强、监管职能弱化等诸多问题制约了我国期货交易所功能的发挥。为使其能够成为独立代表市场意志、发挥相应职能的公正的市场中介组织,对传统进行突破,对痼疾予以破除势在必行。当前,中国的期货市场正进行着许多历史性的创新,股指期货的推出、公司制期货交易所的建立都是富有时代意义的尝试。在发展的前路上,减少行政干预,迎合市场化的需求是毋庸置疑的选择,也是我国交易所改革所应当坚持的正确方向。